著者: Gino Matos

編集者: Luffy, Foresight News

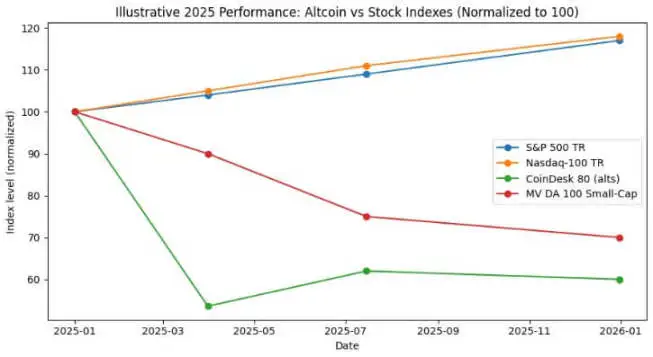

2024年1月以降、暗号通貨と株式のパフォーマンスを比較すると、いわゆる新しい「アルトコイントレーディング」は本質的に株式取引の代替に過ぎないことが示されています。

2024年にはS&P 500指数が約25%のリターンを記録し、2025年には17.5%に達し、2年間で累積約47%の増加となりました。同期間中、ナスダック100指数はそれぞれ25.9%と18.1%上昇し、累積でほぼ49%の増加を記録しました。

時価総額上位20の暗号通貨を除く80の資産を追跡するCoinDesk 80指数は、2025年第1四半期だけで46.4%急落し、7月中旬時点で年初来約38%の下落となりました。

2025年末までに、MarketVector Digital Assets 100 Small Cap指数は2020年11月以来の最低水準にまで下落し、暗号通貨の総時価総額は1兆ドル以上の損失を記録しました。

このトレンドの分岐は決して統計的なエラーではありません。全体のアルトコインポートフォリオは負のリターンを示すだけでなく、そのボラティリティは株式と同等かそれ以上であることがわかります。一方で、米国株式市場指数は、管理可能なドローダウンで2桁成長を達成しています。

ビットコイン投資家にとっての核心的な疑問は、小型株トークンへの配分が実際にリスク調整後リターンを生み出せるのか、それとも単に株式との類似した相関を維持しながら同時に負のシャープレシオリスクエクスポージャーを引き受けるだけなのか、という点です。(注: シャープレシオはポートフォリオのリスク調整後リターンを測定するための核心的な指標で、計算式は次の通りです:年間化ポートフォリオリターン - 年間化無リスク利率 / 年間化ポートフォリオボラティリティ。)

信頼できるアルトコイン指数を選択する

分析の目的のために、CryptoSlateは3つのアルトコイン指数を追跡しました。

1. CoinDesk 80指数は2025年1月に開始されました。この指数はCoinDesk 20指数に加えて80の資産を対象としており、ビットコインやイーサリアム、その他の主要トークンを超えた多様な投資ポートフォリオを提供します。

2. 次に、MarketVector Digital Assets 100 Small Cap Indexがあります。この指数は100の資産の中から最も時価総額が小さい50のトークンを選定しており、市場の「ジャンク資産」を測る指標と見なすことができます。

3. さらに、Kaikoが立ち上げたスモールキャップ指数があります。これは取引可能なベンチマークではなく、リサーチ製品であり、スモールキャップ資産グループを分析するための明確な売り手側の定量的視点を提供します。

4. これら3つの視点は、全体的なアルトコインポートフォリオ、高ベータのスモールキャップトークン、そして定量的研究という異なる次元から市場の景観を描写しています。しかし、これらはすべて非常に一貫した結論を示しています。

5. 対照的に、株式市場のベンチマークパフォーマンスは全く異なる状況を示しています。

6. 2024年には、米国の主要株式市場指数は約25%上昇し、2025年も二桁台の上昇を記録しました。この期間中の下落は比較的限定的であり、S&P 500の年間最大下落率は一桁台中盤から後半に留まり、Nasdaq 100は一貫して強い上昇傾向を維持しました。

7. 主要株式指数のいずれも、大幅な利益後退なしに複利年成長を実現しました。

8. 一方、全体的なアルトコイン指数は全く異なるトレンドを示しました。CoinDesk Indexesの報告によると、CoinDesk 80指数は第1四半期だけで46.4%も急落し、同時期に市場全体を追跡するCoinDesk 20指数も23.2%下落しました。

9. 2025年7月中旬時点で、CoinDesk 80指数は年初来で38%下落しており、同期間中にビットコイン、イーサリアム、その他の主要3つの暗号通貨を追跡するCoinDesk 5指数は12%から13%上昇しました。

10. CoinDesk IndexesのAndrew Baehr氏は、ETF.comとのインタビューの中で、この現象を「完全に一致した相関関係でありながら、利益と損失の結果が大きく異なる」と表現しました。

コインデスク5指数とコインデスク80指数の相関性は0.9と非常に高く、両者は同じ方向に動いています。しかし、前者は小幅な二桁の上昇を達成した一方で、後者は約40%も暴落しました。

小型アルトコインを保有する多様化の恩恵はほとんどないことが判明しましたが、パフォーマンスコストは非常に高いです。

小型資産のパフォーマンスはさらに悪化しています。ブルームバーグによると、2025年11月時点でマーケットベクター・デジタル資産100小型株指数は2020年11月以来の最低水準に下落しました。

過去5年間において、小型株指数は約-8%のリターンを記録した一方、対応する大型株指数は約380%の急上昇を遂げました。機関投資家資金は明らかに大型資産を好み、リスクを伴う小型資産を避けています。

2024年におけるアルトコインのパフォーマンスを見ると、カイコ小型株指数は1年間で30%以上下落し、中型トークンもビットコインの利益に追いつくのに苦戦しました。

市場の勝者はSOLやRippleなどの数少ない主要暗号通貨に集中しています。2024年にはアルトコインの総取引量が2021年の高水準に回復しましたが、そのうち64%の取引量はトップ10のアルトコインに集中しました。

暗号通貨市場の流動性は消失しておらず、むしろ価値の高い資産へとシフトしています。

シャープ比とドローダウン

リスク調整後のリターンを比較すると、その差はさらに拡大します。コインデスク80指数や各種小型アルトコイン指数はリターンが深くマイナス領域にあるだけでなく、そのボラティリティも株式市場と同等、もしくはそれ以上です。

コインデスク80指数は1つの四半期で46.4%暴落し、マーケットベクター小型株指数は11月にさらに下落し、パンデミック後の最低水準に達しました。

全体的なアルトコイン指数は何度も指数関数的な半減を経験しました。2024年にはカイコ小型株指数が30%以上下落し、2025年第1四半期にはコインデスク80指数が46%暴落、2025年末には小型株指数が2020年の最低水準に戻りました。

対照的に、S&P 500 および Nasdaq 100 指数は、2年間でそれぞれ 25% と 17% の累積リターンを達成し、最大ドローダウンは 1 桁台の中から高い範囲にとどまりました。米国株式市場はボラティリティを経験しましたが、全般的には管理可能な範囲に留まりました。一方、暗号通貨インデックスは非常に破壊的なボラティリティを示しました。

たとえアルトコインの高いボラティリティを構造的な特徴と見なしたとしても、2024年から2025年にかけてのユニットリスクリターンは、米国株式市場指数を保有する場合と比較してはるかに低いままでした。

2024年から2025年にかけて、アルトコイン全体のインデックスは負のシャープレシオを記録しました。一方、S&P 500 と Nasdaq 指数は、ボラティリティを調整せずともすでに強力なシャープレシオを示しており、ボラティリティ調整後にはその差がさらに拡大しました。

ビットコイン投資家と暗号通貨市場の流動性

上記のデータから得られる最初のポイントは、流動性の集中化および高価値資産への移行の傾向です。Bloomberg および Whalebook の MarketVector 小型株指数に関するレポートによると、2024 年初頭以降、小型株アルトコインは一貫してパフォーマンスが低下しており、代わりに機関投資家の資金がビットコインおよびイーサリアム ETF に流れていることが示されています。

Kaiko の観察によれば、アルトコインの総取引量は 2021 年のレベルまで回復しているものの、資金は上位 10 のアルトコインに集中しています。市場の傾向は明らかです。流動性が暗号通貨市場から完全に撤退したわけではなく、むしろ高価値資産に移行しています。

過去のアルトコイン強気市場は本質的に単なるベーシストレーディング戦略であり、資産の構造的なアウトパフォーマンスではありませんでした。2024 年 12 月には、CryptoRank アルトコイン強気市場指数が一時 88 ポイントまで急上昇しましたが、その後 2025 年 4 月には 16 ポイントまで急落し、利益を完全に消し去りました。

2024 年のアルトコイン強気市場は最終的には典型的なバブル崩壊に変わり、2025 年半ばまでにアルトコイン全体のポートフォリオはほぼすべての利益を失いました。一方で、S&P 500 と Nasdaq 指数は複利で成長を続けました。

ビットコインやイーサリアム以外へのポートフォリオ分散を検討しているファイナンシャルアドバイザーや資産配分者にとって、CoinDesk のデータは明確なケーススタディを提供しています。

2025年7月中旬時点で、幅広い市場を追跡するCoinDesk 5指数は今年、わずかな二桁の増加を達成しましたが、分散型アルトコイン指数であるCoinDesk 80は約40%の下落を記録しました。両者の相関関係は0.9とされています。

小型アルトコインに資金を配分した投資家は、大きな分散的なリターンを得ることができませんでした。それどころか、ビットコイン、イーサリアム、米国株式をはるかに上回るリターンおよびドローダウンリスクを被り、同時に同じマクロ経済的な要因にさらされる状況となりました。

現在、資本市場はほとんどのアルトコインを戦略的な資産配分ではなく、戦術的な取引ターゲットとして扱っています。2024年から2025年にかけて、ビットコインおよびイーサリアムの現物ETFは、リスク調整後リターンが大幅に向上することが予想され、米国株も好調なパフォーマンスを見せると考えられています。

アルトコイン市場の流動性は、SOLやRipple、その他の独立したポジティブ要因や明確な規制見通しを持つトークンといった一部の「機関投資家向けコイン」にますます集中しています。指数レベルでの資産の多様性は、市場によって圧迫されています。

2025年には、S&P 500およびナスダック100指数が約17%上昇した一方で、CoinDesk 80暗号資産指数は40%下落し、小型暗号資産は30%下落しました。

次の市場サイクルにおける流動性にとって、これは何を意味するのでしょうか?

2024年から2025年までの市場パフォーマンスは、アルトコインがマクロ経済的なリスク志向の高まりの中で分散的な価値を実現したり、市場を上回るパフォーマンスを発揮できるかどうかを試すものでした。この期間、米国株式は2年連続で二桁成長を遂げ、ドローダウンも管理可能でした。

ビットコインとイーサリアムは、現物ETFを通じて機関投資家の認知を獲得し、より緩和された規制環境の恩恵を受けました。

これに対し、全体的なアルトコイン指数は、負のリターンと大きなドローダウンを記録しただけでなく、主要な暗号資産や株式との高い相関を維持していながら、投資家が負担する追加リスクに見合った補償を提供することができませんでした。

インスティテューショナルファンドは常にパフォーマンスを追求してきました。MarketVector小型株指数は5年間で-8%のリターンを記録している一方、対応する大型株指数は380%上昇しています。このギャップは、資本が明確な規制、デリバティブ市場における十分な流動性、そして確立されたカストディインフラを備えた資産に絶えず移行していることを反映しています。

CoinDesk 80指数は第1四半期に46%急落し、7月中旬時点で年初来で38%の減少を記録しました。これは、資本が高価値資産へ移行するトレンドが逆転するだけでなく、加速していることを示しています。

BitcoinおよびEthereumの投資家が小型暗号トークンへの配分を評価する際、2024年から2025年のデータは明確な答えを提供しています。すなわち、全体的なアルトコインポートフォリオの絶対リターンは米国株式を下回り、リスク調整後リターンもBitcoinおよびEthereumを下回りました。また、大型暗号トークンとの相関性が0.9と高いにもかかわらず、分散投資の価値を提供することができませんでした。