著者:Mesh

コンパイル:TechFlow Deep Tide

正直に言って、過去6か月間における機関向けRWA(実世界資産)のトークン化の発展は、深く注目するに値します。市場規模はすでに200億ドルに迫っています。これは話題炒作ではなく、本物の機関投資家資金がブロックチェーン上に展開されているのです。

私はこの分野に長期間注目しており、最近の発展の速さには驚かされています。国債やプライベートクレジットからトークナイズされた株式に至るまで、これらの資産は市場予想を上回る速さでブロックチェーンインフラに移行しています。

現在、この分野の基盤となっているプロトコルは5つあります。RaylsLabs、OndoFinance、Centrifuge、CantonNetwork、Polymeshです。これらは同一の顧客層を争うのではなく、それぞれが機関の異なるニーズに応えています。銀行はプライバシーを必要とし、資産運用会社は効率性を追求し、ウォールストリートの企業はコンプライアンスインフラストラクチャを要求しています。

これは「誰が勝つか」の問題ではなく、機関がどのインフラストラクチャを選択するか、そして従来の資産がこれらのツールを通じて数万億ドル規模で移行するかという問題です。

無視されていた市場が200億ドルの節目目前に迫る

3年前、RWAのトークン化はほぼカテゴリとして存在していませんでした。しかし現在では、国債、プライベートクレジット、公開株式のチェーン上に展開された資産総額は200億ドルに近づいています。これは、2024年初頭の60〜80億ドルと比較して、顕著な成長です。

正直に言って、セグメント市場のパフォーマンスは全体規模よりも興味深いです。

rwa.xyzが提供する2026年1月初旬の市場スナップショットによると:

国債およびマネーマーケットファンド:約80~90億ドルで、市場の45~50%を占める。

プライベートクレジット:20億~60億ドル(基盤は小さいが最も成長が早く、全体の20%~30%を占める)

公開株式:4,000万米ドル以上(急成長中、主にOndoFinanceによって牽引されている)

RWAの採用を加速する3つの主要な要因:

収益性のアービトラージの魅力:トークン化国債商品は4〜6%のリターンを提供し、24時間365日アクセス可能であるのに対し、従来の市場ではT+2の決済サイクルが必要です。プライベート貸付ツールは8〜12%のリターンを提供します。数十億ドルもの遊休資本を管理する機関の財務責任者にとって、この計算は非常に簡単です。

監督体制の段階的整備:欧州連合(EU)の「暗号資産市場規制法案(MiCA)」は、既に27か国で義務的実施されています。米国証券取引委員会(SEC)の「暗号プロジェクト(Project Crypto)」は、チェーン上の証券枠組みを推進しています。また、ノー・アクション・レター(No-Action Letters)により、DTCCのようなインフラプロバイダーが資産のトークン化を進めることが可能となっています。

ホスティングおよびオラクルインフラストラクチャの成熟:Chronicle Labsは、総ロック価値(TVL)が200億米ドルを超える処理を完了しており、Halbornは主要なRWAプロトコルに対してセキュリティーアウジットを実施しました。これらのインフラストラクチャは、信託責任の基準を満たすに十分な成熟度に達しています。

その一方で、業界は依然として大きな課題に直面しています。クロスチェーン取引のコストは年間で推定13億ドルに上ります。資本移動コストがアービトラッジ収益を上回るため、同一資産が異なるブロックチェーン上で1〜3%の価格差を生じています。プライバシーのニーズと規制による透明性の要件の間の対立は、まだ解決されていません。

RaylsLabs:銀行が本当に必要なプライバシーインフラストラクチャ

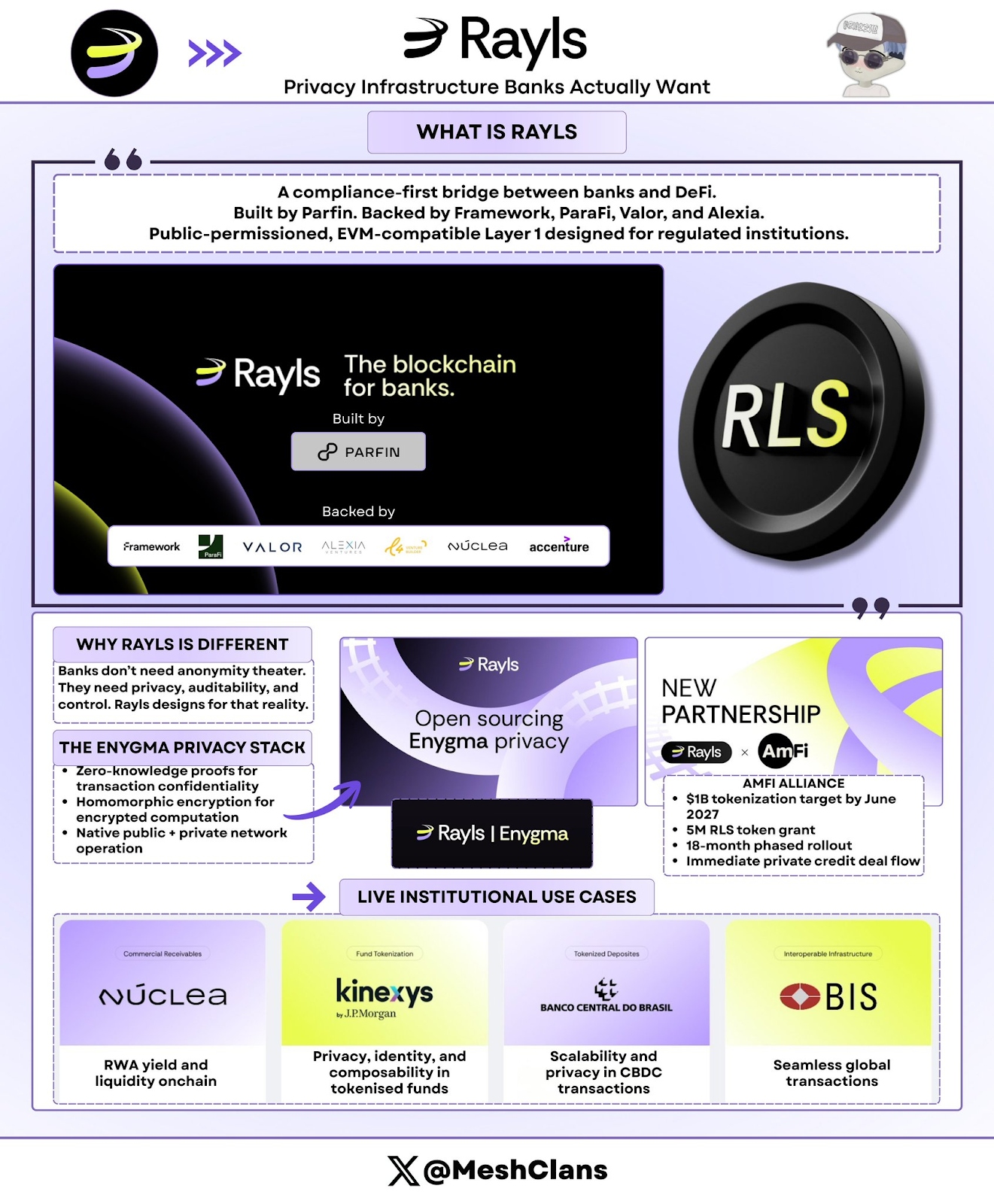

@RaylsLabs自らを銀行と分散型金融(DeFi)をつなぐコンプライアンス重視のブリッジとして位置づけている。ブラジルのフィンテック企業Parfinが開発し、Framework Ventures、ParaFi Capital、Valor Capital、Alexia Venturesの支援を受ける。そのアーキテクチャは、規制機関向けに設計された、パブリックで許可型のEVM互換L1ブロックチェーンである。

私はEnygmaのプライバシー技術スタックの開発をある程度の期間注目してきました。重要なのは技術仕様ではなく、そのアプローチです。RaylsはDeFiコミュニティが銀行のニーズをどう想像しているかに合わせるのではなく、銀行が本当に解決すべき問題に取り組んでいます。

Enygmaプライバシー技術スタックのコア機能:1. ゼロ知識証明:取引の機密性を確保 2. 同型暗号:暗号化されたデータ上での計算をサポート 3. 公開ブロックチェーンとプライベート機関ネットワークのネイティブ操作 4. 機密支払い:アトミックスワップと組み込み「支払い対価」をサポート 5. プログラム可能なコンプライアンス:指定された監査者に対してデータを選択的に開示可能

実際の応用事例:1.ブラジル中央銀行:CBDCを用いたクロスボーダー決済のパイロット試験 2. Núclea:規制対象の売掛金トークン化 3. 複数の非公開ノード顧客:プライベート化された支払い決済ワークフロー

最新の進展

2026年1月8日、RaylsはHalbornによるセキュリティーアウジットの完了を発表しました。これはRaylsのRWAインフラストラクチャに対する機関レベルのセキュリティ認証を意味し、生産環境での展開を検討している銀行にとって特に重要です。

さらに、AmFi連盟は2027年6月までにRayls上で10億ドル相当のトークン化資産の目標を達成し、500万枚のRLSトークンの報酬支援を受ける予定です。AmFiはブラジル最大のプライベートクレジットのトークン化プラットフォームであり、Raylsには即座な取引トラフィックをもたらし、18か月間の具体的なマイルストーンを設定しています。これは現在のあらゆるブロックチェーンエコシステムにおいて、最も大規模な機関RWA(実世界資産)コミットメントのひとつです。

ターゲット市場と課題

Raylsのターゲット顧客は、機関レベルのプライバシーが必要な銀行、中央銀行および資産運用会社です。その公開型許可モデルは、検証者の参加資格を保有金融機関に限定し、取引データの機密性を確保するものです。

しかし、Raylsが直面する課題は、その市場への魅力をいかに証明するかにある。公開されたTVL(総価値ロック)データやパイロット試験以外での顧客導入の発表が欠如している中、2027年半ばまでにAmFiで10億ドルを達成するという目標が、同社にとって重要な試金石となるだろう。

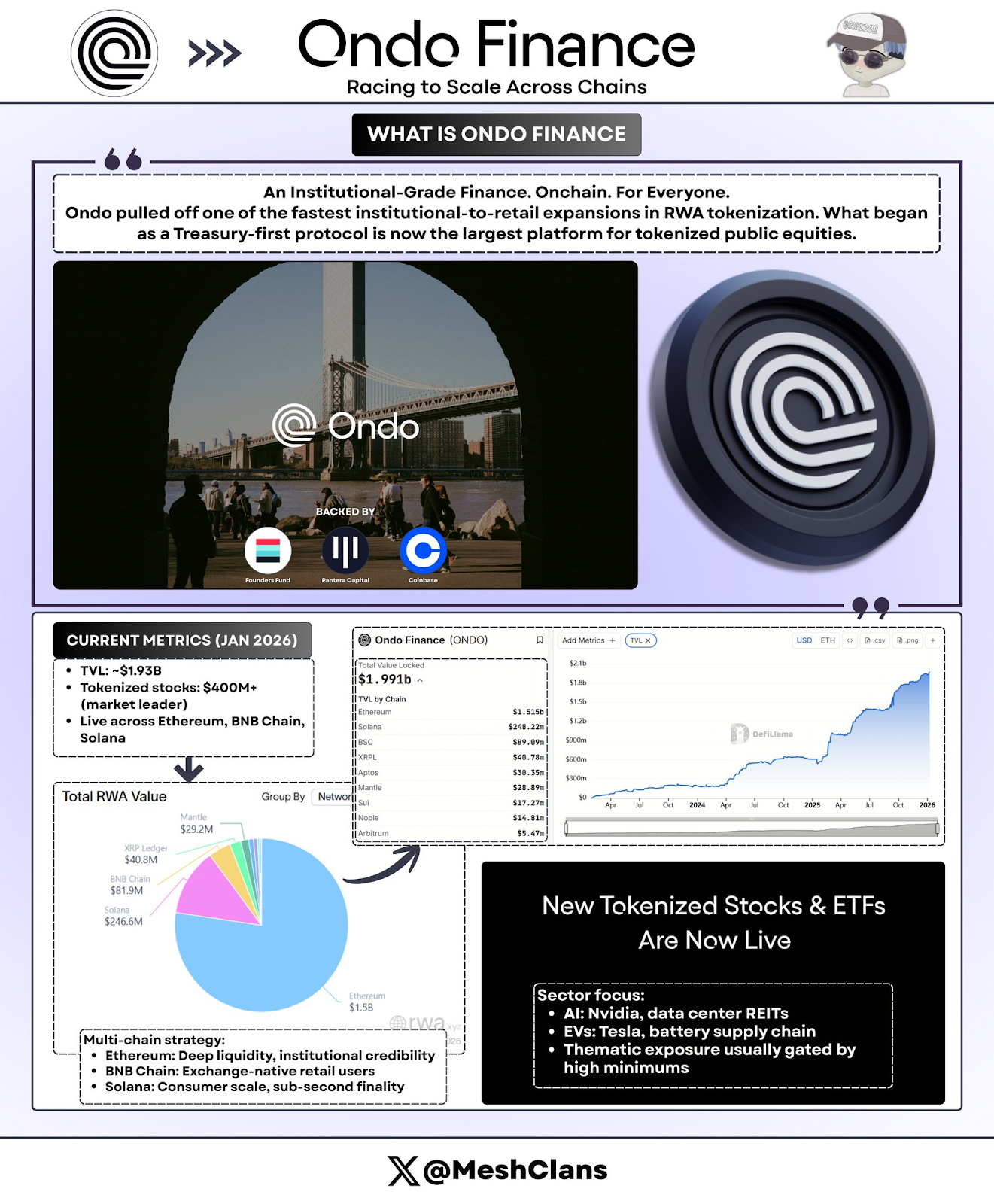

OndoFinance:クロスチェーン拡張の高速レース

オンドーRWAトークン化分野において、機関から小売までが最も速く拡大しています。当初は国債に焦点を当てたプロトコルから始まり、現在ではトークン化された公開株式分野で最大のプラットフォームとなっています。

2026年1月現在の最新データ:

TVL:19.3億米ドル

トークン化された株式:4,000万米ドル以上、市場シェアの53%

ソラナチェーン上のUSDY保有額:約1億7,600万米ドル

私はソラナのUSDY製品を実際にテストしましたが、ユーザー体験は非常にスムーズでした。機関向け国債とDeFiの利便性を組み合わせることが、ここでの鍵なのです。

最新ニュース

2026年1月8日、Ondoは一挙に98種類の新トークン化資産をリリースしました。これは人工知能(AI)、電気自動車(EV)、テーマ投資などの分野にわたる株式およびETFを含んでいます。これは小規模な試みではなく、急速に進展していることを示しています。

Ondoは2026年第1四半期に、Solana上に米国株式およびETFのトークン化を実施する計画です。これは、小売投資家向けのインフラに進出する同社の最も積極的な取り組みとなります。製品開発のロードマップによると、拡大が進むにつれて、1,000種類以上のトークン化資産をリリースすることを目標としています。

業界の注目:

AI(人工知能)分野:NVIDIA、データセンターREIT(不動産投資信託)

電気自動車分野:テスラ、リチウムイオン電池メーカー

テーマ別投資:伝統的に最低投資額の制限により制約されていた特殊セクター

マルチチェーン展開戦略:

- イーサリアム:DeFiの流動性と機関投資家向けの合法性

BNBチェーン:取引所ネイティブユーザーをカバー

ソラナ:大規模な消費者利用をサポートし、亜秒レベルの取引最終確認速度を備える

率直に言って、トークン価格が下落している一方で、TVL(総付託価値)が19億3,000万ドルに達成したという点こそが最も重要なシグナルです。これは、プロトコルの成長が投機行動よりも優先されていることを示しています。この成長は、主に機関投資家による国債およびDeFiプロトコルにおける余剰安定通貨の収益需要によって牽引されています。2025年第4四半期の市場統合期におけるTVLの増加は、単なるトレンド追従ではなく、実需に基づくものであることを示しています。

ブローカー/ディーラーとの信託関係の確立、Halbornによるセキュリティーアウジットの完了、そして主要3つのブロックチェーンで6か月以内に製品をリリースすることにより、Ondoは先行優位を確立し、競合企業が追いつけない状況となっています。たとえば、競合企業であるBacked Financeのトークナイズされた資産規模は約1億6200万ドルに過ぎません。

しかし、Ondoはまだいくつかの課題に直面しています:

非取引時間における価格変動:トークンはいつでも転送可能ですが、価格付けは取引所の営業時間に依存します。これにより、米国の夜間取引時間帯でアービトラージによる価格差が生じることがあります。

コンプライアンス上の制約:証券法は厳格なKYC(既知のお客様)および認証確認を要求しており、これは「許可不要性(パーミッションレス)」という物語を制限しています。

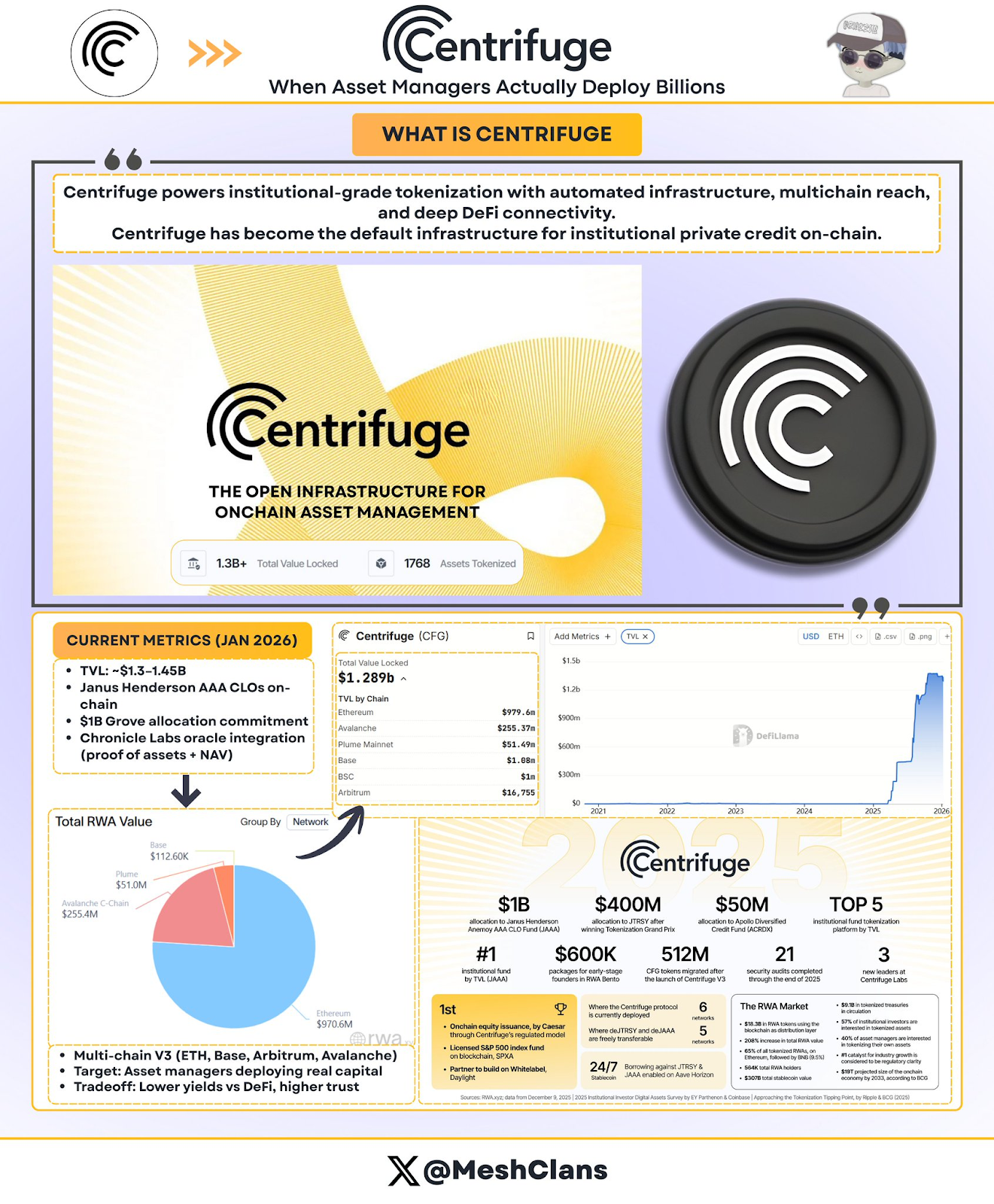

遠心分離機:資産運用者は数十億ドルをどのようにして本当に展開するのか

遠心分離機機関レベルのプライベートクレジットのトークン化のインフラストラクチャの基準となっています。2025年12月までに、プロトコルのTVL(総価値ロック)は、機関の資本が実際に運用されることによって、13億ドルから14.5億ドルに急増しました。

主要機関の導入事例

ジェナス・ヘンダーソンとのパートナーシップ(資産運用額3,730億ドルを誇るグローバルな資産運用会社)

Anemoy AAACLO基金:完全チェーン上のAAA格付保証ローン証券(CLO)

管理する214億ドルのAAACLOETFと同じポートフォリオ管理チームを使用している

2025年7月に拡大計画を発表し、Avalanche上での追加投資額を2億5,000万ドルを目指すことにしました。

Grove資金配分(Skyエコシステムの機関クレジットプロトコル)

資金配分戦略のコミットメントが10億ドルに達成

初期起動資金は5,000万米ドルです。

プロジェクトの創設チームは、デロイト、シティグループ、ブロッケートワー・キャピタル、ヒルデーン・キャピタル・マネジメントから来ています。

ChronicleLabsのオラクルパートナーシップ(2026年1月8日に発表)

資産証明フレームワーク:暗号化された検証を経た保有データを提供する

透明な純資産価値(NAV)の計算、受託者による検証、コンプライアンス報告書の作成をサポートします。

有限責任パートナーや監査者向けにダッシュボードへのアクセス機能を提供する

私は長期間ブロックチェーン分野におけるオラクル問題に注目しており、Chronicle Labsのアプローチは機関のニーズを満たす最初のソリューションです。それは、チェーン上の効率性を犠牲にすることなく、検証可能なデータを提供する点です。1月8日の発表には、このソリューションがすでに実際の運用に使われていることを示す動画デモも添付されており、未来の約束ではなく、現実のものであることが示されています。

遠心分離機の独自の動作モード:

競合他社の多くがオフチェーン製品を単に包装しているのとは異なり、Centrifugeは発行段階で直接的に信用政策をトークン化します。そのプロセスは以下の通りです。

発行者は、単一で透明性の高いワークフローを通じてファンドの設計および管理を行います。

機関投資家が安定コインを投資に割り当てています。

資金は、信用審査の承認後、借入人に流れる。

返済はスマートコントラクトを通じてトークン保有者に比例配分されます。

AAAグレードの資産の年利(APY)は3.3%~4.6%の範囲にあり、完全に透明性が保たれています。

マルチチェーンV3アーキテクチャがサポートするネットワーク:イーサリアム、Base、Arbitrum、Celo、Avalanche

重要な点は、資産運用者がオンチェーンクレジットが数十億ドル規模の運用を支えられることを証明する必要があるということです。Centrifugeはすでにこれを実現しています。たった一つのJanus Hendersonとの提携だけで、数十億ドル規模の容量が提供されています。

さらに、Centrifugeはトークン化資産連盟(Tokenized Asset Coalition)やリアルワールド資産サミット(Real-World Asset Summit)の共同設立など、業界標準策定におけるリーダーとしての地位を確立しており、これは単一の製品ではなくインフラストラクチャとしての地位をさらに強化しています。

14.5億米ドルのTVL(総価値ロック)は機関投資家の資金需要を裏付けるものではあるが、DeFi(分散型金融)の歴史的な高リスク・高リターンの機会と比較すると、3.8%の目標年利はやや控えめに感じられる。Centrifugeが直面する次の課題は、Skyエコシステムの割り当てを超えるDeFiネイティブな流動性提供者をいかに惹きつけるか、ということである。

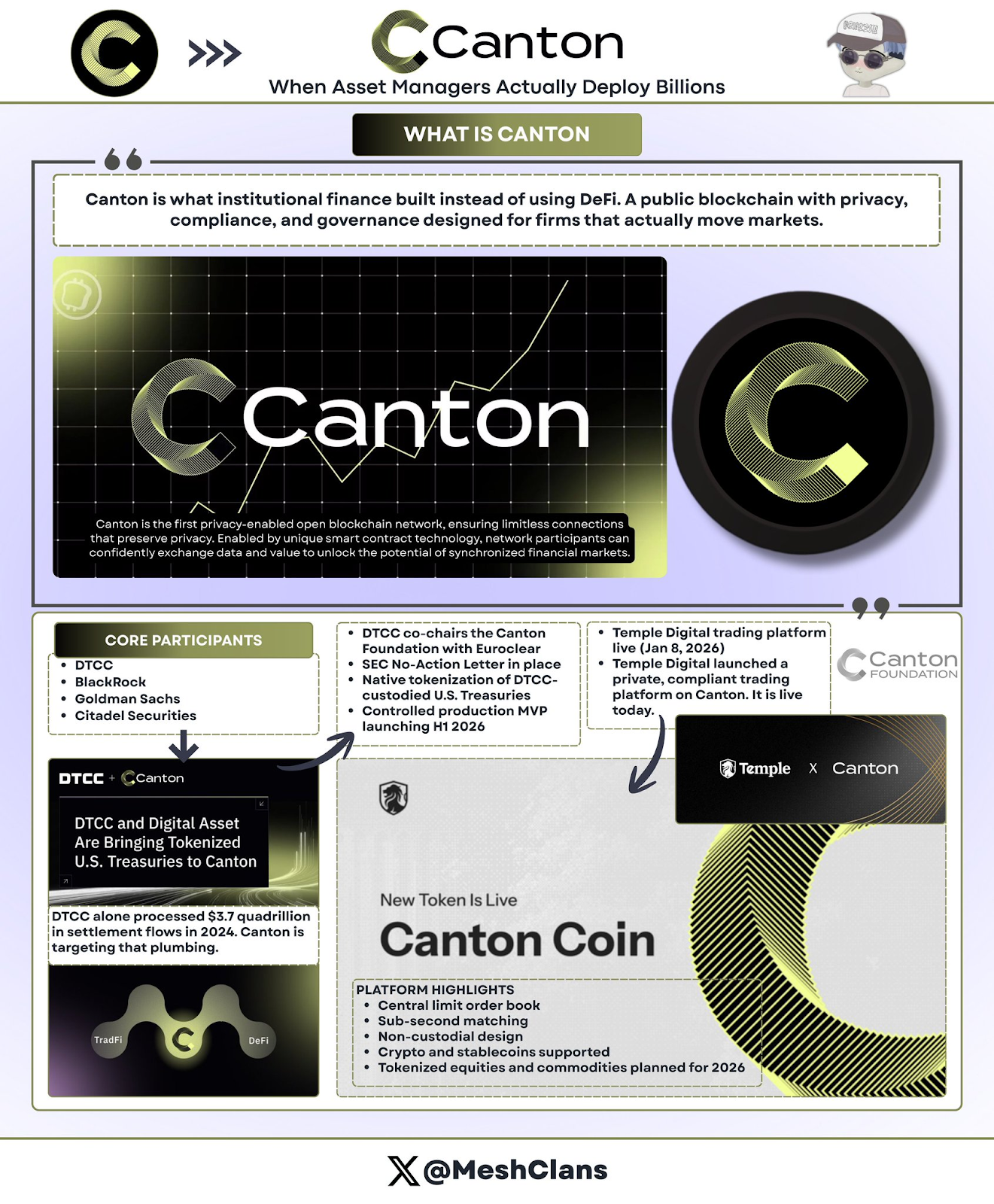

CantonNetwork:ウォールストリートのブロックチェーンインフラストラクチャ

広東語これは、機関レベルのブロックチェーンがDeFiの無許可理念への対応として、ウォールストリートのトップ企業が支援するプライバシー保護型のパブリックネットワークです。

参加機関:DTCC(デポジトリ・トラスト&クリアリング・コーポレーション)、ブラックロック、ゴールドマン・サックス、シテードル・セキュリティーズ。

カントンの目標は、2024年にDTCCが年間で処理する3700万億ドルの決済取引量を狙うことです。その通り、この数字は間違いなく37兆ドルです。

DTCCパートナーシップ(2025年12月)

DTCCとの協力関係は極めて重要です。これは単なるパイロットプロジェクトではなく、米国証券決済インフラの構築における中心的なコミットメントです。米国証券取引委員会(SEC)からのNo-Action Letter(行動しないことに関する通知)の承認を受けることで、DTCCが管理する米国国債の一部がCanton上でネイティブトークン化可能となり、2026年上半期にコントロールされた生産方式でのMVP(最小限の実現可能な製品)のリリースが計画されています。

重要な詳細:

DTCCとEuroclearは、共にカンタン財団の共同議長を務めています。

参加者ではなく、ガバナンスのリーダーとなる;

当初は、国債(信用リスクが最小限で、流動性が高く、規制が明確)に注力しました。

MVPフェーズの後には、社債、株式、構造商品への拡張が可能になります。

当初はライセンス型ブロックチェーンに対して疑念を持っていました。しかし、DTCCとの提携によって考え方が変わりました。これは技術的な優位性によるものではなく、伝統的な金融が実際に採用するインフラストラクチャだからです。

テンプル・デジタル プラットフォームのローンチ(2026年1月8日):広州の機関の価値提案は、テンプル・デジタル・グループが2026年1月8日に発表したプライベートトレーディングプラットフォームを通じてさらに明確化されました。

Cantonは、非管理型アーキテクチャを採用した、サブセカンドレベルのマッチング速度を実現する中央限価注文簿(CLOB)を提供しています。現在、暗号通貨およびステーブルコインの取引をサポートしており、2026年にはトークン化株式および商品のサポートを予定しています。

エコシステムパートナー:1.フランクリン・テンプルトンは、8億2,800万米ドル相当のマネーマーケットファンドを管理している。2. ジョン・モーガン・チェース(JPMorgan Chase)は、JPMコインを通じて決済の支払いを清算している。

広州のプライバシーインフラ:Cantonのプライバシー機能はスマートコントラクトレベルで実現されており、Daml(デジタル資産モデリング言語)を用いています:

契約は明確に規定し、どの参加者がどのデータを閲覧できるかを定めます。

監督機関は完全な監査記録にアクセスできます。

取引先は取引の詳細を閲覧できます;

競合他社や一般の人はどの取引情報も見ることができません。

状態の更新はネットワーク内で原子性を保ちながら伝播されます。

機関投資家にとって、ブローウェーブ端末やディープ・オーダーブックを用いた非公開取引に慣れている場合、カントンのアーキテクチャはブロックチェーンの効率性を提供しながらも、取引戦略の公開を防ぐという設計が特に合理的である。畢竟、ウォールストリートは決して独自の取引活動を透明な公開台帳に晒すことはない。カントンには300以上の参加機関があり、その機関投資家への魅力がうかがえる。しかし、現在報告されている多くの取引高は、実際の運用取引よりもむしろシミュレーションやパイロット活動によるものである可能性が高い。現状の制約は開発スピードにある。2026年第1四半期にMVP(最小限の実現可能な製品)を納入する予定であることは、複数四半期にわたる計画サイクルを示している。一方で、DeFiプロトコルは通常、数週間で新製品をリリースする。

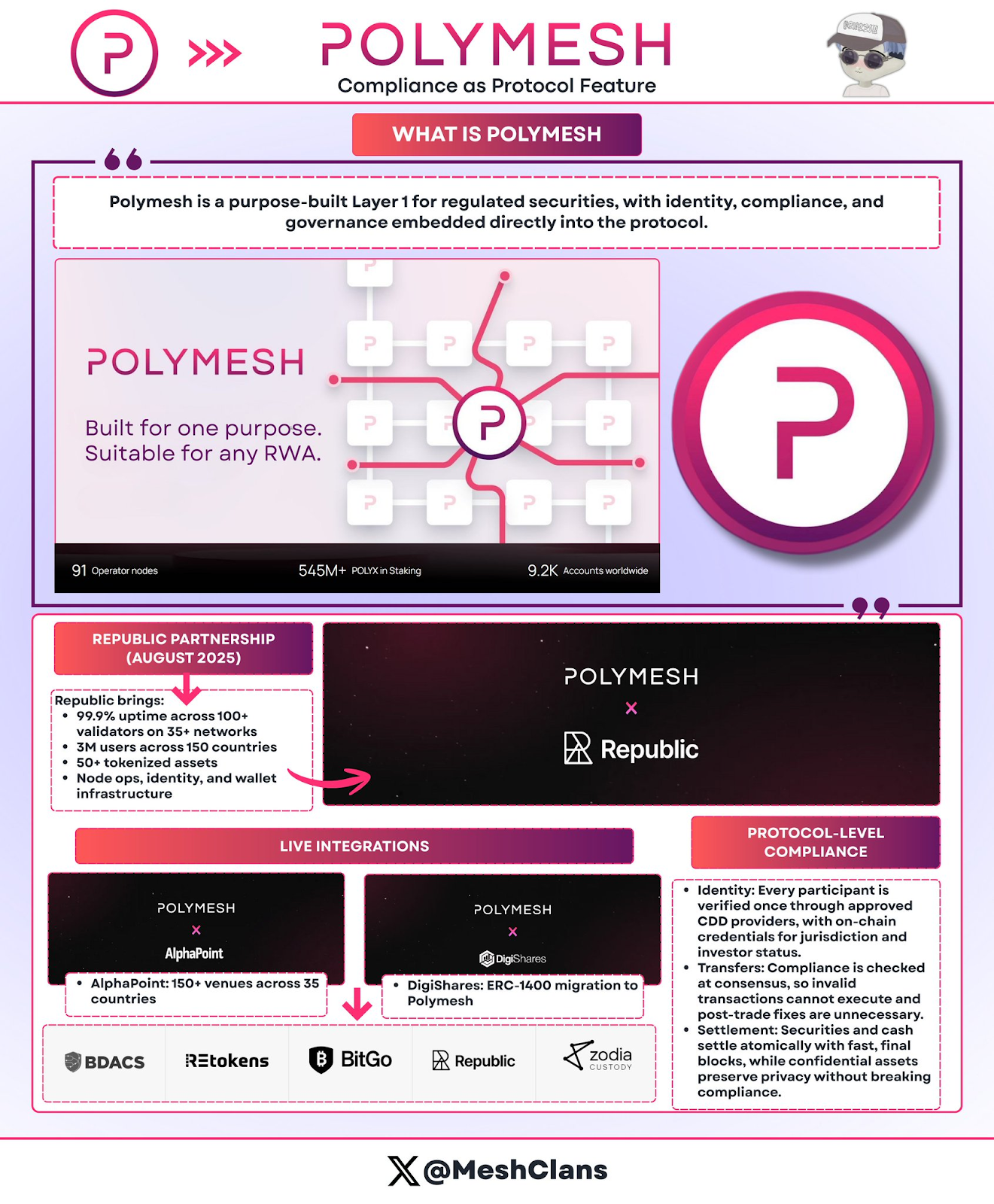

Polymesh:コンプライアンスを目的とした証券ブロックチェーンネットワーク

ポリメッシュ規約レベルでのコンプライアンスの適合性により、スマートコントラクトの複雑さにではなく、目を引く存在となっています。規制対象の証券に特化して設計されたブロックチェーンであるPolymeshは、コンセンサスレベルでコンプライアンスの検証を行い、カスタムコードに依存することなく、適合性を確保します。

主な特徴

プロトコルレベルの認証:認可された顧客尽責調査プロバイダーを通じた認証;

組み込み型譲渡ルール:不適格な取引はコンセンサス段階で直接失敗します;

原子的な決済:取引は6秒以内で最終確認されます。

プロダクションレベルの統合

Republic(2025年8月):プライベートセキュリティ発行を支援;

AlphaPoint:35か国にまたがる150以上の取引所をカバー;

対象分野:規制対象のファンド、不動産、企業株式など。

長所:スマートコントラクトのカスタム監査は不要です。プロトコルは規制の変化に自動的に適応し、非準拠の送金操作を実行することはできません。

挑戦と未来:Polymeshは現在、独立したチェーンとして運用されており、これによりDeFiの流動性と切り離されてしまっています。この問題を解決するため、2026年第2四半期にイーサリアムブリッジ(EthereumBridge)の導入が計画されています。この計画が予定通り実現するかどうかは、現時点では見守るしかありません。正直に言えば、私はこの「コンプライアンスネイティブ(compliance-native)」アーキテクチャの可能性を過小評価していたと思います。ERC-1400の複雑さに悩まされている証券型トークンの発行者にとって、Polymeshのアプローチは確かに魅力的です。それは、コンプライアンスをスマートコントラクトに依存するのではなく、プロトコルに直接組み込むという方法です。

これらのプロトコルは市場をどのように分割していますか?

この5つのプロトコルは、それぞれ異なる問題を解決することから、直接的な競合関係にはありません。

プライバシー対策:

広州:Damlスマートコントラクトに基づき、ウォールストリートの取引相手関係に特化。

Rayls:ZKPを採用し、銀行レベルの数学的プライバシー保護を提供;

Polymesh:プロトコルレベルでの認証により、ワンストップのコンプライアンスソリューションを提供します。

拡張ポリシー:

オンド(Ondo):3つのブロックチェーンにまたがって19.3億ドルを管理し、流動性において速度を深さよりも優先する戦略を追求。

遠心分離機:13億ドルから14.5億ドルの機関クレジット市場に注力し、スピードよりも深さを優先しています。

ターゲット市場:

銀行/CBDC→レイルズ

小売/DeFi→オンド

資産管理会社→Centrifuge

ウォールストリート→広州(コーセン)

証券トークン→Polymesh

私には、この市場の細分化が人々が認識しているよりもはるかに重要であるように思える。機関は「最も優れたブロックチェーン」を選ぶのではなく、自らの特定のコンプライアンス、運用、競争上のニーズを満たすインフラを選択するのである。

解決されていない問題

インターチェーンでの流動性のフラグメンテーション:チェーン間スプリット(クロスチェーンスプリット)のコストは非常に高く、年間で推定13億ドルから15億ドルに上るとされています。チェーン間ブリッジのコストが高いため、同じ資産が異なるブロックチェーンで取引される際に1〜3%の価格差が生じています。この問題が2030年まで続くと予測されている場合、年間コストは750億ドルを超えると推定されています。これは私が最も懸念している問題の一つです。たとえ最先端のトークン化インフラを構築しても、流動性が互換性のないチェーンに分散されていると、効率向上の恩恵は完全に失われてしまいます。

プライバシーと透明性の矛盾:機関は取引の機密性を必要とする一方で、規制機関は監査可能性を要求します。発行者、投資家、格付け機関、規制機関、監査者といった複数の関係者が関わるシナリオにおいては、各関係者は異なるレベルの可視性を必要とします。現時点では、これに完璧に対応する解決策は存在していません。

監督の分離:EU(ヨーロッパ連合)は、27か国に適用されるMiCA(暗号資産市場規制)を採択しました。一方、アメリカでは、ケースバイケースでNo-Action Letter(行動しないことに関する書面)の申請が必要となり、数か月を要します。また、国境を越えた資金移動は、司法管轄権の衝突という課題に直面しています。

オラクルリスク:トークン化された資産はチェーン外のデータに依存しています。データプロバイダーが攻撃を受けると、チェーン上の資産のパフォーマンスが誤った現実を反映する可能性があります。Chronicleの資産証明フレームワークはある程度の解決策を提供しますが、リスクは依然として存在しています。

100億ドルへの道のり:2026年の主要な触媒

2026年に注目すべき触媒:

オンドのソラナ上場(2026年第一四半期):小規模小売での配布が持続可能な流動性を生み出せるかテストする;成功指標:10万を超える保有者を達成し、実際の需要の存在を証明する。

カントンのDTCC MVP(2026年上半期):米国国債決済におけるブロックチェーンの実現可能性を検証する。成功すれば、兆ドル規模の資金移動をブロックチェーンの基盤上に移行する可能性がある。

米国CLARITY法が可決されました:明確な規制フレームワークを提供し、現在様子見をしている機関投資家が資本を運用できるようにする。

遠心分離機のグローブデプロイメント:10億ドルの配分は2026年中に完了する予定であり、テスト機関における信用トークン化による実際の資本運用が行われる。もしクレジットイベントが発生せずにスムーズに実行されれば、資産運用会社の信頼性が高まると考えられる。

市場予測

2030年の目標:トークン化資産の規模を2~4兆米ドルに達成する;

需要の増加:現在の19億7,000万米ドルから50~100倍に増加する;

仮定条件:規制の安定性、クロスチェーンの相互運用性の準備完了、主要な機関の失敗事案の発生がないこと。

業界別の成長予測:

プライベートクレジット:現在の20~60億ドルから1500~2000億ドルへ(ベースが小さく、成長率が最も高い);

トークン化国債:もしマネー・マーケット・ファンドがブロックチェーン上に移行すれば、5兆ドル以上に及ぶ可能性があります;

不動産:ブロックチェーン対応の所有権登記システムの採用により、3~4万米ドル(トリルيون)に達する見込み。

100億ドルのマイルストーン:

予定実現時期:2027年~2028年;

予測される分配額:機関向けクレジット:300~400億米ドル;国債:300~400億米ドル;トークン化株式:200~300億米ドル;不動産/商品:100~200億米ドル。

これは現在の水準から5倍の成長を意味します。目標は野心的ですが、2025年第4四半期における機関投資家の勢いと、間もなく訪れる規制の明確化を考慮すると、この目標は決して達成不可能ではありません。

なぜこの5つのプロトコルが重要なのでしょうか?

2026年初の機関RWA(実世界資産)の市場動向には、予想外の傾向が見られる。それは、単一の勝者もなく、単一の市場もないということだ。

正直に言って、これはインフラが発展すべき方向性です。

各プロトコルは異なる問題を解決します:

レイルズ→銀行業のプライバシー;

Ondo→トークン化株式の配布;

遠心分離機→資産管理会社のチェーン上への展開;

広州→ウォールストリートインフラ移行;

Polymesh→証券のコンプライアンスを簡素化する。

2024年初頭の85億ドルから市場規模が197億ドルに増加したことは、需要が投機的な行動を超えており、それを示している。

機関投資家にとってのコアなニーズ:

財務責任者:収益率と運営効率;

資産運用会社:配分コストを削減し、投資家層を拡大する;

銀行:コンプライアンス要件を満たすインフラストラクチャ。

次の18か月が鍵となります。

オンドのソラナ上場→小売市場の拡張性テスト;

カントンのDTCC MVP → 試験機関レベルの決済能力;

遠心分離機のグローブ展開→実際の資本を用いてクレジットトークン化をテスト;

Raylsの10億ドルのAmFi目標→プライバシーインフラの採用をテスト。

実行がアーキテクチャよりも重要であり、結果がブループリントよりも大切である。这才是当下的关键所在。这才是当下的关键所在。这才是当下的关键所在。这才是当下的关键所在。这才是当下的关键所在。这才是当下的关键所在。这才是当下的关键所在。这才是当下的关键所在。这才是当下的关键所在。这才是当下的

伝統的な金融は、ブロックチェーン上への移行という長期的なプロセスに進んでいます。この5つのプロトコルは、機関投資家向けの資本に必要なインフラ構築を提供しています。それはプライバシーレイヤー、コンプライアンスフレームワーク、決済インフラです。これらのプロトコルの成功は、トークン化の未来の発展が、既存の構造の効率向上として進むのか、それとも従来の金融仲介モデルを置き換える新たな体系として進むのかを決定するでしょう。

2026年に各機関がインフラストラクチャとして選択するものによって、今後10年間の業界の姿が決定されることになる。

2026年の主要なマイルストーン

Q1:Ondoのソラナ上場(98以上の銘柄が上場);

H1:コルトンのDTCC MVP(ウォールストリートのインフラストラクチャに基づく国債のトークン化);

進行中:CentrifugeのGrove 10億ドル展開;RaylsのAmFiエコシステム構築。

兆ドル規模の資産が間もなくやってきます。NFA。