著者:@clairegu1、ハッブルAI

Polymarketには、1回の利益で10万ドルを稼いだという「神のような」アドレスが少なくありません。しかし、数十万ものアカウントがある中で、参加者を常に悩ませる核心的な問題があります。それは、「これは再現可能なアルファ(収益性)なのでしょうか、それとも持続不可能なラッキーゲームなのでしょうか?」という問いです。

現在のランキングには深刻な盲点があります。それは、短期的な結果しか表示せず、戦略の安定性を明らかにできない点です。運の要素を排除するために、単純なランキングを避けて、チェーン上に存在する9万のアクティブアドレスおよび200万件の決済済みトランザクションを直接分析しました。

利益相反の影響を排除した後、我々は予測市場において厳しくも現実的な4つの「逆説的」な法則を発見し、注文の選定基準を再定義しました。

要約:

中程度の頻度の効率トラップ: 最も取引が活発な個人投資家グループ(中程度の頻度)は、勝率がネットワーク全体で最も高いものの、資金効率の低さと体系的な優位性の欠如により、実際の収益の中央値はゼロに近づいてしまう。

決定論的罠: 高確率(>0.8)の事象に賭けることは、リスクとリターンの極めて非対称な比率(勝っても利益がわずかで、負けたらゼロ)に直面し、長期的な期待値は負になる。

ゴールド・オッズ・レンジ:真のアルファは、0.2〜0.4の価格レンジに高度に集中しています。これは市場の分極が最も強く、損益比率(オッズ)が最も優れている領域です。

集中度プレミアム:データが「万能型」トレーダーの生存の難しさを証明しています。少数の分野に深く取り組む垂直分野の専門家は、分散型トレーダーよりも平均収益が4倍となっています。

発見1:中頻度取引が最もリスクが高い

トランザクション回数に基づいて、アドレスを3つのレベルに分類しています:

低頻度トレード (Low): 日平均 ~0.35 件 | 勝率 ~40%

中程度の取引 (Mid): 日平均 ~3.67 回 | 勝率 ~43%

高周波/超高周波(High/Ultra):日平均>14回 | 勝率~21~26%

表面データから見ると、中頻度のトレーダーが市場で最も優れているように思える。勝率が最も高く、約43%に達している。また、損失を抱える口座の割合が最も低く、ロス比率(Loss Ratio)はわずか50.3%で、Highグループの77.1%をはるかに下回っている。

これは誤解を招く恐れがある。つまり、毎日3~4回程度の適度な取引を維持すれば、安定した利益を得られると考えてしまうのだ。

しかし、PnL(損益)データを導入すると、真実が明らかになります:

中央値PnL(メディアンPnL): 中程度の頻度グループの値は0.001であり、ほぼゼロに等しい。

これはどういう意味でしょうか? それは、大多数の中程度の頻度で取引を行うトレーダーにとって、毎日のように分析を行い、賭けを行い、見かけ上は勝ちが多いように思えるにもかかわらず、口座の純資産がほとんど増えていない、という意味です。

対照的に、高頻度(High)および超高頻度(Ultra)のトレーダーは、中央値の損失(-0.30および-1.76)は悪かったものの、平均PnL(平均収益)はごく少数の上位アドレスによって+922、さらには+2717と引き上げられている。これは、高頻度の分野が「機械の戦場」であることを示しており、低勝率ながら高リターン比とシステム化された戦略(市場造市やアービトラージなど)によって生き残っている。これは一般の個人では真似できないモデルである。

深度帰属:なぜミッドレンジ周波数が「平凡なトラップ」に陥るのか?

体系的なアルファの欠如により、「コイン投げ」のようなプレイヤーへと陥落:中頻度のトレーダーは、主に活発な個人投資家から成る。約43%の勝率とほぼゼロに近い中央値の収益は、このグループの全体的なパフォーマンスがランダムウォークに近いことを示している。彼らは直感や断片的な情報をもとに市場に参加しており、ハイフリクエンシーなアルゴリズムのように戦略の失敗による大きな損失を経験することは避けられるが、本質的な競争優位性を築くことはできていない。彼らは市場への繰り返しの参加を続けているに過ぎず、市場から利益を得ているわけではない。

幸存者バイアスがテールリスクを隠している。中頻度のトレーダーの平均PnL(+915)と中央値PnL(-0.001)の間に大きなギャップがある。これは、中頻度のトレーダー層に極めて大きな二極分化があることを示している。極めて少数のコア情報や卓越した判断力を持つ「達人」が平均値を引き上げており、それ以外の50%以上のトレーダーは無駄な努力をしているに過ぎない。

高頻度は学べず、低頻度では利益が得られず:一般の投資家は、ハイ/ウルトラ頻度のシステムトレードによる高頻度取引戦略(技術的ハードルが高く、勝率が低く、心理的プレッシャーが大きい)を真似することはできず、一方でロー頻度の極めて少ない取引回数には満足できない。その結果、多くの資金と労力がミッド頻度の領域に集中し、これが最も混雑し、競争が激しく、凡庸なプレイヤーが多い「赤海(red ocean)」となっている。

実践からの示唆:データは私たちに厳しい真実を語っています。もしあなたが単に「勤勉な中頻度トレーダー」であるだけなら、大概の確率でそれは無駄な努力に終わるでしょう。真の価値とは、「中頻度」の平均的な行動を真似ることにあるのではなく、「違い」を見極めることにあります。

落とし穴回避: 多くの中程度の頻度のアドレスは単にブラウン運動しており、全く追随する価値がありません。

マイニング:真のアルファは、中程度の頻度のグループの右裾に隠れている――すなわち、同じ頻度で「ゼロへの引力」を打ち勝ち、極めて少数ながら上回っている人々である。

これがまさに私たちのトレードフォロワー・ツールが持つコアバリューです。それは、「中長期的だが優位性のない」試行錯誤の段階をスキップし、アルゴリズムを通じて膨大な平凡な中頻度のトレーダーの中から、わずか1%の本当にエクサ・リターンを生み出すアルファ(Alpha)トレーダーを直接特定することです。

発見2:「銅貨を拾う」と「宝くじを買う」は最終的にゼロに戻る

トレーダーのリスク志向をポジション価格に基づいて層別化した結果、厳しい現実が明らかになった。それは、「宝くじ」(0.9)だけを買う人も、長期的にはどちらも負け組であるということである。

我々は3種類の典型的な戦略を定義しました:

コンセンサスベッティング(Consensus Betting): 価格が0.9以上に集中したポジションに注力し、「ほぼ確実」と言えるイベントにのみ注目します。

高配当戦略(ロングショットベッティング): 保有ポジションを価格 <0.2 に集中させ、低確率の冷門に賭ける。

ハイブリッド戦略(ダイナミック戦略):ポジションの分布をバランスよく保ち、極端なオッズに固執しない。

データは莫大な利益格差を示している:

データの解釈:ハイブリッド(混合型)戦略の平均収益は、高確実性戦略の13倍となっています。注目すべき点として、すべてのグループの中央値収益が0以下であることが挙げられます。これは、ハイブリッド戦略の成績が最も良いグループにおいても、利益は上位プレイヤーに極めて集中しており、大多数のプレイヤーは手数料を上回る収益を上げられていないことを意味しています。

1. なぜ「確定性」に賭けることが失敗するのか?

直感的には、0.95という「確実な勝ち」を買うことはリスクが非常に低そうに思える。しかし、金融数学の観点から見れば、これは非常に悪い取引である。

極度に非対称的な下落リスク(Asymmetric Downside):0.95でエントリーするということは、1.0の元本をリスクにさらして0.05の利益を狙っているということです。もし一度だけブラック・スワン(例:バイデン氏が突然辞任する、またはある試合が最終1分で逆転するなど)のような出来事が起きた場合、その単一の出来事による全損失を補うには、19回続けて正しいトレードを成功させる必要があります。長期的な時間軸において、ブラック・スワンが発生する確率は5%より高いことが多いです。

アルファ枯渇(価格込み):価格が0.9を超えると、市場のコンセンサスがすでに形成されています。この段階で参加すると、本質的には先見の明のある投資家が築いたポジションを受け継ぐことになり、情報の優位性はまったくありません。

2. 高還元率戦略の「宝くじの罠」

0.2以下の低確率イベントに賭けることは同様に悪い結果をもたらす。その理由は以下の通りである:

過大評価バイアス(Overestimation Bias):個人投資家は、自分たちが「冷門」を的中させることのできる能力を過大評価しがちです。有効な予測市場においては、価格は通常、多くの暗黙の情報がすでに反映されています。市場が正しく価格付けされた「宝くじ」を長期的に購入し続けると、最終的には元本が徐々に減っていくことになります。

資金効率の悪さ:1回あたりの利益倍率は高いものの、勝率が極めて低いため、資金は長期的に下落し続け、複利効果を生み出すことが難しい。

実践的知見(アクション可能なインサイト):「頑なな」トレーダーを断る。フォロワーとして選ぶ際には、ポジション価格が極端に偏っている(すべて赤またはすべて緑)アドレスは避けるべきである。真のアルファプレイヤーの特徴は、戦略の柔軟性にある。彼らは0.3のときにディスアグリーメントに賭け、0.8のときに利益確定で退出することもあれば、ある種のオッズ範囲に機械的に固執するのではなく、状況に応じて行動するのだ。

発見3:最適なリスク範囲は0.2~0.4にあります。

私たちは、平均取得原価(暗黙の確率)に基づいてアドレスを階層化し、「リスク調整後のリターン」が最も高い「スイートスポット(甘いゾーン)」を探ろうとしています。

データは明らかに非線形なリターン分布を示しており、真のアルファは極端な両端ではなく、0.2〜0.4の価格帯に集中している。

各価格帯のパフォーマンス比較:

深い洞察:なぜ0.2〜0.4が最も利益を生むのか?

1. 「プライシング・ダイバージェンス(価格の乖離)」のトレード

購入価格が0.2〜0.4にあるということは、市場のコンセンサスがその事象が発生する確率を20〜40%と考えていることを意味します。

この区間で継続的に利益を上げるトレーダーは、本質的には「認知のアービトラージ」を行っている。彼らは、大衆の感情によって過小評価されている出来事(例えば、市場が過度に悲観的になり、ある候補者の逆転勝利の確率を誤って判断しているケースなど)を識別できる。単に世間の合意に従う(購入 >0.8)よりも、意見が分かれる領域に賭けた場合、その予測が正しければ、2.5倍から5倍もの急激なリターンを得られる。

2. 完璧な「非対称的リターン構造」(非対称的リスク/リターン)

>0.8の範囲(決定性の罠)では、投資家が直面するオッズは「勝っても僅かな利益、負けたらゼロ」になる低品質な状況です。データに示されているように、この範囲の平均リターンは負の値であり、勝率もわずか19.5%に過ぎません(これは>0.8で購入した投資家の多くが最終的にブラック・スワン現象によって破産したことを意味します)。

0.2〜0.4の範囲(アルファ快適ゾーン): これは「凸性(コンベクシティ)」を備えた範囲です。下方向のリスク(元本)はロックされており、上方向の利益には弾力性があります。優れたトレーダーは、この範囲内で高勝率(49.7%)と高リターンの両方の利点を活かし、利益を最大化しています。

「宝くじトラップ」を避ける(0.2未満):極めて低い価格帯では理論的な勝率が最も高いように思われるが、データから明らかにされる実際の成績は0.2~0.4の範囲に比べてはるかに劣る。これは0.2未満の出来事は多くの場合「本当に意味のない時間」または単なるノイズであり、極めて低い確率の事象に過度に賭けることは統計的に見れば正の期待値を生まないことを示している。

実践的知見(アクション可能なインサイト):「ディスアグリーメントハンター(意見の違いを狩る人)」に注目してください。注文を模倣する相手を選ぶ際には、平均購入価格が長期間0.2〜0.4の範囲に維持されているトレーダーを優先的にターゲットにすべきです。このようなデータの特徴は、そのアカウントが高リスクの宝くじに盲目的に飛びつくことなく、また低リターンのコンセンサス領域で「銅貨を拾う」ような行動も取らず、市場の価格設定が機能していない価値の低い領域を的確に見つけることに注力していることを示しています。このような能力こそが、最も模倣に値するコアスキルなのです。

発見4:集中戦略は分散戦略よりも優れている

我々は各アドレスのFocus Ratio(総取引回数 / 参加市場数)を計算し、それを2つのカテゴリに分類しました。

分散型戦略:多くの市場に参加し、各市場での取引回数は少ない

集中型戦略:少数の市場に注力し、各市場での取引回数を多く行う。

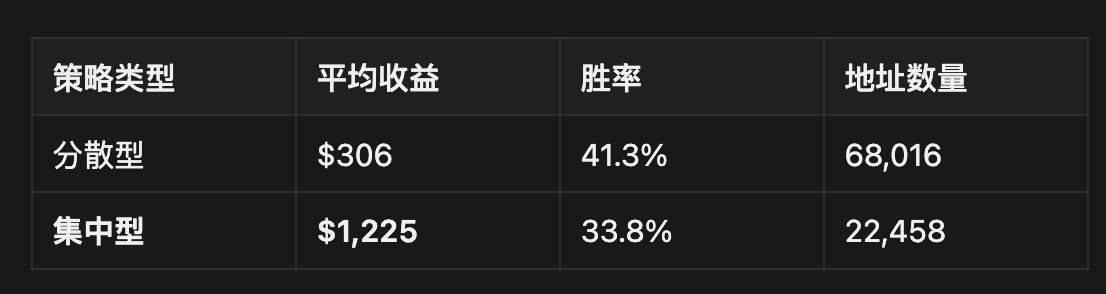

結果は以下の通りです。

集中型戦略の収益は分散型の4倍である($1,225 対 $306)。

注目すべきは、集中型戦略の勝率がむしろ低くなっていること(33.8% 対 41.3%)である。

集中型戦略は、少数の高リターンの機会を通じて顕著な利益を上げた。

説明:

少数の市場に集中し、深く研究することで、市場の価格つけの誤りを見つけやすくなり、少数回のトレードで超過利益を得ることが可能になる。

勝率は重要な指標ではありません。重要なのは、利益が出たときの利益幅と損失が出たときの損失幅の比率です。集中型の戦略は、低い勝率を受け入れることで、1回あたりの利益をより高くすることを狙います。

分散戦略の限界は、過度に多くの市場に参加することで、各市場に対する研究の深さが不足し、市場のコンセンサスの影響を受けやすくなり、真のアルファを発見することが難しくなることです。

類推:

ウォーレン・バフェットはこう言っています。「分散投資とは無知な者の自己防衛である。」情報や判断における優位性があるならば、最も確実性の高い少数のチャンスに集中すべきである。

注文に関するヒント:特定の市場タイプ(特定のスポーツリーグや、特定国の政治的イベントなど)に特化したトレーダーに注目することが重要です。その専門性は、より深い理解と、より高い予測能力を意味する傾向があります。

第二に、フォロワーへの示唆:真の「賢い資金(スマートマネー)」をどうやって識別するか?

取引者の専門性を定量的に評価するために、Focus Ratio(焦点係数)という指標を構築しました(Focus Ratio = 総取引回数/市場参加数)。この指標を用いて、アドレスを2つの明確に異なるグループに分類しました:

一般戦略(ジェネラリスト): 多くの市場に広く参加し、個別の市場での取引頻度は低く、リスクを分散化することによってリスクを軽減しようとしている。

集中型戦略(スペシャリスト型): 少数の市場に深く関与し、単一市場での繰り返し取引やポジションの増加を繰り返しており、「スナイパー(狙撃手)」的な特徴が非常に強い。

データは驚くべき「集中度プレミアム」を示しています。 | 戦略タイプ | 平均収益 (Avg PnL) | 勝率 (Win Rate) | アドレス数 | |------------|------------------|----------------|------------| | 分散型 (Generalists) | $306 | 41.3% | 68,016 | | 集中型 (Specialists) | $1,225 | 33.8% | 22,458 |

データの解釈:集中型戦略の平均収益は分散型の4倍となっています。しかし、非常に誤解を招きやすい現象も見受けられました。それは、集中型戦略の勝率(33.8%)が、分散型(41.3%)よりも明らかに低くなっている点です。これは、予測市場において上級プレイヤーが実際に利益を得る仕組みを明らかにしています。

深層帰属:なぜ「少即是多(すくなくあれ、多くなりなさい)」なのか?

1. 情報の非対称性から城壁(Information Edge)を築く

予測市場は本質的に情報の戦いです。

分散型トレーダーは政治やスポーツ、暗号通貨など複数の分野にまたがって取引を試みるが、これによりどの単一市場においても「浅い理解」にとどまり、「分母」として刈り取られやすい存在となる。

集中型トレーダーは、単一の分野(例えばNBA選手のデータのみを研究したり、アメリカの揺れ易い州の世論調査のみを追跡したりする)に深く取り組み、縦断的な情報の優位性を築いています。そのような深さがあれば、市場の価格設定に現れるわずかな逸脱を見逃さずに発見することができるのです。

2. 「勝率の誤解」を打破する(勝率の誤謬)

データによると、高いリターンは、相対的に低い勝率とセットになっていることが多い。

これは、集中型の専門家が高オッズ/高分岐のタイミング(例えばオッズ0.3のときに購入)で行動する傾向があり、>0.9という「確定性の高い銭」を拾うのではなく、そうした機会を好むからです。

分散型:頻繁に小額の利益を得る(高勝率)が、一度大きな損失を出す(ブラック・スワン現象)ことで、最終的な収益は平凡になる。

集中型: 低勝率の小口の失敗を繰り返すことを耐え、数回の的確な大口投資による爆発的なリターン(高損益比)を狙う。これは典型的なベンチャーキャピタル(VC)のロジックであり、労働者として働くロジックではない。

3. バフェットの論理が予測市場で検証される

ウォーレン・バフェットは「分散投資とは無知な者の自己防衛である」と言っています。

株式市場において、分散投資は非システマティックリスクを回避するための手段です。しかし、予測を要するゼロサムゲームのような市場では、分散はしばしば注意の希薄化を意味します。もしあなたが確かなエッジ(優位性)を持っていると確信しているなら、最善の戦略は広く浅く投資することではなく、最も確実性の高い少数のチャンスに集中攻撃を仕掛けることです。

実践的知見(アクション可能なインサイト):「縦断的分野の専門家」を探す。注文の選定においては、高い勝率よりも、高いフォーカス比率(Focus Ratio)がより重要な指標である。

悪い兆候:何でもかまわず買う「雑家」は避けること。

良いシグナル:特定のタグ(Tag)の下でのみ活動しているアカウントに注目してください。たとえば、「US Election(米国大統領選挙)」のみを取引し、収益曲線が安定しているアドレスの参考価値は、「NBA」と「Bitcoin(ビットコイン)」の両方を同時に取引するアドレスよりもはるかに高いです。専門化の度合いは、そのままアルファ(収益性)の純度を決定します。

三、データの洞察から実践ツールへ

このレポートは単なるデータの振り返りにとどまらず、私たちがスマートなトレードコピー(Smart Copy-Trading)システムを構築するための基盤となる論理でもあります。

Polymarketで長期的な利益を得るには、9万アドレスを手作業で精査するだけでは現実的ではありません。私たちは、上記の独占的なデータインサイトを活用し、自動化されたスクリーニングおよびリスク管理ツールとして提供しています。これにより、注文のフォローアップにおいて最も困難な以下の3つの問題を解決します。

1. スマートな市場作成者ノイズの除去

現在の公開されているランキングには、多くの詐欺的な市場メーカー(MM)やアービトラージロボットが混ざっています。これらに従って取引しても利益を得ることはできず、むしろスリッページによって損失を生じる可能性があります。

解決策: 限定の注文簿分析(Orderbook Analysis)と取引特徴の識別アルゴリズムを活用し、システムベースの市場 MAKER(市場参加者)を自動的に除外。本当に見解に基づいて利益を得ようとする積極的トレーダーのみを特定します。

2. 「集中度」に基づく縦型マッチング

漠然とした「収益ランキング」は限定的な意味しかなく、特定分野の専門家が必要です。

解決策:Focus Ratio と履歴に基づき、米国大統領選挙やNBAスポーツイベント、暗号資産の大口投資家など、高精度の「能力タグ」をアドレスに付与します。システムは、あなたが注目する分野に応じて、その分野で情報の利便性を持つ専門家を正確にマッチングします。

3. 動的スタイルドリフト監視(Style Drift Detection)

注文執行における最も隠れたリスクは、トレーダーの戦略が突然機能しなくなること、または行動が突然変化することにある。

解決策:我々はリアルタイムのリスク管理モデルを構築しました。ある長期間安定したアドレスが、歴史的な行動パターンから突然逸脱する(例えば:低頻度の集中的行動から高頻度の広範囲な行動へ、または単一取引のリスク暴露が異常に増加するなど)場合、システムはこれを異常信号として検出し、即座にアラートを発信します。これにより、ユーザーが損失のリスクを回避するお手伝いをします。

結語と製品の内部テスト

予測市場は冷厳なゼロサムゲームであり、9万アドレス分のデータが示すように、長期的な勝者は彼らが極めて自制的であるため勝利しています。つまり、特定分野に集中し、価格設定の誤差を見つけることに注力しているのです。

このレポートで言及されたすべてのコア指標(フォーカス比率、価格帯分析、市場参加者データの除外)は、Hubbleのデータバックエンドにすでに統合されています。このツールを開発した当初の目的は非常に単純です。それは、機関投資家レベルのデータ視点で、盲目な個人投資家の直感を置き換えることです。

内部テスト申し込み:現在、HubbleのPolymarketスマート注文ツールは小規模なグレーゾーンテストを実施しています。上記のデータ分析ロジックにご納得いただけ、この製品を体験したい場合は:

いいね/シェアでこのコンテンツをサポートしてください;

コメントセクションに「Waitlist」と入力してください。

内側テストの招待をDMで送信いたします。このデータに基づく選定システムが、市場を本当に上回る成果をもたらしてくれることを願っています。

(データの説明:本研究は、Polymarketプラットフォームで開始されてから現在までに決済された取引データに基づいています。すべての結論は、Hubbleが独自に開発したチェーン上PnLアルゴリズム分析から導き出されたものです。本記事の著者:Hubble @clairegu1)