Tác giả gốc: Nishil Jain

Thú cưng khối

Lời nói đầu

Vào những năm 1960, ngành công nghiệp thẻ tín dụng còn rất hỗn loạn. Các ngân hàng khắp nước Mỹ đều cố gắng xây dựng mạng lưới thanh toán riêng của họ, nhưng mỗi mạng lưới đều hoạt động độc lập. Nếu bạn sở hữu thẻ tín dụng của Ngân hàng Mỹ (Bank of America), bạn chỉ có thể sử dụng thẻ này tại các cửa hàng có hợp tác với ngân hàng này. Và khi các ngân hàng cố gắng mở rộng kinh doanh sang các ngân hàng khác, mọi giao dịch thẻ tín dụng đều gặp phải vấn đề thanh toán giữa các ngân hàng.

Nếu các thẻ mà người bán chấp nhận được phát hành bởi ngân hàng khác, giao dịch phải được thanh toán thông qua hệ thống thanh toán séc ban đầu của ngân hàng đó. Số lượng ngân hàng tham gia càng nhiều, vấn đề thanh toán càng phát sinh nhiều.

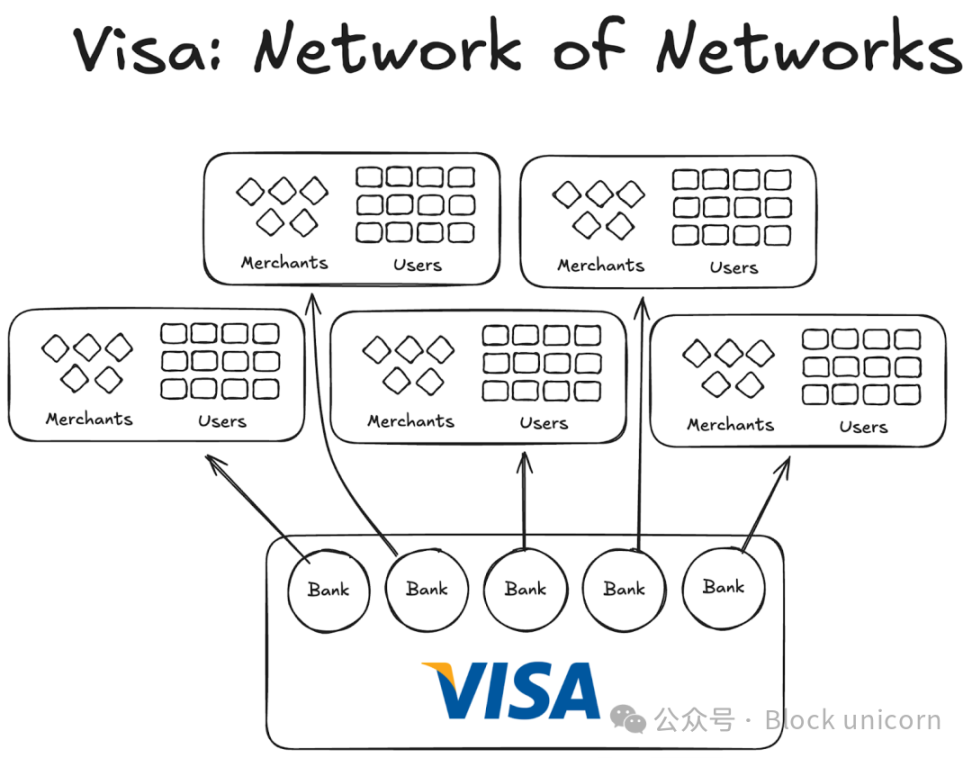

Sau đó, Visa xuất hiện. Mặc dù công nghệ mà nó giới thiệu chắc chắn đã đóng vai trò quan trọng trong cuộc cách mạng thanh toán bằng thẻ ngân hàng, nhưng điều quan trọng hơn là tính toàn cầu của nó, cùng với việc thành công trong việc thuyết phục các ngân hàng trên toàn thế giới tham gia mạng lưới của mình. Ngày nay, hầu như tất cả các ngân hàng trên toàn thế giới đều đã trở thành thành viên của mạng lưới Visa.

Mặc dù điều này nghe có vẻ rất bình thường vào ngày hôm nay, nhưng nếu bạn hình dung việc thuyết phục một nghìn ngân hàng đầu tiên ở Mỹ và cả bên ngoài nước Mỹ rằng việc tham gia vào một hiệp định hợp tác thay vì xây dựng mạng lưới riêng của họ là một quyết định khôn ngoan, bạn sẽ bắt đầu nhận ra quy mô thực sự của vấn đề này.

Đến năm 1980, Visa đã trở thành mạng lưới thanh toán thống trị, xử lý khoảng 60% giao dịch thẻ tín dụng tại Mỹ. Hiện nay, Visa đang hoạt động tại hơn 200 quốc gia.

Điều quan trọng không phải là công nghệ tiên tiến hơn hay nguồn vốn nhiều hơn, mà là cấu trúc: một mô hình có thể phối hợp các cơ chế khuyến khích, phân tán quyền sở hữu và tạo ra hiệu ứng mạng lưới phức hợp.

Hiện tại, các loại tiền điện tử ổn định cũng đang đối mặt với cùng vấn đề phân mảnh. Và giải pháp có thể lại giống hệt cách Visa đã làm cách đây năm mươi năm.

Thí nghiệm trước đây của Visa

Các công ty trước đây của Visa đều không phát triển được.

American Express (AMEX) từng cố gắng mở rộng hoạt động thẻ tín dụng của mình với tư cách là một ngân hàng độc lập, nhưng sự mở rộng quy mô của họ chỉ giới hạn ở việc liên tục có thêm các nhà bán lẻ mới tham gia vào mạng lưới ngân hàng của họ. Trong khi đó, BankAmericard lại khác, bởi Ngân hàng Mỹ (Bank of America) sở hữu toàn bộ mạng lưới thẻ tín dụng này, và các ngân hàng khác chỉ tận dụng hiệu ứng mạng lưới và giá trị thương hiệu của nó.

American Express phải tiếp cận từng người bán hàng và người dùng riêng lẻ để mở tài khoản ngân hàng của họ; trong khi đó, Visa đạt được quy mô bằng cách sử dụng các ngân hàng tham gia của mình. Mỗi ngân hàng tham gia vào mạng lưới hợp tác của Visa sẽ tự động thu hút hàng nghìn khách hàng mới và hàng trăm người bán hàng mới.

Mặt khác, hệ thống hạ tầng của công ty thẻ tín dụng BankAmericard có vấn đề. Họ không biết cách thanh toán hiệu quả các giao dịch thẻ tín dụng từ tài khoản ngân hàng của người tiêu dùng này đến tài khoản ngân hàng của người bán hàng kia. Giữa họ không tồn tại một hệ thống thanh toán hiệu quả.

Vấn đề này càng trở nên nghiêm trọng hơn khi càng có nhiều ngân hàng tham gia. Do đó, Visa đã ra đời.

Bốn trụ cột của hiệu ứng mạng Visa

Từ câu chuyện của Visa, chúng ta hiểu được 2-3 yếu tố quan trọng khiến hiệu ứng mạng lưới của họ không ngừng tích lũy:

Visa hưởng lợi từ tư cách là một bên thứ ba độc lập. Để đảm bảo rằng không ngân hàng nào cảm thấy bị đe dọa về cạnh tranh, Visa được thiết kế như một tổ chức độc lập hợp tác. Visa không tham gia vào việc tranh giành phần bánh phân phối, mà điều đó lại là việc của các ngân hàng.

Điều này khuyến khích các ngân hàng tham gia tranh giành phần lợi nhuận lớn hơn. Mỗi ngân hàng đều có quyền nhận được một phần trong tổng lợi nhuận, tỷ lệ phần được chia sẽ tỷ lệ thuận với tổng khối lượng giao dịch mà họ xử lý.

Các ngân hàng đều có tiếng nói trong các chức năng liên quan đến mạng lưới. Các quy định và thay đổi của Visa phải được bỏ phiếu bởi tất cả các ngân hàng liên quan, và phải đạt được sự ủng hộ của 80% để được thông qua.

Visa có các điều khoản độc quyền với từng ngân hàng (ít nhất là ban đầu); bất kỳ ai tham gia vào hợp tác xã nào cũng chỉ có thể sử dụng thẻ và mạng lưới của Visa, chứ không thể tham gia vào các mạng lưới khác. Do đó, để tương tác với ngân hàng Visa, bạn cũng cần phải trở thành một phần của mạng lưới này.

Khi Dee Hock, người sáng lập Visa, vận động các ngân hàng ở khắp nước Mỹ tham gia vào mạng lưới Visa, ông phải giải thích với từng ngân hàng rằng việc tham gia mạng lưới Visa sẽ có lợi hơn nhiều so với việc họ tự xây dựng một hệ thống thẻ tín dụng riêng.

Ông ấy phải giải thích rằng việc tham gia Visa có nghĩa là sẽ có thêm nhiều người dùng và nhiều chủ thương nhân hơn được kết nối vào cùng một mạng lưới, điều này sẽ thúc đẩy nhiều giao dịch số hơn diễn ra trên phạm vi toàn cầu và mang lại lợi ích cho tất cả các bên tham gia. Ông ấy còn phải nêu rõ rằng nếu họ tự xây dựng mạng lưới thẻ tín dụng của riêng mình, thì quy mô người dùng của họ sẽ rất hạn chế.

Bài học rút ra từ tiền ổn định

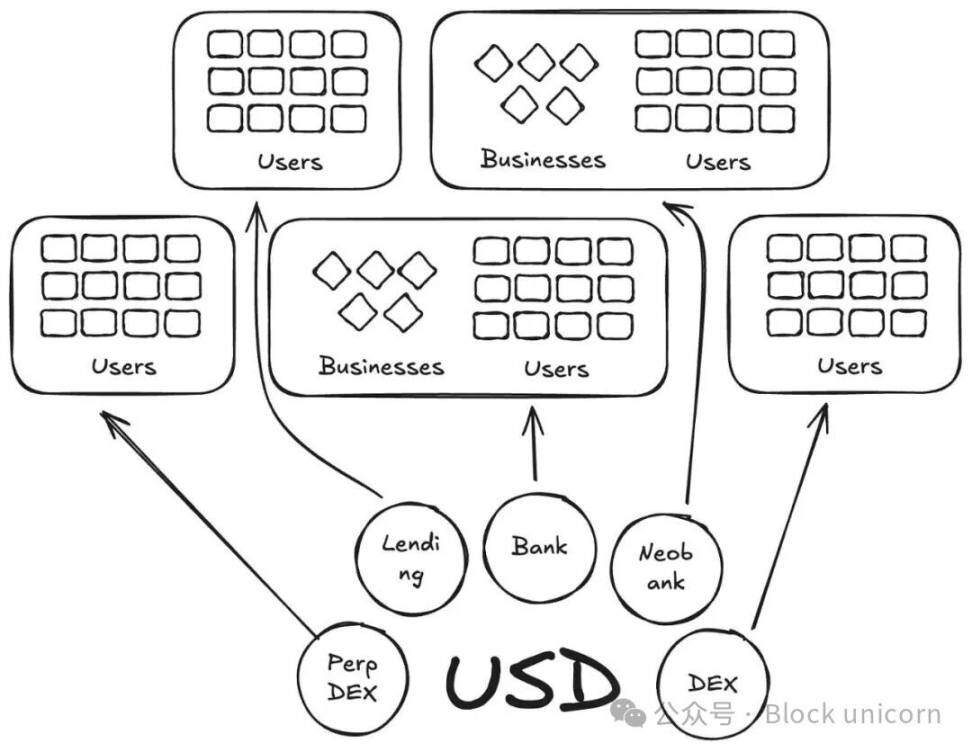

Một cách nào đó, Anchorage Digital và các công ty khác hiện đang cung cấp dịch vụ "đồng tiền ổn định dưới dạng dịch vụ" (stablecoin as a service) đang lặp lại câu chuyện của BankAmericard trong lĩnh vực stablecoin. Họ cung cấp cơ sở hạ tầng nền tảng để các nhà phát hành mới xây dựng stablecoin, trong khi tính thanh khoản lại liên tục bị phân tán sang các loại token mới.

Hiện tại, nền tảng Defillama đã có hơn 300 loại stablecoin được niêm yết. Ngoài ra, mỗi loại stablecoin mới được tạo ra đều bị giới hạn trong hệ sinh thái riêng của nó. Do đó, không có loại stablecoin nào có thể tạo ra hiệu ứng mạng cần thiết để trở nên phổ biến.

Vì cùng một tài sản cơ sở có thể hỗ trợ những loại tiền tệ mới này, vậy tại sao chúng ta lại cần thêm nhiều loại tiền tệ với mã mới?

Trong câu chuyện của Visa, những thứ này giống như BankAmericards. Mỗi giao thức như Ethena, Anchorage Digital, M0 hay Bridge đều cho phép phát hành loại stablecoin riêng, nhưng điều này chỉ làm trầm trọng thêm sự phân mảnh của ngành.

Ethena là một giao thức tương tự khác, cho phép chuyển nhượng lợi nhuận và tùy chỉnh trắng stablecoin của họ. Giống như cách MegaETH phát hành USDm - họ đã phát hành USDm thông qua các công cụ hỗ trợ USDtb.

Tuy nhiên, mô hình này đã thất bại. Nó chỉ làm phân mảnh hệ sinh thái.

Trong trường hợp thẻ tín dụng, sự khác biệt về thương hiệu giữa các ngân hàng là không quan trọng, vì nó không gây ra bất kỳ trở ngại nào trong giao dịch thanh toán từ người dùng đến người bán. Lớp phát hành và thanh toán nền tảng luôn là Visa.

Tuy nhiên, điều này không đúng với stablecoin. Mã token khác nhau có nghĩa là có vô số pool thanh khoản.

Người bán hàng (hoặc trong trường hợp này là ứng dụng hoặc giao thức) sẽ không thêm tất cả các loại stablecoin được phát hành bởi M0 hay Bridge vào danh sách stablecoin mà họ sẵn sàng chấp nhận. Họ sẽ quyết định dựa trên tính thanh khoản của các stablecoin này trên thị trường công khai; các loại tiền có số lượng người nắm giữ lớn nhất và tính thanh khoản cao nhất đương nhiên sẽ được chấp nhận, còn lại sẽ không được chấp nhận.

Con đường phía trước: Mô hình Visa của tiền điện tử ổn định

Chúng ta cần một tổ chức trung lập bên thứ ba để quản lý các loại tiền ổn định thuộc các danh mục tài sản khác nhau. Các nhà phát hành và ứng dụng hỗ trợ tài sản này nên có thể tham gia vào hợp tác xã và thu được lợi nhuận từ quỹ dự trữ. Đồng thời, họ cũng nên có quyền quản trị, có thể bỏ phiếu để quyết định hướng phát triển của loại tiền ổn định mà họ chọn.

Từ góc độ hiệu ứng mạng, đây sẽ là một mô hình tuyệt vời. Khi ngày càng nhiều nhà phát hành và giao thức tham gia cùng một loại token, nó sẽ thúc đẩy việc sử dụng rộng rãi loại token có thể giữ lại lợi nhuận bên trong thay vì chảy vào túi của người khác.