Tác giả: Prathik Desai

Biên dịch: Chopper, Foresight News

Tôi rất yêu thích các truyền thống mùa vụ trong ngành công nghiệp tiền mã hóa, ví dụ như "Uptober" (dòng tăng vào tháng 10) hay "Recktober" (tháng 10 đầy biến động). Những người trong cộng đồng luôn đưa ra rất nhiều dữ liệu xung quanh các mốc thời gian này, và con người vốn dĩ đã thích những câu chuyện thú vị như vậy, đúng không?

Phân tích và báo cáo xu hướng xung quanh những nút này còn thú vị hơn nữa: "Lần này, dòng tiền ETF có chút khác biệt", "Ngành tài chính mật mã hóa cuối cùng đã trưởng thành trong năm nay", "Bitcoin đang tích lũy lực lượng để tăng trưởng trong năm nay", v.v. Gần đây, khi tôi xem xét "Báo cáo ngành DeFi năm 2025", một vài biểu đồ mô tả cách các giao thức mật mã hóa tạo ra "doanh thu đáng kể" đã thu hút sự chú ý của tôi.

Những biểu đồ này liệt kê các giao thức mã hóa hàng đầu có doanh thu cao nhất trong suốt cả năm, khẳng định một sự thật mà nhiều người trong ngành đã thảo luận trong năm qua: ngành công nghiệp mã hóa cuối cùng đã bắt đầu tạo ra sự hấp dẫn về doanh thu. Tuy nhiên, điều gì thực sự đang thúc đẩy sự tăng trưởng doanh thu này?

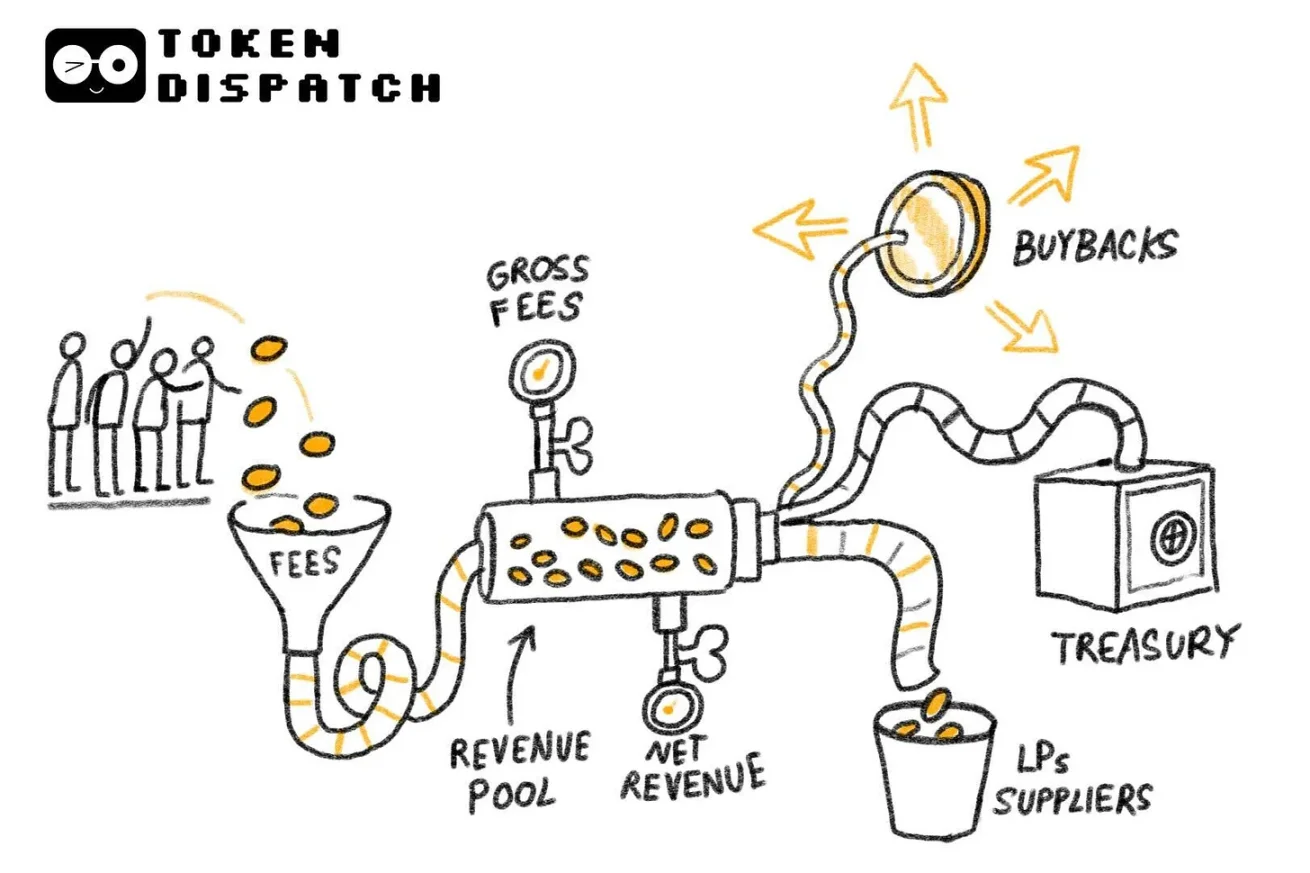

Dưới những biểu đồ này, còn ẩn chứa một vấn đề ít người biết đến đáng được tìm hiểu kỹ hơn: những khoản phí này cuối cùng đã đi về đâu?

Tuần trước, tôi đã nghiên cứu kỹ dữ liệu phí giao dịch và doanh thu của DefiLlama (lưu ý: doanh thu ở đây là số tiền phí còn lại sau khi đã thanh toán cho các nhà cung cấp thanh khoản). Tôi cố gắng tìm ra câu trả lời. Trong phân tích hôm nay, tôi sẽ bổ sung thêm nhiều chi tiết cho những con số này, phân tích cách thức và hướng đi của dòng tiền trong ngành công nghiệp tiền mã hóa.

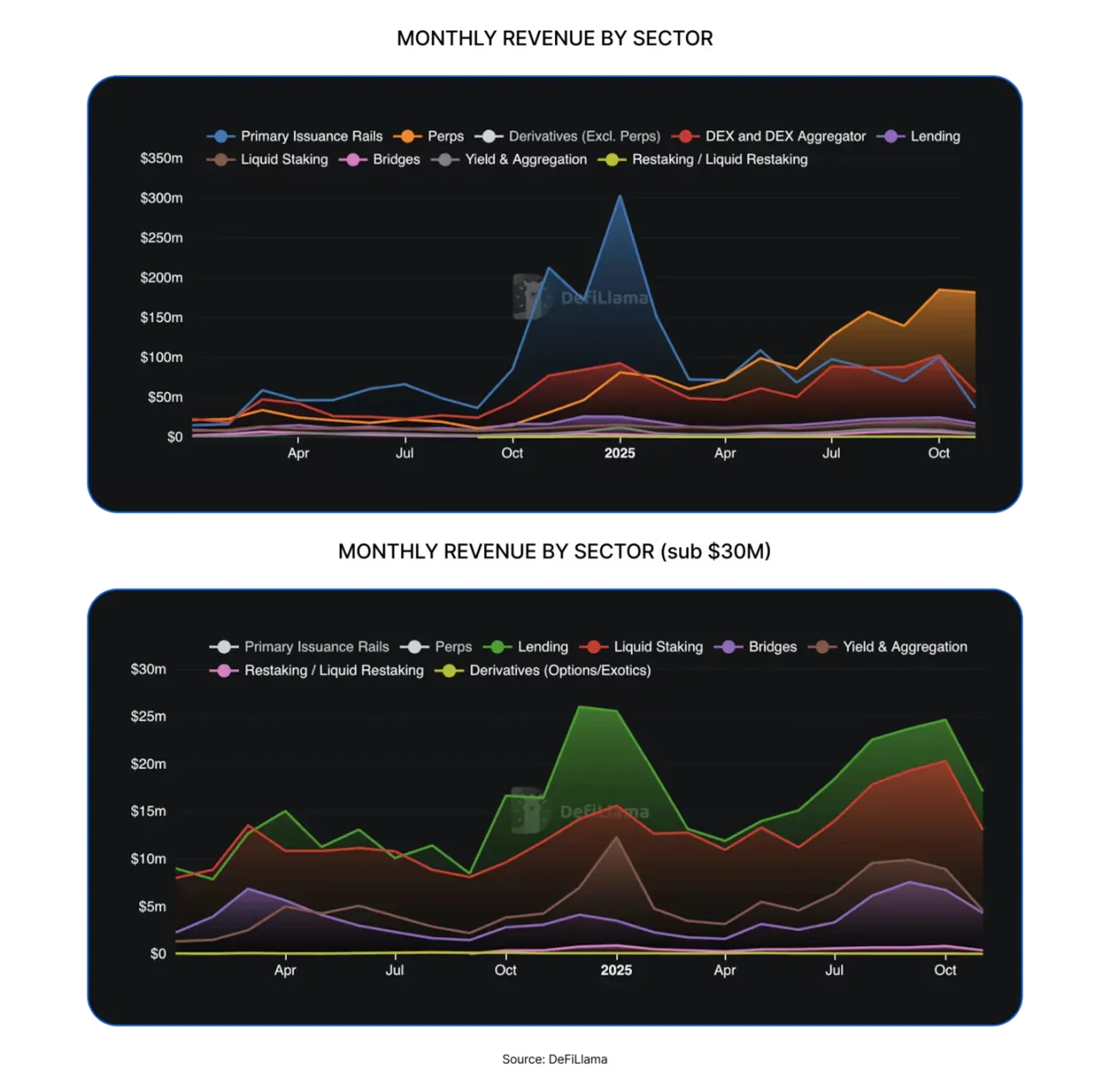

Giao thức mã hóa năm ngoái đã tạo ra doanh thu hơn 16 tỷ USD, gấp hơn hai lần con số khoảng 8 tỷ USD của năm 2024.

Khả năng bắt giữ giá trị của ngành công nghiệp tiền mã hóa đã được nâng cao toàn diện. Trong 12 tháng qua, lĩnh vực Tài chính phi tập trung (DeFi) đã chứng kiến sự xuất hiện của nhiều lĩnh vực mới, ví dụ như Sàn giao dịch phi tập trung (DEX), nền tảng phát hành token và Sàn giao dịch hợp đồng vĩnh viễn phi tập trung (perp DEX).

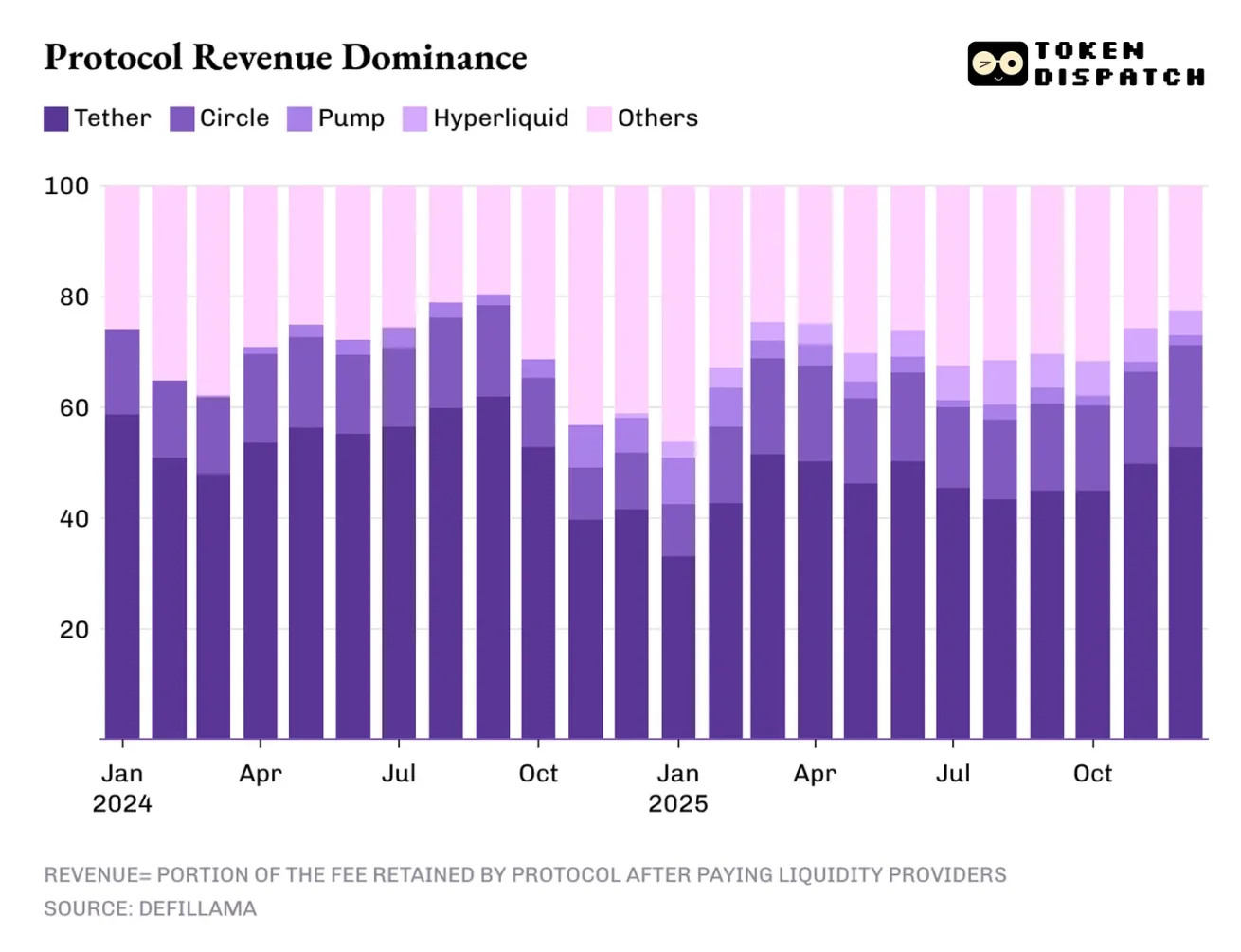

Tuy nhiên, các trung tâm lợi nhuận tạo doanh thu cao nhất vẫn tập trung vào các lĩnh vực truyền thống, trong đó nổi bật nhất là các nhà phát hành stablecoin.

Hai nhà phát hành tiền điện tử ổn định hàng đầu là Tether và Circle chiếm hơn 60% doanh thu tổng thể của ngành công nghiệp tiền điện tử. Đến năm 2025, thị phần của họ giảm nhẹ từ khoảng 65% vào năm 2024 xuống còn 60%.

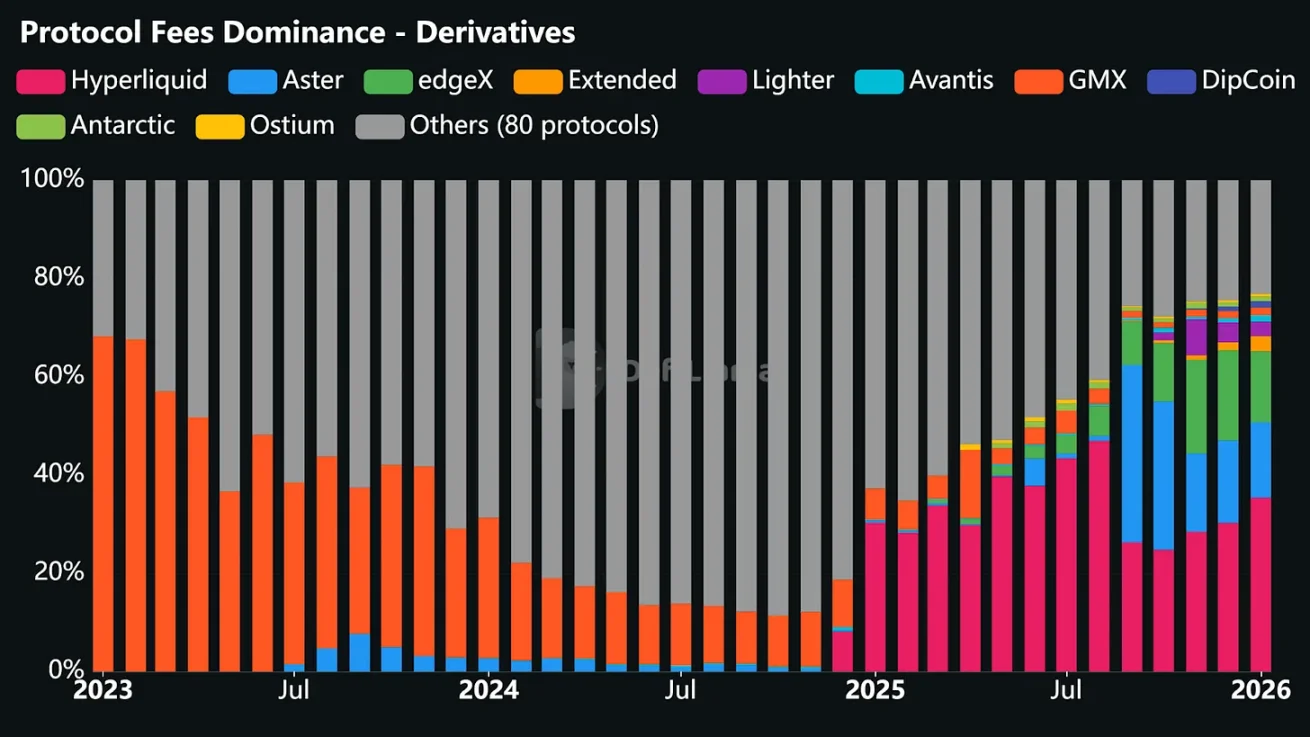

Tuy nhiên, hiệu suất của các sàn giao dịch hợp đồng vĩnh viễn phi tập trung (DEX) vào năm 2025 không nên bị xem nhẹ, bởi lĩnh vực này gần như không đáng kể vào năm 2024. Bốn nền tảng là Hyperliquid, EdgeX, Lighter và Axiom đã chiếm từ 7% đến 8% tổng doanh thu của ngành, vượt xa tổng doanh thu từ các giao thức trong các lĩnh vực DeFi trưởng thành như cho vay, đặt cọc, cầu nối chuỗi (cross-chain bridge) và các công cụ tập hợp giao dịch phi tập trung.

Vậy động lực tăng doanh thu vào năm 2026 sẽ là gì? Tôi đã tìm ra câu trả lời từ ba yếu tố chính ảnh hưởng đến cục diện doanh thu ngành tiền mã hóa năm ngoái: lợi suất chênh lệch lãi suất, thực hiện giao dịch và phân phối kênh.

Giao dịch chênh lệch lãi suất có nghĩa là bất kỳ ai nắm giữ và chuyển nhượng vốn đều có thể thu được lợi nhuận từ quá trình này.

Mô hình doanh thu của các nhà phát hành tiền điện tử ổn định vừa mang tính cấu trúc, vừa mang tính dễ tổn thương. Tính cấu trúc thể hiện ở chỗ quy mô doanh thu mở rộng đồng bộ với lượng cung và lưu thông của tiền điện tử ổn định. Mỗi đồng đô la kỹ thuật số mà nhà phát hành phát hành đều được bảo chứng bởi trái phiếu kho bạc Mỹ và sinh ra lãi suất. Tuy nhiên, tính dễ tổn thương nằm ở chỗ mô hình này phụ thuộc vào các biến số kinh tế vĩ mô mà các nhà phát hành hầu như không thể kiểm soát được: lãi suất của Cục Dự trữ Liên bang Mỹ (FED). Hiện tại, chu kỳ nới lỏng tiền tệ mới chỉ bắt đầu, và khi lãi suất tiếp tục giảm trong năm nay, vị thế thống trị doanh thu của các nhà phát hành tiền điện tử ổn định cũng sẽ bị suy yếu theo.

Tiếp theo là lớp thực thi giao dịch, đây cũng là nơi sinh ra những con đường thành công nhất trong lĩnh vực DeFi vào năm 2025 - các sàn giao dịch hợp đồng vĩnh viễn phi tập trung.

Để hiểu tại sao các sàn giao dịch hợp đồng tương lai phi tập trung có thể nhanh chóng chiếm giữ một thị phần đáng kể, cách đơn giản nhất là xem xét cách chúng hỗ trợ người dùng thực hiện các thao tác giao dịch. Các nền tảng này tạo ra những không gian giao dịch với độ ma sát thấp, cho phép người dùng vào và ra khỏi các vị thế rủi ro theo nhu cầu. Dù thị trường biến động nhẹ nhàng, người dùng vẫn có thể thực hiện phòng ngừa rủi ro, đòn bẩy, chênh lệch giá, điều chỉnh danh mục đầu tư, hoặc mở vị thế trước để chuẩn bị cho các cơ hội trong tương lai.

Khác với các sàn giao dịch phi tập trung tiền tệ, các sàn giao dịch hợp đồng vĩnh viễn phi tập trung cho phép người dùng giao dịch liên tục, tần suất cao mà không cần tốn công chuyển đổi tài sản cơ sở.

Mặc dù logic thực hiện giao dịch nghe có vẻ đơn giản và tốc độ xử lý rất nhanh, nhưng công nghệ đằng sau lại phức tạp hơn nhiều so với vẻ bề ngoài. Những nền tảng này phải xây dựng giao diện giao dịch ổn định, đảm bảo không sập khi phải xử lý khối lượng lớn; thiết kế hệ thống khớp lệnh và thanh toán đáng tin cậy, duy trì sự ổn định ngay cả trong điều kiện thị trường hỗn loạn; đồng thời còn phải cung cấp độ sâu thanh khoản đầy đủ, đáp ứng nhu cầu của các nhà giao dịch. Trong các sàn giao dịch hợp đồng vĩnh viễn phi tập trung, thanh khoản là yếu tố then chốt quyết định sự thành công: ai có thể liên tục cung cấp thanh khoản dồi dào, người đó sẽ thu hút được lượng giao dịch lớn nhất.

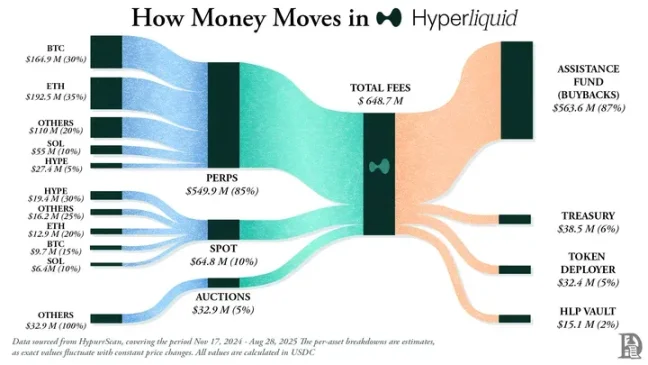

Vào năm 2025, Hyperliquid thống trị thị trường giao dịch hợp đồng vĩnh viễn phi tập trung nhờ cung cấp tính thanh khoản dồi dào từ số lượng nhà cung cấp thanh khoản lớn nhất trên nền tảng. Điều này cũng giúp nền tảng này trở thành sàn giao dịch hợp đồng vĩnh viễn phi tập trung có doanh thu phí cao nhất trong 10 tháng trong 12 tháng qua.

Đáng châm biếm thay, lý do các sàn giao dịch hợp đồng vĩnh viễn thuộc lĩnh vực DeFi này thành công chính là bởi chúng không yêu cầu các nhà giao dịch hiểu biết về blockchain và hợp đồng thông minh, mà thay vào đó áp dụng mô hình vận hành quen thuộc của các sàn giao dịch truyền thống mà mọi người đã biết.

Khi đã giải quyết tất cả các vấn đề nêu trên, sàn giao dịch có thể tự động tăng doanh thu bằng cách thu phí giao dịch nhỏ từ các giao dịch tần suất cao và khối lượng lớn của các nhà giao dịch. Ngay cả khi giá giao dịch trên thị trường hiện tại dao động không đáng kể, doanh thu vẫn có thể duy trì ổn định, bởi vì nền tảng cung cấp cho các nhà giao dịch nhiều lựa chọn thao tác phong phú.

Đây cũng chính là lý do tại sao tôi cho rằng, mặc dù doanh thu từ giao dịch hợp đồng tương lai phi tập trung chỉ chiếm vài phần trăm vào năm ngoái, nhưng đây lại là lĩnh vực duy nhất có khả năng thách thức vị thế thống trị của các nhà phát hành stablecoin.

Yếu tố thứ ba là phân phối kênh, mang lại doanh thu tăng thêm cho các dự án tiền mã hóa như cơ sở hạ tầng phát hành token, ví dụ như nền tảng pump.fun và LetsBonk. Mô hình này không khác biệt nhiều so với những gì chúng ta thấy trong các doanh nghiệp Web2: Airbnb và Amazon không sở hữu bất kỳ hàng tồn kho nào, nhưng nhờ có các kênh phân phối lớn, họ đã sớm vượt ra ngoài vai trò của các nền tảng tập hợp, đồng thời giảm chi phí biên cho nguồn cung mới.

Hạ tầng phát hành token mã hóa cũng không sở hữu các tài sản mã hóa như đồng Meme, các loại token và cộng đồng nhỏ được tạo ra thông qua nền tảng của họ. Tuy nhiên, bằng cách xây dựng trải nghiệm người dùng mượt mà, tự động hóa quy trình niêm yết token, cung cấp thanh khoản dồi dào và đơn giản hóa giao dịch, các nền tảng này đã trở thành lựa chọn hàng đầu cho việc phát hành tài sản mã hóa.

Năm 2026, có hai câu hỏi có thể quyết định quỹ đạo phát triển của các động lực doanh thu này: Với việc việc hạ lãi suất ảnh hưởng đến giao dịch chênh lệch lãi suất, tỷ trọng doanh thu của các nhà phát hành stablecoin có thể giảm xuống dưới 60% không? Khi thị phần thực thi giao dịch có xu hướng tập trung, các nền tảng giao dịch hợp đồng vĩnh viễn có thể vượt qua mức 8% thị phần không?

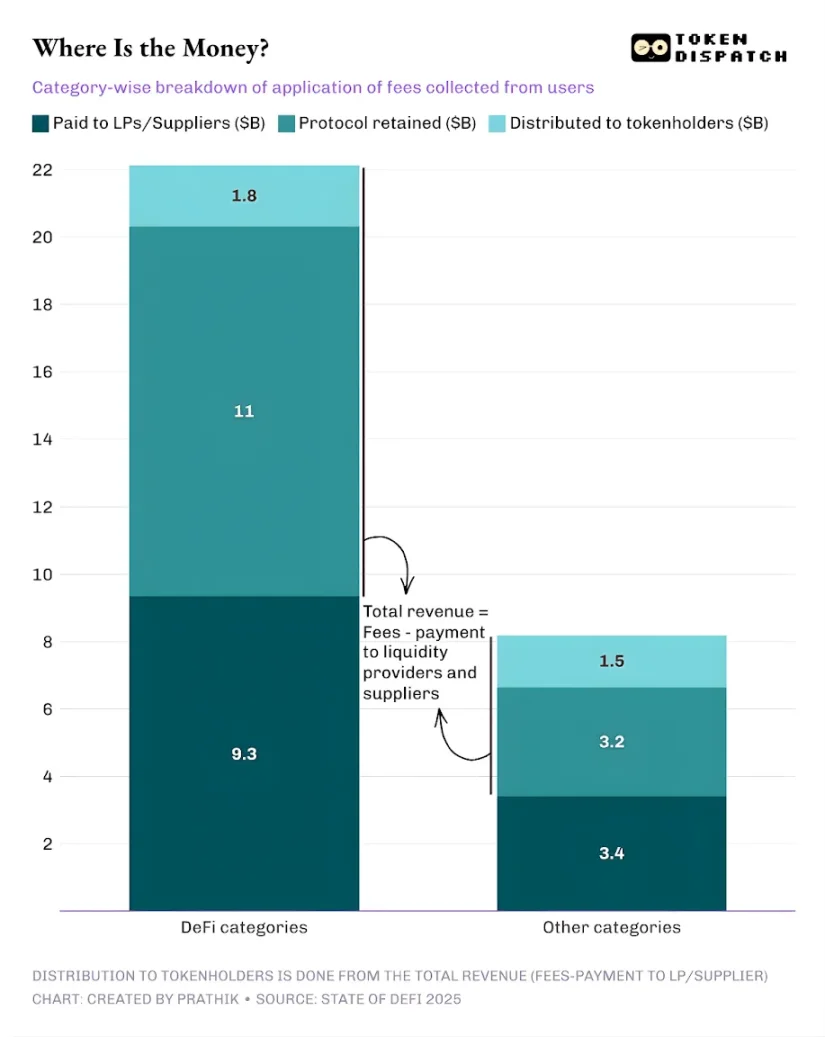

Ba yếu tố: lợi nhuận từ chênh lệch lãi suất, thực hiện giao dịch và phân phối qua kênh, tiết lộ nguồn thu nhập của ngành công nghiệp tiền mã hóa, nhưng đó chỉ là một nửa câu chuyện. Điều quan trọng không kém là cần hiểu được tỷ lệ phần trăm phí giao dịch tổng thể được phân bổ cho các nhà sở hữu token trước khi ghi nhận doanh thu ròng từ giao thức.

Việc chuyển giao giá trị thông qua mua lại, đốt token và chia sẻ phí giao dịch cho thấy rằng token không chỉ còn là bằng chứng quản trị mà còn đại diện cho quyền sở hữu kinh tế đối với giao thức.

Vào năm 2025, tổng số phí giao dịch mà người dùng các giao thức tài chính phi tập trung và các giao thức khác đã thanh toán khoảng 30,3 tỷ USD. Trong số đó, sau khi thanh toán cho các nhà cung cấp thanh khoản và nhà cung cấp dịch vụ, doanh thu mà giao thức giữ lại khoảng 17,6 tỷ USD. Trong tổng doanh thu này, khoảng 3,36 tỷ USD được hoàn trả cho các chủ sở hữu token thông qua các hình thức như phần thưởng staking, chia sẻ phí giao dịch, mua lại và đốt token. Điều này có nghĩa là 58% phí giao dịch đã được chuyển đổi thành doanh thu của giao thức.

Đây là sự thay đổi đáng kể so với chu kỳ ngành trước đó. Ngày càng có nhiều giao thức bắt đầu thử nghiệm việc biến token thành yêu cầu sở hữu đối với hiệu suất hoạt động, điều này mang lại động lực thực tế cho các nhà đầu tư tiếp tục nắm giữ và đầu cơ vào các dự án mà họ tin tưởng.

Ngành công nghiệp mật mã hóa còn xa mới hoàn hảo, đa số các giao thức vẫn chưa phân phối bất kỳ lợi nhuận nào cho chủ sở hữu token. Tuy nhiên, nhìn từ góc độ vĩ mô, ngành này đã có những thay đổi đáng kể, điều này cho thấy mọi thứ đang đi theo hướng tích cực.

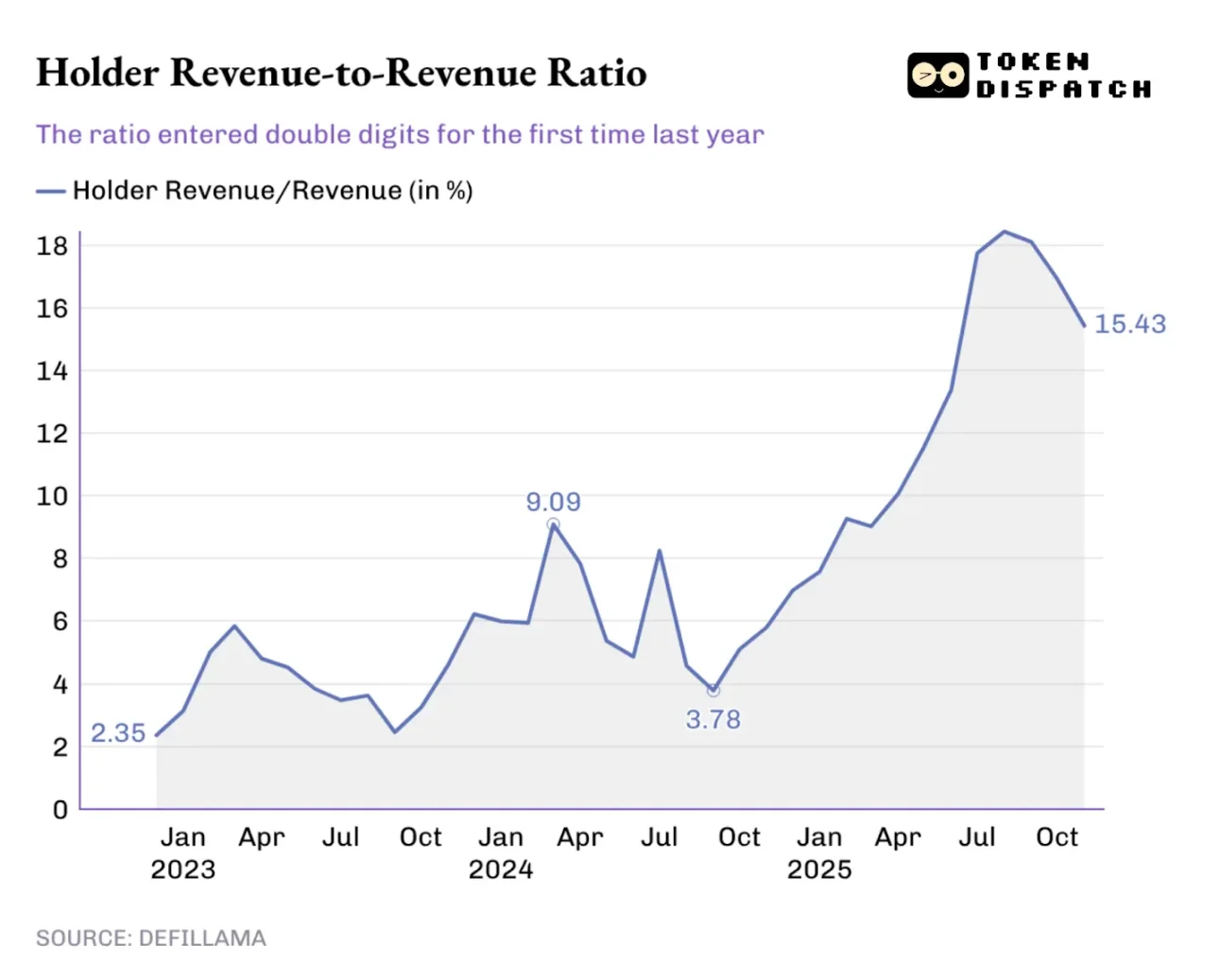

Trong năm qua, tỷ lệ lợi nhuận mà các nhà sở hữu token nhận được so với tổng doanh thu của giao thức tiếp tục tăng lên, đã phá vỡ mức cao kỷ lục 9,09% vào đầu năm ngoái, và thậm chí vượt quá 18% vào đỉnh điểm tháng 8 năm 2025.

Thay đổi này cũng được phản ánh trong giao dịch token: nếu token tôi nắm giữ chưa bao giờ mang lại bất kỳ lợi nhuận nào, quyết định giao dịch của tôi sẽ chỉ bị ảnh hưởng bởi các câu chuyện truyền thông; nhưng nếu token tôi nắm giữ có thể mang lại lợi nhuận thông qua việc mua lại hoặc chia sẻ phí giao dịch, tôi sẽ xem nó như một tài sản sinh lời. Dù nó chưa chắc an toàn và đáng tin cậy, sự chuyển đổi này vẫn sẽ ảnh hưởng đến cách thị trường định giá token, khiến giá trị của token trở nên gần hơn với các yếu tố cơ bản, thay vì bị chi phối bởi các câu chuyện truyền thông.

Khi các nhà đầu tư nhìn lại năm 2025 và cố gắng dự đoán xu hướng doanh thu của ngành tiền mã hóa vào năm 2026, các cơ chế khuyến khích sẽ trở thành yếu tố quan trọng cần xem xét. Năm ngoái, các nhóm dự án ưu tiên việc chuyển giao giá trị thực sự đã nổi bật hơn hẳn.

Hyperliquid đã xây dựng một hệ sinh thái cộng đồng độc đáo, thông qua Quỹ hỗ trợ Hyperliquid, trao lại khoảng 90% doanh thu cho người dùng.

Trên nền tảng phát hành token, pump.fun đã củng cố ý tưởng "thưởng cho người dùng hoạt động trên nền tảng" thông qua việc mua lại hàng ngày, đã tiêu hủy 18,6% lượng cung lưu thông token nội sinh PUMP.

Năm 2026, "chuyển dịch giá trị" sẽ không còn là một lựa chọn ít người biết đến nữa, mà sẽ trở thành chiến lược thiết yếu cho mọi giao thức muốn giao dịch dựa trên các yếu tố cơ bản. Những biến động của thị trường năm ngoái đã dạy cho các nhà đầu tư cách phân biệt giữa doanh thu của giao thức và giá trị của người nắm giữ token. Khi người nắm giữ token nhận ra rằng token trong tay họ có thể đại diện cho quyền sở hữu, thì việc quay trở lại mô hình trước đây sẽ trở nên phi lý trí.

Tôi cho rằng, Báo cáo ngành DeFi năm 2025 không tiết lộ bản chất mới mẻ nào về việc ngành công nghiệp tiền mã hóa khám phá các mô hình doanh thu, xu hướng này đã được tranh luận sôi nổi trong vài tháng qua. Giá trị thực sự của báo cáo nằm ở việc sử dụng dữ liệu để phơi bày sự thật, và khi phân tích sâu vào những con số này, chúng ta có thể tìm ra được bí quyết khả dĩ nhất giúp ngành tiền mã hóa đạt được thành công về doanh thu.

Báo cáo phân tích xu hướng doanh thu của các giao thức cho thấy rõ: Ai kiểm soát được các kênh cốt lõi, bao gồm lợi nhuận chênh lệch, thực thi giao dịch và phân phối kênh, thì sẽ thu được lợi nhuận lớn nhất.

Vào năm 2026, tôi dự đoán sẽ có nhiều dự án hơn nữa chuyển đổi phí giao dịch thành lợi nhuận dài hạn cho các nhà sở hữu token, xu hướng này sẽ càng rõ rệt hơn trong bối cảnh chu kỳ hạ lãi suất khiến cho các giao dịch chênh lệch lãi suất trở nên kém hấp dẫn hơn.