Pandangan Utama

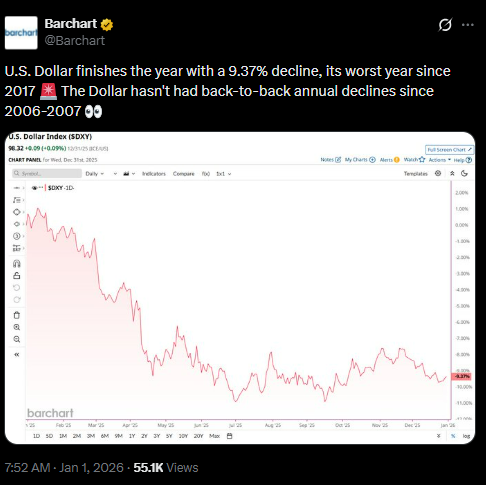

- Indeks Dolar Amerika Syarikat (DXY) jatuh kira-kira 9.6% pada tahun 2025 (dengan Barchart melaporkan 9.37%), ditutup pada 98.28. Ini menandakan prestasi tahunan terburuk sejak jatuh kira-kira 10% pada tahun 2017.

- Kemerosotan ini dipercepat oleh tiga potongan kadar Bank Persekutuan, yang menurunkan kadar dana kepada 3.50%-3.75%. Ini menyempitkan bezaan hasil, sekaligus dikaitkan dengan tarian perdagangan dan ketidakpastian dasar di bawah pentadbiran Trump.

- Dolar yang lebih lemah meningkatkan daya saing eksport AS dan mengukuhkan mata wang pesaing, sambil menaikkan kos import. Analis melihatnya sebagai peralihan kitaran semula dan bukan kehilangan status simpanan secara struktur.

Indeks Dolar Amerika Syarikat (DXY) ditutup pada 98.28 pada 31 Disember 2025. Ini menandakan kemerosotan tahunan yang tajam sebanyak kira-kira 9.6%. Ini adalah kemerosotan tercuram sejak 2017, apabila indeks jatuh sekitar 10%.

Data daripada Trading Economics, Reuters, dan Yahoo Finance mengesahkan penurunan tersebut. Pada masa yang sama, ringkasan Barchart pada 1 Januari 2026 melaporkan jatuhnya 9.37% setakat tahun ini.

Sekatan kecil mencerminkan pengiraan asas yang berbeza, tetapi konsensus menunjukkan kelemahan dolar. Jatuhnya menyoroti kesan dasar kewangan, geselanggaran perdagangan, dan tekanan kewangan.

Dasar Kewangan dan Bezaan Pendapatan

Indeks Dolar Amerika Syarikat (DXY) mengukur dolar terhadap enam mata wang utama. Euro membawa beban terbesar pada 57.6%. Indeks ini bermula pada tahun 2025 pada 109.39 pada 2 Januari. Dari titik itu, ia terus menurun secara konsisten sepanjang tahun.

Bank Persekutuan telah menurunkan kadar faedah sebanyak tiga kali pada tahun 2025. Setiap pengurangan ialah 25 mata asas. Pengurangan ini berlaku pada bulan September, Oktober, dan Disember. Pada akhir tahun, kadar dana persekutuan berada pada 3.50% hingga 3.75%.

Tindakan-tindakan ini menyempitkan beza hasil antara Amerika Syarikat dan ekonomi-ekonomi lain. Dolar kehilangan kelebihannya dalam perdagangan bawaan. Pelabur beralih kepada mata wang yang menawarkan pulangan yang lebih tinggi.

Perubahan dasar itu melemahkan permintaan terhadap dolar. Kejatuhan yang konsisten dalam indeks mencerminkan perubahan ini. Kelonggaran kewangan adalah faktor utama di sebalik kelemahan dolar pada 2025, memperkuatkan trend ke bawah yang dilihat merentasi pasaran global.

Tekanan Perdagangan dan Kewangan

Dasar perdagangan di bawah pentadbiran Trump menambahkan lagi tekanan. Cukai ke atas import dari China, Eropah, dan kawasan-kawasan lain dikenakan. Langkah-langkah ini mengganggu rantaian bekalan. Mereka meningkatkan risiko inflasi dan mencipta ketidakpastian.

Kondisi kewangan memberi sokongan yang terhad. Defisit bajet FY2025 berjumlah 1.8 trilion dolar. Ini sedikit di bawah tahun sebelumnya. Pendapatan tarif membantu mengimbangi sebahagian daripada perbelanjaan, tetapi defisit tetap tinggi.

Kombinasi geseran perdagangan dan ketidakseimbangan kewangan menjejaskan keyakinan. Kekalahan dolar mencerminkan tekanan luar dan dalaman.

Konteks Sejarah dan Kesannya Kepada Dunia

Kemerosotan pada 2025 mencerminkan corak yang dilihat pada 2017. Tahun itu, dolar melemah apabila Fed menangguhkan pengetat dan pemulihan global semakin mantap. Yang penting, tiada penurunan tahunan berturut-turut sejak 2006-2007.

Dolar yang lemah meningkatkan daya saing eksport AS. Barangan Amerika menjadi lebih murah di luar negara. Namun, kos import meningkat. Ini menambah tekanan kepada pengawasan inflasi.

Secara global, mata wang pesaing memperoleh ruang. Euro meningkat sebanyak kira-kira 13-14% terhadap dolar pada tahun 2025. Mata wang utama yang lain juga menguat.

Analisis mengaitkan kelemahan dolar terutamanya kepada keputusan kadar yang serupa, ketegangan perdagangan, dan ketidakpastian dasar. Mereka menekankan status matawang rizab tidak dipertikaikan.

Pendapat mengenai 2026 mencadangkan kemungkinan penstabilan. Sesetengah pihak mengharapkan penurunan lanjut yang terhad. Banyak bergantung kepada data ekonomi dan jalan kebijakan Federal Reserve.

Kemerosotan 9.6% Indeks Dolar AS pada 2025, yang disahkan oleh sumber-sumber pelbagai, menandakan kemerosotan tahunan terbesar sejak 2017. Nisbah 9.37% Barchart hampir selari dengan konsensus.

Jatuhnya matawang mencerminkan kelonggaran kewangan, perselisihan perdagangan, dan ketidakseimbangan kewangan. Hasil ini menekankan bagaimana keputusan dasar membentuk prestasi matawang.

Sebagai permulaan 2026, dolar menghadapi ujian untuk melihat sama ada ia boleh menstabilkan atau terus mengalami jatuh bebas.

Iklan selepas ini Dolar Amerika Syarikat Jatuh 9.4% Pada Tahun 2025, Jatuh Tahunan Teruk Sejak 2017 muncul pertama kali pada Kala Pemasaran.