मूल शीर्षक:बिटकॉइन की रणनीतिक वापसी: 2026 में सीपीआई के बाद बुल केस

लेखक: AInvest न्यूज़ संपादकीय टीम

अनुवाद: पेगी, ब्लॉकबीट्स

संपादकीय टिप्पणी: कल रात, बिटकॉइन के तेजी से लगातार तोड़े जाने के कारण 24 घंटे में 3.91% की वृद्धि हुई। इस लेख में हमने बिटकॉइन के एक संरचनात्मक उछाल की संभावना के बारे में तीन तर्कों के आधार पर विस्तार से चर्चा की है: पहला, यदि फेडरल रिजर्व 2026 में ब्याज दरों में कमी लाता है और क्वांटिटेटिव इज़िंग (QE) शुरू करता है, तो तरलता के बहाव के कारण जोखिम वाले संपत्ति के मूल्यांकन में वृद्धि होगी; दूसरा, बाजार में गिरावट के समय ETF धन वापस ले लेते हैं, लेकिन मुख्य संस्थागत निवेशक अस्थायी उतार-चढ़ाव के दौरान निरंतर खरीदारी करते हैं और उछाल के लिए अग्रिम रूप से तैयारी करते हैं; तीसरा, कई ब्लॉकचेन मूल्यांकन संकेतक दिखा रहे हैं कि बिटकॉइन अब ऐतिहासिक "मूल्य अंतराल" के करीब पहुंच गया है, जो मध्यम अवधि और लंबी अवधि के निवेशकों

निम्नलिखित मूल पाठ है

क्रिप्टोकरेंसी बाजार, विशेष रूप से बिटकॉइन (BTC), लंबे समय से एक महत्वपूर्ण संकेतक माना जाता रहा है जो मैक्रो अर्थव्यवस्था में परिवर्तन और संस्थागत भावनाओं को मापता है। 2026 की ओर बढ़ते हुए, मैक्रो लेवल पर कई लाभदायक कारकों और संस्थागत निवेश के फिर से बहने के कारण बिटकॉइन की कीमत में रणनीतिक रूप से बढ़ोतरी के लिए आधार तैयार हो रहा है। इस लेख में फेडरल रिजर्व की नीति, मुद्रास्फीति में कमी और संस्थागत व्यवहार में परिवर्तन का विश्लेषण किया गया है, जो आगामी

सामान्य प्रवृत्ति: संयुक्त राज्य अमेरिका की केंद्रीय ब�

संयुक्त राज्य अमेरिका के संविधानीय बैंक (फेड) ने 2026 के पहले तिमाही में ब्याज दरों में कटौती और मात्रात्मक सामान्यीकरण (क्यूई) शुरू करने का फैसला किया, जो मौद्रिक नीति में एक महत्वपूर्ण बदलाव को दर्शाता है। इन उपायों का उद्देश्य आर्थिक विकास को बढ़ावा देना और अभी तक मौजूद लेकिन कम हो रहे मुद्रास्फीति के दब

2025 के अंत तक, मूल्यांकन बिना CPI 2.6% तक ठंडा हो गया, जिससे बाजार में लंबे समय तक उच्च महंगाई के बारे में चिंता कम हुई और ब्याज दरों में अत्यधिक वृद्धि करने की जल्दी भी कम हुई। ऐसे माहौल में, धन को अब अधिक संभावना है कि विकल्प निवेश में पुनर्निर्देशित कर दिया जाएगा, जबकि बिटकॉइन भी धीरे-धीरे "संगीत गोल्ड" के रूप में देखा जा रहा है, जो सोने के तुलनीय डिजिटल संपत्ति विकल्प है।

विशेष रूप से फेडरल रिजर्व के मात्रात्मक सामान्यीकरण (क्यूई) कार्यक्रम के कारण वित्तीय बाजारों में तरलता बढ़ेगी, जो बिटकॉइन की कीमत में वृद्धि के लिए बाहरी रूप से अनुकूल परिस्थिति प्रदान कर सकता है। ऐतिहासिक रूप से, बिटकॉइन की पहले तिमाही में औसत वापसी लगभग 50% होती है, जबकि इस अवधि में आमतौर पर चौथी तिमाही के उतार-चढ़ाव के ठीक करने वाले प्रतिक्रियात्मक उछाल की उम्मीद होती है। केंद्रीय बैंकों की नीति केंद्र धीरे-धीरे "मुद्रास्फीति नियंत्रण" से "विकास पर प्राथमिकता" की ओर बदल रहा है, जिसके साथ बिटकॉइन के चारों

संगठनात्मक रिकॉर्ड: अस्थिरता में लगातार खरीदा�

हालांकि 2025 के अंत में उल्लेखनीय धन का बाहरी प्रवाह हुआ, जैसे कि नवंबर में बिटकॉइन ईटीएफ में 6.3 अरब डॉलर का शुद्ध बाहरी प्रवाह दर्ज किया गया, फिर भी संस्थागत निवेशकों के पास बिटकॉइन में बल्कि बढ़ता हुआ रुचि है। कंपनियां जैसे कि माइक्रोस्ट्रैटेजी अपने खरीदारी करने के कार्य को जारी रख रही हैं: उन्होंने 2025 की शुरुआत में 11,000 बिटकॉइन (लगभग 1.1 अरब डॉलर के बराबर) खरीदे।

इस बीच, मध्यम आकार के धारकों ने 2025 के पहले तिमाही में बिटकॉइन की कुल आपूर्ति में अपने हिस्से को आगे बढ़ा दिया, जिसमें उतार-चढ़ाव के दौरान की गई रणनीतिक खरीदारी शामिल है, जो एक लंबे समय तक बिटकॉइन के "मूल्य भंडार" के रूप में संस्थागत और मध्यम धन के प्रति समर्पण को दर्शाती है।

ईईटीएफ में निधि बाहर निकलने और संस्थागत निवेशकों के लगातार खरीदारी करने के बीच असंगति, बाजार में एक अधिक सूक्ष्म संरचनात्मक परिवर्तन को दर्शाती है: जब कीमतें गिरती हैं, तो छोटे निवेशकों के भावनाओं द्वारा चलाई जाने वाली ईईटीएफ निधि पीछे हट जाती है, जबकि अधिक महत्वपूर्ण संस्थागत निवेशक लगते हैं कि वे एक उछाल के �

इस प्रवृत्ति बिटकॉइन के ऐतिहासिक रुझान के साथ भी मेल खाती है: बिटकॉइन के समग्र रूप से लंबे समय में ऊपर की ओर जाने के बावजूद, अक्सर छोटे अवधि के धारक अस्थिरता में "नुकसान के साथ बिक्री" करते रहते हैं। इस बात की पुष्टि छोटे अवधि के धारकों के खर्चित निर्गत लाभ अनुपात (शॉर्ट-टर्म होल्डर स्पेंट आउटपुट प्रॉफिट रेशियो, SOPR) से होती है: 2025 की शुरुआत में, इस सूचक के 70 से अधिक दिनों तक 1 से नीचे रहने के आंकड़े दिखाते हैं, जिसका अर्थ है कि छोटे अवधि के धारक बिक्री करते समय आम तौर पर नुकसान की स्थिति में थे।

इस तरह का व्यवहार आमतौर पर बाजार के "लंबी अवधि के निवेशकों द्वारा निवेश करने" के चरण में प्रवेश करने का संकेत देता है: जब अल्पकालीन धन को नुकसान के कारण बाजार छोड़ना पड़ता है, तो यह लंबी अवधि के निवेशकों के लिए रणनीतिक रूप से अधिक खरीदारी का अवसर बनाता

चेन ओन मीट्रिक्स: "मूल्य अंतराल" में है, लेकिन अभी भी नकारात्मक जोखिम की ओर ध्यान दे�

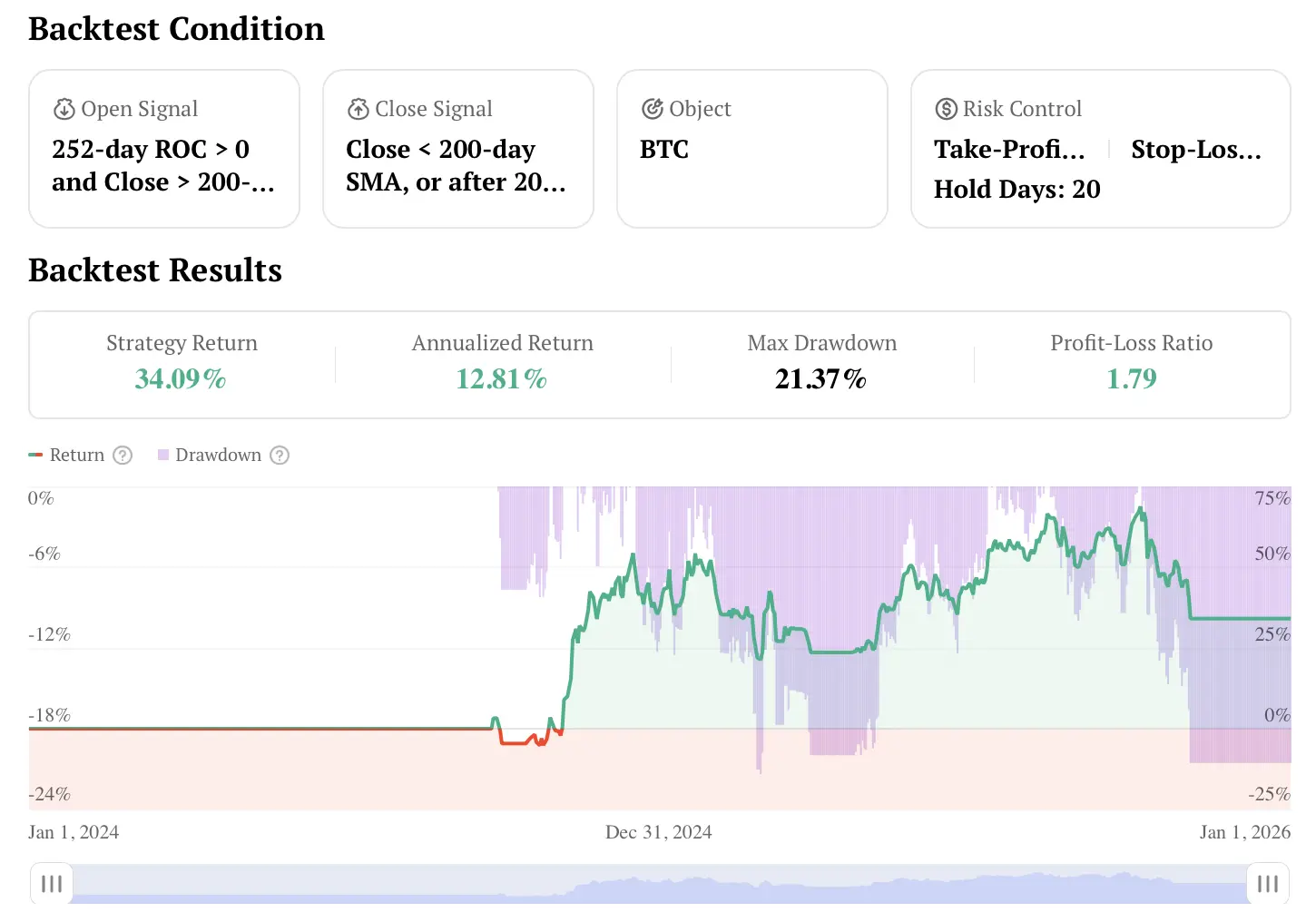

बीटीसी अपरिवर्तनीय संवेग रणनीति (केवल लंबा)

252 दिवसीय रेट ऑफ चेंज (RoC) सकारात्मक हो और कीमत 200 दिवसीय सरल मूविंग एवरेज (200-दिवसीय SMA) के ऊपर बंद होने पर लंबा हो जाएं। कीमत 200-दिवसीय SMA के नीचे बंद होने पर बाजार से बाहर हो जाएं; या निम्नलिखित में से किसी भी शर्त के ट्रिगर होने पर बाजार से बाहर हो जाएं: 20 व्यापारिक दिनों के बाद स्थिति बंद कर दें; लाभबिंदु (TP) +8% / नुकसान बिंदु (SL) -4%

2025 के अंत तक, बिटकॉइन के मूल्य में घटोतरी के रुझान ने अपने आप को दिखाया: पूरे वर्ष में लगभग 6% की गिरावट दर्ज की गई, जबकि चौथे तिमाही में गिरावट 20% से अधिक हो गई। इस बीच, ब्लॉकचेन संकेत भी अलग-अलग दिखाई दे रहे हैं। एक ओर, "लाभ में एड्रेस का प्रतिशत" (Percent Addresses in Profit) जैसे संकेतक लगातार कमजोर हो रहे हैं, जबकि लंबे समय तक धारकों द्वारा बिक्री गतिविधि में वृद्धि हुई है; लेकिन दूसरी ओर, "डाइनामिक रेंज एनवीटी" (Dynamic Range NVT) और "बिटकॉइन यार्डस्टिक" जैसे संकेतक दिखा रहे हैं कि बिटकॉइन ऐतिहासिक "मूल्य रेंज" में हो सकता है, जो पिछले कई महत्वपूर्ण तल क्षेत्रों में देखे गए मूल्यांकन के समान है।

इस विरोधाभास का अर्थ है कि बाजार एक महत्वपूर्ण अवसर पर है: अल्पकालिक दृष्टिकोण अभी तक जारी है, लेकिन मूल आधारभूत बातें संपत्ति के अतिनिम्न मूल्यांकन की ओर संकेत कर रही हैं। संस्थागत निवेशकों के लिए, यह संरचनात्मक असमानता वास्तव में एक असममित अवसर प्रदान करती है - नीचे की ओर जोखिम सीमित है, जबकि संभावित उछाल की गुंजाइश बहुत अधिक है। विशेष रूप से, जब फेडरल रिजर्व की नीति बदल जाती है और बिटकॉइन का पहला तिमाही प्रदर्शन 2026 में ऐतिहासिक रूप से सामूहिक उत्तेजना के रूप में कार्य कर सकता है, तो यह अवसर और अधिक बढ़ जाता है; इसके साथ-साथ, ब

निष्कर्ष: 2026 में उछाल की तैयारी कर रहे हैं

मैक्रो ले-वर्स और संस्थागत धन के वापसी के अतिवर्तन के कारण 2026 में बिटकॉइन के लिए एक अधिक बल्कि तर्कसंगत अपवर्तन तर्क बन रहा है। फेडरल रिजर्व के द्वारा ब्याज दरों में कमी और क्वांटिटेटिव इजेक्शन (क्यूई) की शुरुआत के साथ, धीरे-धीरे ठंडा हो रहा महंगाई, बिटकॉइन सहित वैकल्पिक संपत्तियों में अधिक तरलता के प्रवाह को बढ़ावा दे सकता है; और भले ही 2025 के चौथे तिमाही में बड़े उतार-चढ़ाव के बावजूद, संस्थागत खरीदारी जारी रही है, जो बिटकॉइन के लंबी अवधि के मू

निवेशकों के लिए मुख्य निष्कर्ष स्पष्ट है: बिटकॉइन के अगले "रणनीतिक प्रतिक्रिया" के बारे में केवल मूल्य के स्तर पर सुधार नहीं है, बल्कि यह मौद्रिक नीति वातावरण में परिवर्तन और संस्थागत व्यवहार में परिवर्तन के संयुक्त परिणाम है। जब बाजार इस संक्रमणकाल में नए संतुलन की ओर बढ़ रहा है, तो वे लोग जो अधिक जल्दी से वित्तीय और संस्थागत प्रवृत्ति की पहचान करते हैं, वे बिटकॉइन के अगले चरण में अधिक लाभदायक स्थिति में हो स