Points forts de cette émission

La période de statistiques de cette édition hebdomadaire couvre les dates du 27 décembre 2025 au 2 janvier 2026.

Cette semaine, la capitalisation boursière totale des actifs monétaires réels (RWA) sur la chaîne a progressivement augmenté pour atteindre 19,21 milliards de dollars, tandis que le nombre de détenteurs s'approche des 600 000. Toutefois, l'accroissement reste modéré, suggérant que l'intégration des actifs traditionnels sur la chaîne pourrait rencontrer des limites en termes de demande. En parallèle, la capitalisation boursière totale des monnaies stables a légèrement baissé à 297,08 milliards de dollars, mais le volume mensuel de transferts a fortement augmenté de 13,77 %. Cette divergence entre capitalisation et volume de transferts met en évidence que le marché entre dans une phase de « rendement des actifs existants », où l'efficacité du turnover des capitaux devient le nouveau point focal. D'autre part, il convient de noter que la TVL (Total Value Locked) des protocoles RWA a dépassé celle des échangeurs décentralisés (DEX), devenant ainsi la cinquième plus grande catégorie de DeFi.

Le cadre réglementaire de la monnaie numérique chinoise continue de s'approfondir : la Banque populaire de Chine a clairement indiqué qu'elle allait mettre en place un plan de gestion et de service pour la monnaie numérique. Les six plus grandes banques chinoises ont annoncé qu'elles appliqueraient un intérêt sur le solde des portefeuilles de monnaie numérique, ce qui favoriserait son évolution vers les fonctions de M1. Au niveau des applications : le déploiement transfrontalier de la monnaie numérique s'accélère, la Bank of China ayant réalisé le premier paiement transfrontalier par code QR entre la Chine et le Laos.

Niveau projet : L'assétisation par les jetons continue de s'étendre. Le fonds BUIDL de BlackRock a versé plus d'un milliard de dollars de dividendes cumulés, la valeur d' marché de l'argent physique tokenisé d'Ondo a bondi de plus de 155 % en un mois, ce qui montre que les actifs réels numériques (RWA) s'étendent progressivement de la dette d'État et des fonds monétaires vers des catégories d'actifs physiques plus variées, témoignant ainsi d'une maturation et d'une diversification croissantes de l'écosystème.

Pivot de données

Vue d'ensemble de la piste RWA

Selon les dernières données publiées par RWA.xyz, au 2 janvier 2026, la capitalisation totale des actifs enchaînés (RWA) atteint 19,21 milliards de dollars, enregistrant une légère augmentation de 3,71 % par rapport à la même période du mois précédent, ce qui montre une croissance stable. Le nombre total de détenteurs d'actifs a atteint environ 599 400, soit une hausse de 7,65 % par rapport au mois précédent, indiquant que la base d'investisseurs continue de s'élargir rapidement. Cependant, cette croissance des utilisateurs s'accompagne d'une contraction relative de l'échelle des actifs, créant une divergence entre ces deux tendances. Cela pourrait refléter un plafond de demande dans l'intégration des actifs traditionnels sur la chaîne de blocs.

Cependant, à mesure que les produits de tokenisation obligataire, les produits de crédit privé et les matières premières deviennent rapidement des composants centraux de la finance sur chaîne, la valeur totale verrouillée (TVL) des protocoles d'actifs du monde réel (RWA) a dépassé celle des échanges décentralisés (DEX), devenant ainsi la cinquième plus grande catégorie de la finance décentralisée (DeFi).

Marché des stablecoins

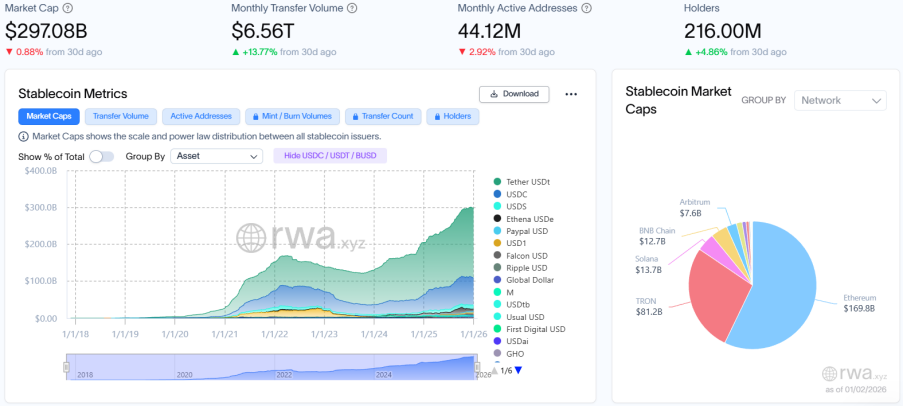

La capitalisation totale des stablecoins a atteint 297,08 milliards de dollars, en baisse modérée de 0,88 % par rapport au mois précédent, montrant une stabilité globale. Le volume total des transferts mensuels a fortement augmenté, atteignant 6,56 billions de dollars, soit une hausse de 13,77 % par rapport au mois précédent. Le nombre total d'adresses actives mensuelles est tombé à 44,12 millions, en baisse légère de 2,92 % par rapport au mois précédent. Le nombre total de détenteurs a progressivement augmenté, atteignant environ 216 millions, soit une hausse modérée de 4,86 % par rapport au mois précédent. Ces données suggèrent que le marché pourrait entrer dans une phase de « rendement de l'efficacité des actifs existants ». La divergence entre la contraction de la capitalisation boursière et l'augmentation du volume de transferts met en évidence une amélioration de l'efficacité d'utilisation des fonds. Les trois stablecoins dominants sont Tether (USDT), USD Coin (USDC) et TrueUSD (USDS). La capitalisation de l'USDT a légèrement augmenté de 1,34 % par rapport au mois précédent, celle de l'USDC a baissé de 5,24 %, et celle de l'USDS a reculé de 3,14 %.

Message de réglementation

Selon le China Financial News, Lu Lei, vice-gouverneur de la Banque populaire de Chine (BPC), a publié un article indiquant que la BPC allait publier un « Plan d'action visant à renforcer davantage le système de gestion et le service de gestion de la monnaie numérique chinoise ainsi que l'infrastructure financière associée ». Le nouveau cadre de mesure, le système de gestion, le mécanisme opérationnel et l'écosystème de la monnaie numérique chinoise entreront officiellement en vigueur le 1er janvier 2026.

Le FASB (Financial Accounting Standards Board) prévoit d'étudier en 2026 si certains actifs cryptographiques peuvent être considérés comme des équivalents de trésorerie, ainsi que les questions comptables liées aux transferts d'actifs cryptographiques. Cette décision a été prise dans le contexte d'une poussée du gouvernement Trump en faveur des investissements dans la cryptomonnaie.

Récemment, le FASB a inclus ces deux projets cryptographiques à son ordre du jour, axés principalement sur la comptabilisation des stablecoins liés à la monnaie fiduciaire et d'autres actifs tels que les « wrapped tokens ». Auparavant, en 2023, le FASB avait déjà exigé que les entreprises comptabilisent les actifs cryptographiques tels que le bitcoin selon leur valeur vénale, mais cela n'incluait pas les NFT et certains stablecoins.

Le gouvernement Trump a adopté la loi GENIUS, qui établit un cadre réglementaire pour les stablecoins, sans toutefois préciser s'ils pouvaient être considérés comme des équivalents de trésorerie. Le président de l'FASB, Rich Jones, a indiqué que déterminer clairement lesquelles des actifs ne répondaient pas aux critères d'équivalents de trésorerie était tout aussi important.

En outre, le FASB prévoit d'étudier les règles comptables relatives aux transferts d'actifs cryptographiques afin de combler les lacunes des normes actuelles. Bien qu'actuellement seules quelques entreprises (comme Tesla, Block, etc.) détiennent des bitcoins dans leur bilan, la demande de stablecoins devrait augmenter avec la mise en œuvre de la loi GENIUS.

Cette série de mesures indique que les États-Unis cherchent à soutenir le secteur des cryptomonnaies en améliorant les normes comptables, tout en répondant aux commentaires du secteur et du public. Le FASB prévoit de finaliser la définition de ses priorités d'agenda d'ici l'été 2026.

Selon Cointelegraph, la Banque de réserve de l'Inde (RBI) exhorte les pays à privilégier les monnaies numériques de banque centrale (CBDC) plutôt aux stablecoins émis par le secteur privé, en raison des préoccupations quant à leur impact sur la stabilité financière.

Dans son rapport sur la stabilité financière de décembre, la Banque réservé d'Inde a souligné que les monnaies numériques de banque centrale (MNBC) pouvaient préserver « l'unité monétaire et l'intégrité du système financier » et devaient continuer à jouer le rôle de « moyen d'échange ultime » et de « pilier de la confiance monétaire ». « Par conséquent, la Banque réservée d'Inde recommande fortement aux pays de prioriser le développement des monnaies numériques de banque centrale par rapport aux stablecoins émis par le secteur privé, afin de préserver la confiance monétaire, d'assurer la stabilité financière et de construire une infrastructure de paiement de nouvelle génération plus rapide, moins coûteuse et plus sécurisée. »

La Banque de réserve de l'Inde a également souligné que l'introduction des stablecoins pourrait créer de nouveaux canaux de risques pour la stabilité financière, particulièrement en période de tension sur les marchés. « Les pays doivent donc évaluer soigneusement les risques associés et élaborer des mesures politiques adaptées à leur système financier », a-t-elle indiqué.

Selon les informations fournies par le Bureau central de la réglementation du réseau, cette année, grâce aux indices fournis par les internautes, les départements concernés ont coordonné des vérifications individuelles et traité de manière opportune 1 418 plateformes de sites web contrefaits et frauduleux en violation des lois et réglementations, soit une augmentation de 1,7 fois par rapport à l'année précédente. Parmi ceux-ci : 323 sites imitant des entreprises et institutions publiques telles que State Grid et Sinopec, diffusant des informations d'investissement et de recharge frauduleuses, incitant les internautes à acheter des biens virtuels ou à recharger des cartes de carburant contrefaites, entraînant ainsi des escroqueries ; 61 sites imitant des institutions financières telles que China Merchants Securities et CITIC Bank, incitant les internautes à télécharger des applications pour faire de la bourse ou acheter des produits financiers soi-disant "stables", entraînant des pertes financières.

Actualités locales

La Banque de Chine a achevé dans le Laos la première transaction transfrontalière utilisant un code QR avec la monnaie numérique, entre la Chine et le Laos. Sous la direction commune des départements concernés de la Banque populaire de Chine et de la Banque centrale du Laos, la Banque de Chine a participé aux premiers essais pilotes transfrontaliers du projet de coopération sur les paiements numériques et la monnaie électronique émise par les banques centrales entre les deux pays.

En parallèle, la succursale de Vientiane de la Banque de Chine s'est connectée pour la première fois à la plateforme de paiement numérique transfrontalier en yuan numérique de la Banque populaire de Chine. Grâce à des offres de taux de change en temps réel et à des services de règlement efficaces, la Banque de Chine a achevé avec succès la validation en production des paiements par code QR pour les commerçants au Laos. Ce service réduira considérablement le seuil de règlement transfrontalier entre la Chine et le Laos, offrant une expérience fluide et sans interruption pour l'ensemble du processus allant du paiement, à la conversion, jusqu'au règlement.

Les six grandes banques d'État chinoises, à savoir la Banque de Chine, la Banque industrielle et commerciale de Chine (ICBC), la Banque agricole de Chine, la Banque de construction de Chine, la Banque du commerce de Chine et la Banque postale de Chine, ont publié aujourd'hui successivement des annonces indiquant qu'à partir du 1er janvier 2026, elles paieront des intérêts sur le solde des portefeuilles numériques de la monnaie numérique chinoise (DCEP) ouverts dans leurs établissements, conformément au taux d'intérêt公布的活期存款挂牌利率。目前的活期存款挂牌利率为0.05%。目前数字人民币钱包分为四类,其中一类、二类和三类钱包为实名钱包,四类钱包为匿名钱包。四类钱包不属于各家银行计息的“实名钱包”范畴。 (翻译继续) au taux d'intérêt公布的活期存款挂牌利率。目前的活期存款挂牌利率为0.05%。目前数字人民币钱包分为四类,其中一类、二类和三类钱包为实名钱包,四类钱包为匿名钱包。四类钱包不属于各家银行计息的“实名钱包”范畴。

Selon la Banque industrielle et commerciale de Chine (ICBC), l'institution chargée de la gestion du portefeuille débite et paie légalement l’impôt sur les intérêts à votre place (si applicable). L'ICBC rappelle que les intérêts sont calculés à la fin du dernier mois de chaque trimestre, le 20, et crédités le 21. Si le compte est clôt avant la date de calcul des intérêts, les intérêts seront calculés au taux d'intérêt à vue affiché à la date de clôture, jusqu'au jour précédant la clôture.

Avancement du projet

JPMorgan gèle les comptes de plusieurs startups de stablecoins opérant dans des pays à haut risque

Selon The Information, JPMorgan aurait gelé ces derniers mois des comptes utilisés par au moins deux startups de stablecoins en forte croissance, qui opèrent dans des pays à haut risque tels que le Venezuela. Cette initiative de la banque souligne les risques liés aux transactions cryptographiques pour les banques, qui doivent connaître les entités avec lesquelles elles font affaire ainsi que l'origine des fonds.

Selon Finance Feeds, depuis sa sortie, le premier fonds monétaire marchand tokenisé de BlackRock, BUIDL, a accumulé plus d'un milliard de dollars américains en distributions, un chiffre qui montre que les titres tokenisés dépassent désormais les phases de test et de preuve de concept pour entrer dans une phase d'application concrète. Ce fonds investit notamment dans des instruments à court terme libellés en dollars, tels que les obligations du Trésor américain, les accords de rachat (repo) et les équivalents de trésorerie.

Selon les données de RWA XYZ, la capitalisation de marché de l'argent monnayé SLVon en 30 jours du jeton Ondo a bondi de plus de 155 %, atteignant près de 18 millions de dollars.

Selon les informations disponibles, SLVon est une version tokenisée du trust iShares Silver Trust sur la plateforme Ondo. Les détenteurs de ce token peuvent bénéficier d'avantages économiques similaires à ceux de la détention de SLV, et peuvent réinvestir les dividendes.

La plateforme de trading RWA MSX lance plusieurs actifs sous-jacents liés aux matières premières

Selon des sources officielles, la plateforme de trading d'actifs numériques RWA, MSX, a lancé des actifs sous-jacents sur les matières premières tels que $CPER.M (cuivre), $URA.M (uranium), $LIT.M (lithium), $AA.M (aluminium), $PALL.M (paladium) et $USO.M (pétrole brut).

Collection d'analyses

PANews - Aperçu : Récemment, les prix de l'or et de l'argent ont fortement augmenté, l'or dépassant les 4500 dollars l'once et l'argent s'établissant au-dessus de 75 dollars. Cette hausse est principalement due à la baisse des taux d'intérêt de la Réserve fédérale américaine, aux inquiétudes concernant la crédibilité du dollar et aux conflits géopolitiques. Cette tendance à la hausse n'affecte pas seulement les marchés traditionnels, mais s'étend également au domaine des cryptomonnaies, stimulant une croissance rapide du marché des « matières premières tokenisées » (par exemple, le représentation de l'or et de l'argent réels via la blockchain). La capitalisation totale de ce marché s'approche désormais de 4 milliards de dollars. Parmi ces produits, Tether Gold et Paxos Gold sont les deux principaux produits d'or tokenisé. En parallèle, des DEX (échanges décentralisés) comme Perp commencent à proposer des paires de trading de l'or et de l'argent, permettant aux utilisateurs d'échanger directement ces matières premières en utilisant des cryptomonnaies. Des plateformes comme Ostium se distinguent particulièrement, avec une part de trading sur matières premières très élevée. Cela reflète le fait que les utilisateurs du marché des cryptomonnaies évoluent progressivement d'une simple catégorie d'investisseurs spéculateurs vers un éventail plus diversifié, incluant notamment des « traders macroéconomiques ». Cela signifie également qu'un marché parallèle des matières premières, piloté par les contrats intelligents, commence à émerger sur la blockchain, en parallèle du marché financier traditionnel.

Écrit à la fin de 2025 : Code, Pouvoir et Stablecoins

PANews en bref : En 2025, le marché des stablecoins a dépassé les 300 milliards de dollars, et des institutions majeures telles que JPMorgan et Citibank prévoient qu'il pourrait atteindre plusieurs dizaines de milliers de milliards de dollars dans les années à venir, marquant ainsi son émergence en tant qu'infrastructure financière essentielle. Son avantage fondamental réside dans la transparence offerte par la blockchain : les utilisateurs font confiance à des codes et des réserves publiques et vérifiables, plutôt qu'aux promesses opaques des intermédiaires traditionnels. Cela a été confirmé par des cas comme celui de Synapse, une entreprise fintech traditionnelle ayant échoué. Cependant, les stablecoins restent exposés aux risques liés aux émetteurs (par exemple, des problèmes de la société émettrice), mais ces risques sont plus surveillables et gérables que les risques de « boîte noire » des banques traditionnelles. Les stablecoins possèdent naturellement une capacité mondiale, mais la « dernière mile » pour les convertir en monnaie fiduciaire locale nécessite une coopération locale en matière de conformité. L'article explore également le débat autour de la création de nouvelles blockchains dédiées aux paiements, soulignant les défis de construction de la confiance pour ces nouvelles chaînes. Il présente également les perspectives des « finances d'agents », c'est-à-dire l'utilisation de contrats intelligents pour permettre à des agents IA d'automatiser des processus financiers tels que les paiements, dans des limites de permissions strictes, ce qui est jugé plus sûr que de donner à l'IA les mêmes pouvoirs que les banques traditionnelles. En parallèle, l'article met en garde contre l'oubli de la sécurité dans une expansion rapide, et souligne que la confidentialité financière (comme la divulgation sélective) deviendra une exigence clé lorsque les activités réelles des entreprises seront déplacées sur la blockchain. En conclusion, l'auteur estime que le potentiel des stablecoins dépasse largement celui d'un « ancien système financier plus efficace » : leur véritable valeur réside dans l'ouverture de possibilités entièrement nouvelles, telles que la monnaie programmable, les marchés financiers natifs d'Internet, et les finances d'agents.

PANews résume : le développement passé de la monnaie numérique chinoise (e-CNY) semblait "modeste", non pas à cause d'une mauvaise orientation stratégique, mais parce qu'elle était strictement limitée à la catégorie M0 (numéraire numérique), principalement destinée à résoudre la numérisation du cash et les paiements dans des scénarios extrêmes (comme les transactions hors ligne entre deux appareils), ce qui correspond à des besoins peu fréquents et ne parvient pas à attirer les utilisateurs dans leur usage quotidien. Passer à la catégorie M1 signifie que la monnaie numérique chinoise pourrait avoir une valeur de stock (comme la possibilité de générer des intérêts), ce qui marquerait sa première entrée dans le choix des actifs des utilisateurs, la transformant d'un simple outil de paiement en une monnaie pouvant être détenue activement. L'article souligne que cela ne vise pas à nier les stablecoins ou à modifier la stratégie fondamentale de l'émission de la monnaie souveraine par la Banque centrale, mais constitue une transition de phase nécessaire, visant à améliorer la flexibilité et l'utilité de la monnaie numérique chinoise sur le marché, sans compromettre la stabilité financière et la crédibilité souveraine. Le véritable défi ne réside pas dans la technologie ou la conformité, mais dans la capacité des régulateurs à offrir suffisamment d'espace d'exploration au marché, tout en maintenant un contrôle des risques, afin que la monnaie numérique chinoise puisse générer un effet réseau par des besoins réels plutôt que par des mesures administratives. L'article propose également une conception à deux voies, "contrôle strict à l'intérieur, flexibilité à l'extérieur", afin d'aider à son internationalisation.