作者| Sudheer Chava、Fred Hu、Nikhil Paradkar

資料來源|JFQA

編譯 | 顏滋琳

一、引言

自2009年比特幣問世以來,加密市場經歷了爆炸性增長。在此期間,數以千計的加密代幣——即在區塊鏈(一種去中心化的分布式數字賬本)上創建的數字資產——相繼問世。這些代幣可代表各種資產和用途:比特幣和以太坊等知名案例主要用作交易媒介或價值儲存手段,而其他加密代幣則可用於獲取區塊鏈平台上特定的產品或服務,或代表實物及數字物品的所有權。伴隨著市場的擴張,消費者興趣也日益增長,超過20%的美國成年人曾經投資、交易或使用過加密代幣(CNBC (2022)),全球加密投資者估計已達5.8億人(Crypto.com (2024))。

儘管散戶加密投資者群體顯著增長,但由於區塊鏈的匿名性質,有關這些投資者特徵的直接證據較少。同時,加密投資者的激增引起了政策制定者的擔憂,特別是考慮到加密市場的極端波動性。例如,加密市場總市值在2021年11月達到近2.8萬億美元,隨後在2022年6月跌至1.2萬億美元,又於2024年5月回升至2.6萬億美元(Forbes (2024))。這種劇烈波動令人擔憂散戶可能並未充分理解其中的風險。具體而言,加密代幣的收益呈現高度正偏態,意味著存在獲得極高收益的微小概率(Liu and Tsyvinski (2021), Liu, Tsyvinski, and Wu (2022))。這種回報模式類似於彩票產品,對具有強烈賭博偏好的投資者極具吸引力(Kumar (2009))。因此,本文探討了賭博偏好是否能預測散戶對加密市場的興趣。理解散戶是否將加密代幣視為類彩票產品,有助於政策制定者確定適當的披露標準和監管框架(如Lummis and Gillibrand (2023) 提出的立法建議)。

在沒有直接數據的情況下,本文借鑒 Da, Engelberg, and Gao (2011) 的研究,利用谷歌搜尋關注度作為散戶關注度的代理變量,重點研究了兩種顯著的加密代幣類型:首次代幣發行(ICOs)和非同質化代幣(NFT)系列。與作為通用貨幣的代幣不同,ICOs 關注的是項目投資,而 NFT 則側重於數碼擁有權和收藏品。與認為加密貨幣興趣與賭博偏好相關的觀點一致,本文發現人均彩票銷售額較高的地區對加密代幣的關注度明顯更高。這項發現對 Kumar (2009) 以及 Kumar, Page 和 Spalt (2011) 所識別的其他博彩相關人口統計特徵也具有穩健性。為緩解「關注度不等於投資」的疑慮,本文記錄到加密錢包的關注度在代幣發行前後同樣出現激增,而且更高的關注度與更多的融資金額及參與人數相關。此外,本文排除了廣告宣傳、風險偏好或對制度不信任等其他解釋途徑。

本文進一步探討影響賭博驅動型關注度的代幣層級因素。首先,在加密市場泡沫時期推出的ICO和NFT項目會吸引更多來自高賭博傾向地區的關注。其次,在ICO市場中,開盤價較低(即更具「類彩票」特徵)以及缺乏「了解你的客戶」(KYC)協議(Li, Shin, and Wang (2021))的代幣,同樣會引起這些地區更濃厚的興趣。此外,本文利用美國各州體育博彩逐步合法化作為自然實驗發現,當合法體育博彩獲准後,高賭博傾向地區對代幣發行的關注度相對下降。這表明加密代幣與傳統賭博產品在很大程度上被散戶視為替代品。

最後,本文研究了加密貨幣關注度與消費者信貸後果之間的關係。根據 Equifax 的數據,本文發現高賭博傾向地區在經歷高加密關注度時期後,消費信貸違約率隨之急劇上升,且此現象主要集中在財務受限制的次級貸款群體(subprime segment)。滯後分析顯示,關注度的上升早於違約率的上升。

本文對多項文獻作出貢獻:首先,為ICO市場研究提供了有關散戶特徵和動機的新視角(Li and Mann (2025), Lee and Parlour (2021), Cong, Li, and Wang (2021, 2022) 等);其次,豐富了NFT文獻,揭示了散戶關注度與一級市場表現的關係(Kong and Lin (2021), Borri, Liu, and Tsyvinski (2022), Oh, Rosen, and Zhang (2023));第三,擴展了關於賭博偏好對金融產品價格和交易量影響的文獻(Barberis and Huang (2008), Bali, Cakici, and Whitelaw (2011), Kumar (2009), Green and Hwang (2012));第四,連接了有關散戶投資者行為的研究(Barber and Odean (2000, 2008), Welch (2022), Fedyk (2022), Barber et al. (2022));最後,本文補充了有關加密投資者特徵的興起文獻(Dhawan and Putniņš (2023), Hackethal et al. (2022), Kogan et al. (2024), Aiello et al. (2023), Divakaruni and Zimmerman (2024), Sun (2023)),證明了賭博偏好是預測散戶對加密市場興趣的重要因素。

二、數據與描述性統計

本節介紹研究中所使用的數據來源,以及回歸分析中各變量的描述性統計。

A. 資料來源

1. 散戶關注度 本文借鑒 Da 等人 (2011) 的方法,利用 Google Trends 獲取的在線關注度作為投資行為的代理變量。其優勢在於能捕捉投資者在私人環境下的搜索意圖。研究採用 Google 搜索量指數 (Search Volume Index, SVI),其數值範圍為 0–100。本文在更具細微粒度的指定市場區域 (Designated Market Area, DMA) 層面採集數據,涵蓋美國 209 個 DMA。對於每個代幣項目,關注度最高(SVI=100)的區域即代表該項目在該地區的相對流行度最高。

2. 首次代幣發行(ICO) 首次代幣發售這是一種區塊鏈初創企業籌集資金的方式。與IPO不同,這些代幣不代表股權,而通常代表項目生態內的某種使用權(Utility)。

(1)樣本篩選:資料整合來自ICOBench.io,剔除未達融資下限(soft cap)及美國投資者無法參與的項目。

(2)數據量:最終篩選出2016年1月至2018年12月期間的937個已完成的ICO。

(3)貢獻者識別:透過白皮書取得錢包地址,並利用 Etherscan.io 追蹤獨特錢包地址數目,從而推斷實際貢獻者人數。

3. 非同質代幣(NFT)NFT 代表區塊鏈上獨一無二物品(如藝術品)的擁有權。

(1)樣本篩選:數據來自最大交易平臺 OpenSea。由於 Google Trends 對低交易量的詞彙經常顯示為 0,因此本文專注於 2017 年至 2022 年交易量排名前 100 的 NFT 系列。

(2)篩選標準:剔除總數超過10,000個或鑄造平均價為0的項目。最終樣本包含46個NFT系列。

4. 區域人口統計特徵 本文以人均彩票銷售額作為地區賭博傾向的代理變數。數據由各州博彩管理部門手動收集,並彙總至DMA層面。為避免「前瞻性偏差」,所有人口統計數據均設定於2015年基準點,以捕捉靜態的橫截面差異。

5. 消費者信貸特徵 從 Equifax 獲取違約資料(逾期 90 天或以上被視為違約)。本文在 DMA-年-月維度計算違約率,並根據信貸評分將群體分為次級貸款群組(subprime, < 620)和非次級貸款群組(≥ 620)進行比較研究。

B. 描述性統計

1. 區域特徵:在 197 個擁有彩票資料的 DMA 中,成人平均每年在彩票上的開支為 199 美元,但地區差異極大(由不到 1 美元至超過 800 美元不等)。

2. ICO 特徵:平均而言,ICO 為 2630 萬美元(約為硬頂的 40%)。36% 的項目要求 KYC(身份驗證),57% 的項目在 GitHub 上公開程式碼。

3. NFT 特徵:樣本中 NFT 系列的中位發行量約為 9,200 個。絕大多數(約 90%)在 Twitter 和 Discord 上活躍,而 85% 的項目會宣傳包含「稀有項目」。

三、地區賭博傾向與散戶加密關注度

本研究通過估算以下通用回歸模型,考察地區賭博傾向差異如何影響加密代幣所獲得的關注度:

其中,SVL 代表在發行期間,針對 ICO 或 NFT 系列 i,於指定市場區域(DMA)d 的關注程度。核心係數用於衡量 DMA 層面賭博傾向對加密關注度的影響。本文採用人均彩票銷售額作為賭博傾向的代理變量,並控制了區域人口統計特徵及項目固定效應。

結論要點:

1. ICO 受關注程度分析: 研究發現,人均彩票銷售額與 ICO 受關注程度呈顯著正相關。具體而言,賭博傾向每增加一個標準差,ICO 所獲得的關注度平均提升約 12.8%。在加入地區人口統計變量或項目固定效應進行穩健性檢驗後,該結論依然成立。這表明賭博傾向越高的地區,散戶對 ICO 的興趣越濃厚。

2. NFT 系列分析: 針對 NFT 的研究顯示了更為明顯的關聯。博弈傾向每增加一個標準差,NFT 系列所獲得的關注度便會提升約 20%。儘管 NFT 的關注度在地域分佈上比 ICO 更為集中,但博弈偏好對其興趣的預測能力依然非常強。

A. 穩健性檢驗:替代性博弈偏好指標

本文參考現有研究(Kumar (2009)),利用多種社會經濟特徵作為賭博偏好的替代指標。結果顯示,在天主教徒比例較高、收入不平等嚴重、失業率較高以及少數族裔比例較高的地區,對加密代幣的關注度顯著較高。相反,在教育程度較高、已婚人口比例較高或收入水平較高的地區,對加密代幣的關注度則較低。這進一步證實了加密資產興趣與傳統賭博心理特徵的高度一致性。

B. 外部驗證:關注度是否等同於投資?

為驗證「關注度」能有效反映「投資行為」,本文進行了兩項測試:

1. 加密錢包關注度:研究發現,在代幣發行期間,賭博傾向較高的地區對 MetaMask、Coinbase Wallet 等加密錢包的搜尋量同步急升。由於參與 ICO/NFT 必須透過此類錢包,這為關注度轉化為實際投資意圖提供了有力證據。

2. 一級市場表現:透過引入「錨定代幣」來比較不同項目的絕對搜索熱度,研究發現:高關注度的 ICO 項目能募集更多資金、達成融資上限的比率更高,且首日參與的貢獻者數量明顯增加;而高關注度的 NFT 系列則能籌集更多資金、擁有更多鑄造錢包,且完成鑄造所需的時間大幅縮短(搜索熱度增加一個標準差,鑄造時間可縮短約 71 天)。

C. 排除其他解釋路徑

本文對可能干擾結論的其他渠道進行了考察,結果發現:

1. 反建制主義與對制度的不信任:以自由意志黨(Libertarian Party)的得票率及消費者金融保護局(CFPB)的投訴率作為地區不信任感的指標,發現這些因素並不能解釋博弈傾向與加密貨幣關注度之間的關聯。

2. 普遍風險偏好:引入調查數據衡量地區性風險偏好,發現其並不能取代賭博傾向對加密貨幣興趣的解釋力。

3. 區域廣告投放:針對 NFT 樣本控制加密交易所的地區廣告支出後,發現即使考慮廣告營銷的影響,地區博弈傾向依然是預測加密貨幣關注度的核心變數。

總結概述:實證結果一致顯示,地區賭博偏好是散戶關注加密代幣的核心驅動力,這種關注度直接轉化為一級市場的融資表現,並非單純由對制度的不信任、普遍風險偏好或營銷手段所驅動。

四、影響博弈型代幣關注度的因素

在本節中,本文探討了影響散戶對加密代幣表現出博弈型關注的各項因素,包括代幣本身的特徵以及外部博弈環境的變化。

A. 代幣特徵分析

本文探討了可能誘發散戶賭博心理的特定代幣屬性。

1. 低價特徵(類彩票屬性):根據現有文獻(Kumar (2009)),低價格是彩票型股票的核心特徵。實證發現,首次開盤價較低的 ICO 項目,從高賭博傾向地區所獲得的關注度明顯高於高價項目。交互項係數顯示,這些地區對低價代幣的關注度額外提升了約 5%。

2. 身份驗證協議(KYC)與風險偏好:「抽水與拔管」(P&D)等操控股價行為在加密貨幣市場中屢見不鮮,而這類項目通常擁有較弱的 KYC(認識你的客戶)審查。研究發現,缺乏 KYC 協議的首次代幣發行(ICO)會吸引高賭博傾向地區的散戶極大關注,這表明這類投資者更傾向參與高風險、監管不足的項目。

3. 市場泡沫/繁榮期效應:本文將 2017 年下半年至 2018 年初定義為 ICO 市場的「繁榮期」,並將 2021 年至 2022 年間 NFT 市場價格急升的階段定義為「爆發期」。回歸結果顯示,在這兩個階段推出的代幣項目,從高賭博傾向地區獲得的關注度分別明顯高於非泡沫時期。對 NFT 而言,高賭博傾向地區在泡沫期對代幣的關注度比非泡沫期高出約 23%。

B. 體育博彩合法化的影响

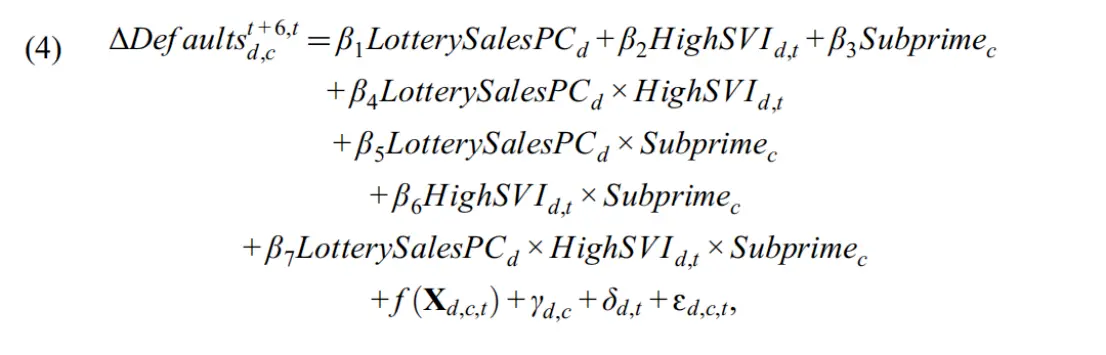

為了進一步證實加密貨幣的關注度是由賭博偏好所驅動,本文利用美國各州體育賭博(Sports Gambling)分階段合法化作為一個自然實驗。如果加密代幣被視為賭博的替代品,那麼當合法賭博渠道出現時,代幣的關注度理應下降。本文估計了以下回歸模型:

其中,PostSG 是一個虛擬變量,當 DMA d 所在州已實現體育賭博合法化,且 ICO 發生在合法化日期之後時取值為 1。

主要結論:

1. 取代效應顯著:實證結果顯示,在體育賭博合法化後,相關地區對ICO的關注度顯著下降。

2. 高賭博傾向地區的反應更強:在引入「博彩合法化」與「區域人均彩票銷售額」的交互項後,發現其係數呈顯著負相關。這表明在原本賭博傾向較高的地區,體育博彩的開放對加密代幣關注度的「排擠效應」最為明顯。

3. 總結結論:這項發現有力地證明了散戶將加密代幣與傳統賭博產品視為替代品。當居民擁有合法的體育博彩渠道來滿足其賭博欲望時,他們對加密貨幣市場的關注度便會隨之減弱。

五、散戶對加密貨幣的關注與消費者信貸後果

現有研究(Barber and Odean (2000); Barber et al. (2022))顯示,散戶投資者在傳統股票市場的表現往往不理想。如果他們在加密貨幣市場的表現同樣欠佳,便可能陷入財務困難。因此,本節研究了散戶對加密貨幣的關注程度與其後消費者信貸後果之間的關聯,並探討這種關聯如何隨消費者的信貸約束而改變。本文以信貸評分衡量信貸約束,並分為次級貸款群組(subprime,評分 < 620)與非次級貸款群組(≥ 620)。鑒於 ICO 樣本的完整性優於 NFT 樣本,本節的分析重點為散戶對 ICO 的關注程度與消費違約率的關係。

結論要點:

1. 加密熱潮與違約率的關聯:研究發現,人均彩票銷售額(博弈傾向)與 ICO 受關注程度指標的交互項呈顯著正相關。這表明,在博弈傾向較高且 ICO 受關注程度也較高的地區,隨後的消費信貸違約率會出現顯著上升。

2. 次級貸款群體的脆弱性:進一步分析顯示,違約率的急劇上升完全由次級貸款群體所驅動。在博弈傾向和關注度均較高的地區,次級貸款人的違約率在6個月內平均上升約2.3%。相比之下,非次級貸款群體(財務狀況較佳者)的違約情況並無明顯變化。

3. 領先-滯後關係與前置趨勢檢驗:為了排除違約行為本身導致關注度上升的可能性,本文對違約率的變化進行了前置趨勢分析。結論顯示:在關注度爆發之前的時期(t-6至t),各地區的違約率並無顯著差異(無前置趨勢);而在關注度爆發之後的時期(t+1至t+6),高博弈傾向地區的次級貸款違約率開始顯著攀升。這種時間上的領先-滯後關係表明,是加密市場的關注熱潮預示了隨後的信用惡化,而非相反。

總結概述:

本章的研究證明基於博弈驅動的加密資產投資傾向會對社會弱勢金融群體產生負面的經濟後果。對於原本已面對財務限制的次級貸款群體而言,參與這類高風險、類似彩票的加密投資,往往隨之而來的是真實的財務違約風險。

六、結論

本文深入探討了散戶投資者參與加密貨幣市場的根本驅動力,研究發現賭博偏好(Gambling Preferences)是解釋這種現象的核心因素。透過分析 Google Trends 的搜尋數據,本文證實在人均彩票銷售額更高、投機氣氛更濃厚的地區,散戶對首次代幣發行(ICO)及非同質化代幣(NFT)項目的關注程度明顯高於其他地區。這種關注度並非虛假熱度,它不僅與加密錢包的下載使用高度同步,還直接正面影響代幣在一級市場的融資額和參與人數。

進一步的調節效應分析顯示,這種賭博驅動的投資動機在市場「泡沫期」以及代幣具備「類彩票特徵」(如極低的單價、缺乏身份驗證協議/KYC、易受價格操縱)時表現得尤為強烈。研究還透過美國各州體育博彩合法化的自然實驗發現,當合法的賭博渠道出現時,原本活躍的加密代幣關注度會顯著下降,這有力地證明了散戶將加密代幣視為傳統賭博產品的替代品。

最重要的是,這種以賭博為基礎的投機行為對個人及社會的財務健康構成實質性威脅。利用 Equifax 信用局的微觀數據,研究發現高賭博傾向地區的加密關注熱潮往往預示著隨後數月內消費者違約率的攀升,且這種信用惡化完全集中在財務抗風險能力最弱的次級貸款群體中。這項發現打破了「加密資產是普惠金融工具」的簡單幻想,揭示了其作為投機工具對社會底層財富的潛在掠奪性。總結而言,本文為全球監管機構提供了重要的學術依據:加密資產在很大程度上被散戶當作一種新型賭博工具,針對這類資產的監管不應僅局限於金融風險,更應從公共衞生和消費者保護的角度出發,制定更為嚴格的披露標準和入場門檻。