原文作者:Prathik Desai

編譯及整理:BitpushNews

當你覺得金融變得枯燥乏味時,它總能帶來驚喜。最近,似乎所有人都以很少人預見的方式重構金融體系,甚至包括來自娛樂和媒體行業的人。

以吉米·唐納森(Jimmy Donaldson,即 YouTube 上的「MrBeast」)為例,他不僅擁有一個零食帝國,近期還收購了一款銀行應用程式,旨在向青少年和年輕人普及金融素養與資金管理。為何如此?或許沒有比利用金融產品將 4.66 億訂閱用戶群貨幣化更直接的方式了。

今年夏天,全球最大的衍生品交易市場芝商所(CME Group)將推出個股期貨,允許用戶交易包括 Alphabet、英偉達(NVIDIA)、特斯拉(Tesla)和 Meta 在內的 50 多種頂級美股的期貨。

這些重構向我們展示了人們參與金融方式的變化。而過去幾年中,沒有任何事物比永續合約市場的爆發更能說明這一點了。

永續期貨(或稱 Perps)是一種金融衍生品合約,允許市場參與者在沒有到期日的情況下對資產價格進行投機。Perps 還讓人們能夠快速且低成本地表達對資產的觀點。它們比傳統市場更具吸引力,因為它們提供即時存取和槓桿。與傳統市場不同,它們不需要經紀商入駐流程,沒有管轄區的文書作業,也不遵循「傳統」的市場營業時間。

此外,鏈上永續市場可讓任何資產(無論是傳統資產還是加密資產)以無需許可、高槓桿的方式進行交易。這讓投機變得有趣,尤其是當人類無法抗拒在傳統交易時段之外,對波動資產的走勢進行博弈時。這使得風險能夠即時定價。

想想兩週前發生了什麼。當傳統市場和加密市場同時崩盤時,交易者湧向 Hyperliquid,推動了永續黃金和白銀交易進入狂熱狀態。1 月 31 日,僅 Hyperliquid 一家就在其上線不滿一個月的白銀(Silver)永續合約市場上,佔據了全球白銀日交易量的 2%。

這解釋了為何永續合約交易量的儀表板正日益主導加密社區和論壇。交易量是一個絕對值,看起來數字龐大,每幾分鐘刷新一次,非常適合做排行榜。但它忽略了一個關鍵的細微差別:交易量可能反映的是一種毫無意義的活動。一個市場的交易量大,可能是因為流動性深,但也可能是因為獎勵和激勵措施鼓勵了更高頻率的活動。這種活動通常是遞歸的,且毫無意義。

本週,我深入研究了永續交易市場的其他指標。當這些指標與交易量配合使用時,能增加更多的維度,並講述與單純交易量完全不同的故事。

讓我們開始吧。

幾個數據點

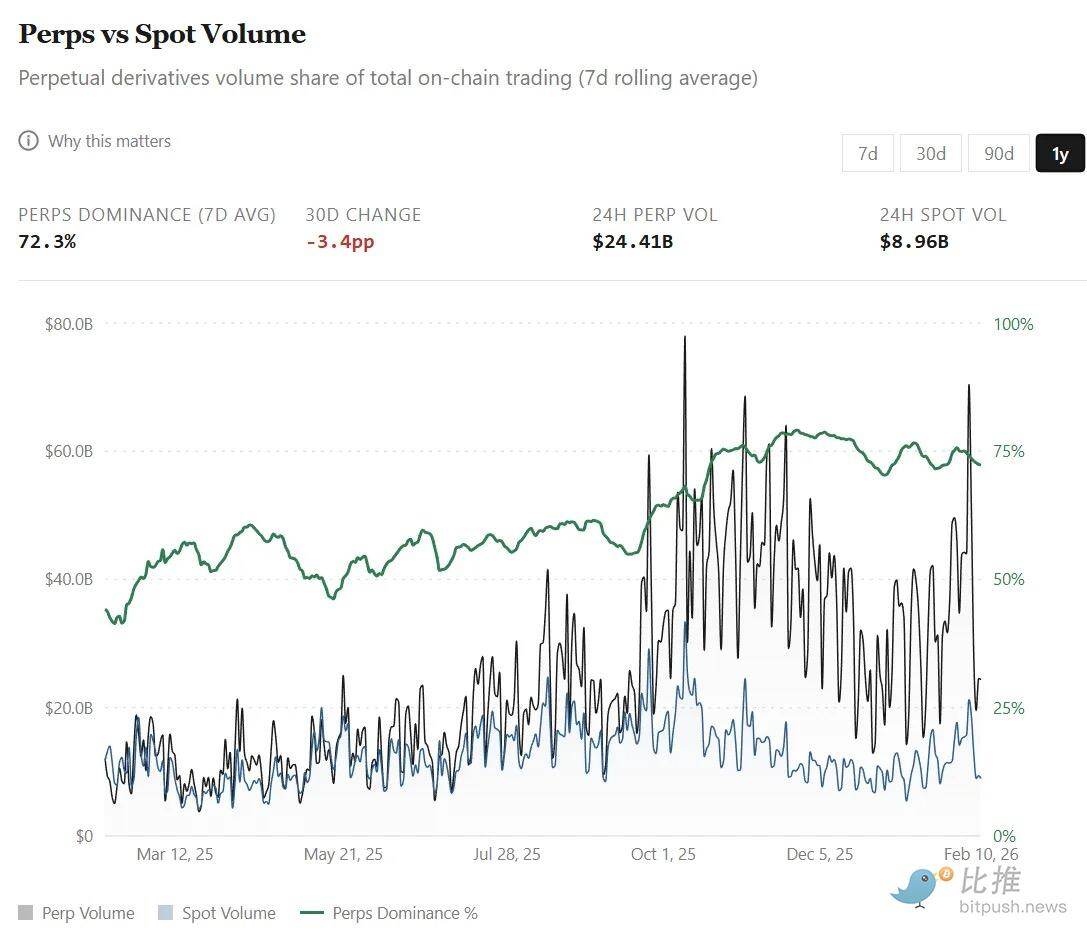

永續市場友好型使用者介面使其成為跨各種市場與全球資產表達觀點的低門檻、預設介面。在單一平台上對傳統與加密資產進行高槓桿衍生品交易的廣泛選擇,已導致永續合約的交易量超越去中心化交易所的现货交易量。從2025年2月的44%,永續合約的交易量占比已急升至今天的約75%(相對於现货交易量)。

這種增長在過去幾個月尤其顯著:

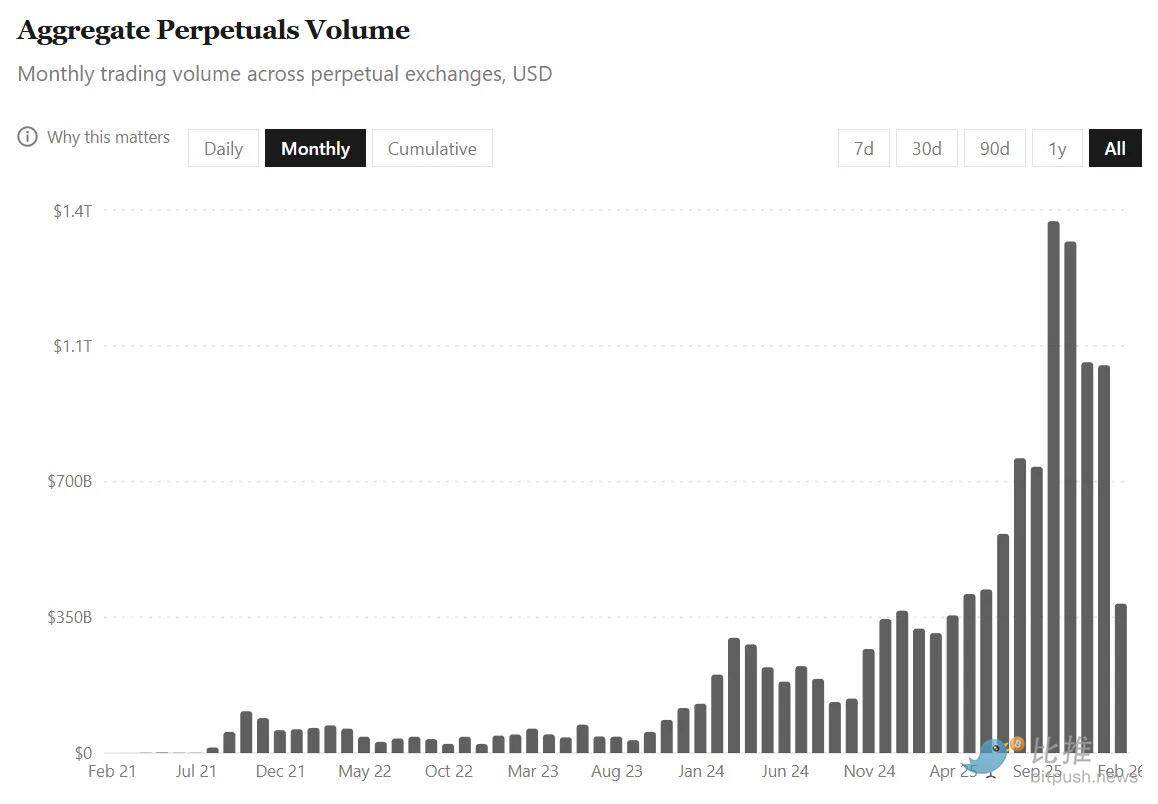

- 截至2025年7月31日的四年期間,全平台累計永續交易總量為6.91萬億美元。

- 而在過去六個月內,這一交易量就翻了一番,達到14萬億美元。

所有這些增長都是在加密貨幣總市值於2025年8月1日至2026年2月9日期間縮水近40%的背景下實現的。這種活躍度表明,交易者越來越傾向於衍生品交易、對沖和短期頭寸,尤其是在現貨市場變得劇烈波動且看跌時。

但這裡有一個陷阱。在如此龐大的活動中,很容易誤讀交易量指標。尤其是因為永續交易不僅僅是買入資產並長期持有,它還包括在更短的時間框架內,利用槓桿反覆調整投注規模。

因此,當市場換手率快速提升時,我腦海中不可避免地浮現出一個問題:創紀錄的交易量反映的是更多的資本流入,還是同樣的資本以更快的速度循環?

這就是觀察持倉量(Open Interest,簡稱 OI)的意義所在。如果說交易量反映的是資本流動,那麼 OI 衡量的是未平倉的風險敞口。在永續交易所中,OI 指的是交易者持有的活躍且未結算的多頭和空頭合約的總美元價值。

如果永續交易被大眾市場接受,我們不僅希望看到更大的資本流動,還希望看到相應增長的未平倉敞口。

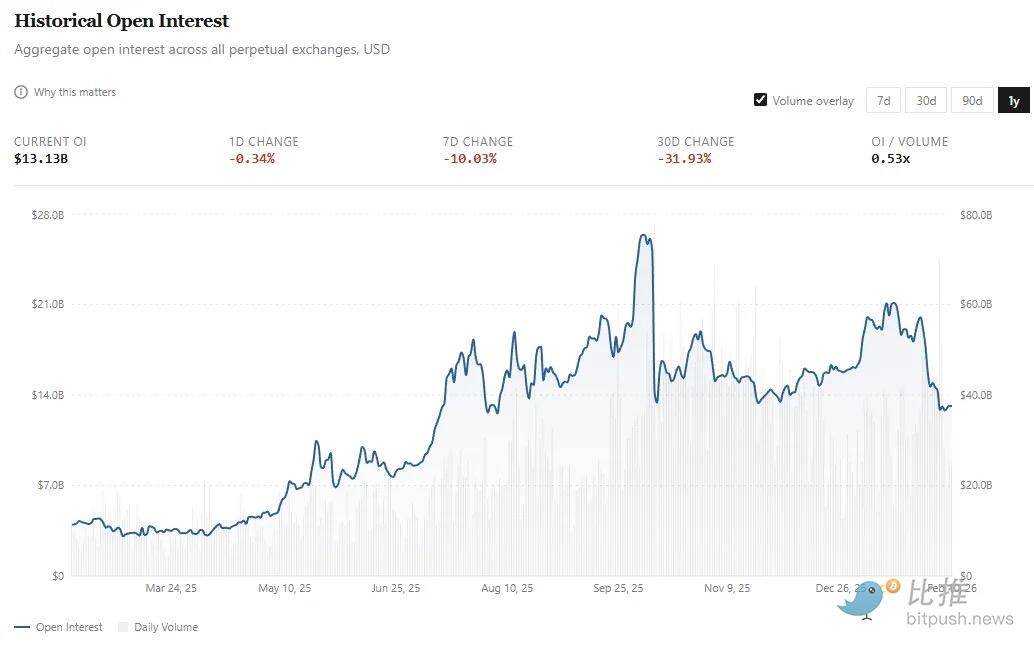

- 去年2月,OI平均約為40億美元;

- 目前這一數字已增長三倍以上,達到約130億美元。實際上,整個1月份的平均值曾達到約180億美元,隨後在2月份第一週下降了約30%。

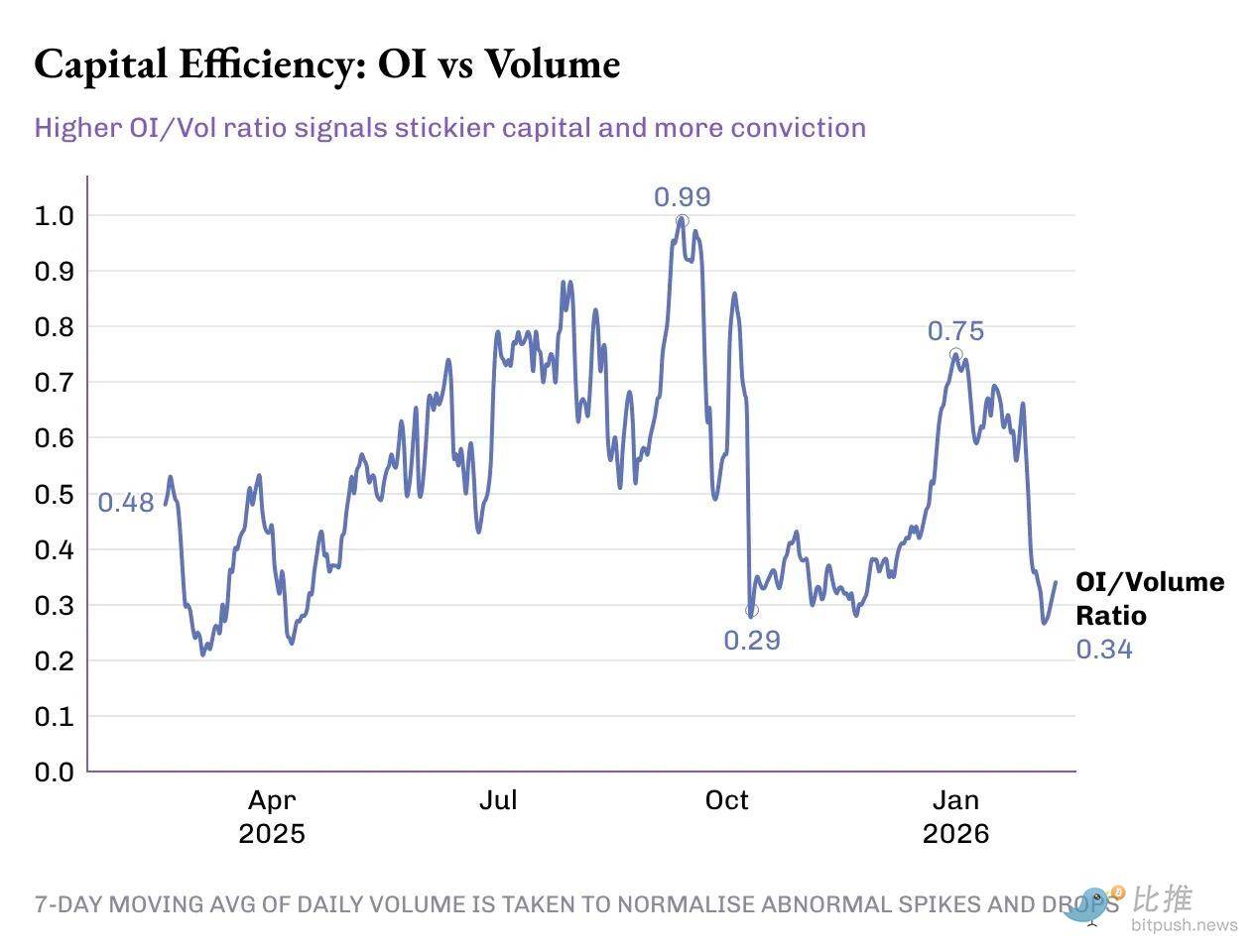

儘管永續合約交易量在過去五個月翻了一倍,但未平倉量僅增長了約50%(從130億美元增至約180億美元,隨後回落至130億美元)。為了更好地理解這一點,我觀察了過去一年資本效率(即未平倉量佔日交易量的百分比)的走勢。

OI/ 成交量比率從去年的 0.33x 上升了 50%,達到今天的 0.49x。但這一進展並非一帆風順,在該比率上升 50 個基點的過程中,經歷了多個波峰和波谷:

第一階段(2025 年 2 月至 5 月):沉寂期。OI/交易量比率平均約為 0.46 倍,平均未平倉合約約為 48 億美元,平均日交易量約為 115 億美元。

第二階段(6 月 - 10 月中旬):飛躍期。比率平均達到約 0.72 倍。在此期間,平均未平倉合約升至 148 億美元,日均交易量為 230 億美元。這不僅標誌著交易量創下歷史新高,也意味著風險敞口增加以及對這些衍生品投入更多資本。

第三階段:市場反轉。這一階段的開始恰逢10月10日的大規模爆倉,24小時內抹去了超過190億美元的槓桿頭寸。從10月中旬到12月下旬,OI/交易量比率下降至約0.38x,主要由交易量增長驅動,而持倉量基本停滯。10月、11月和12月創下2025年最高的三個月交易量,平均每月超過1.2萬億美元。同期,OI平均約為150億美元,略低於前三個月的平均水平。

協議層面

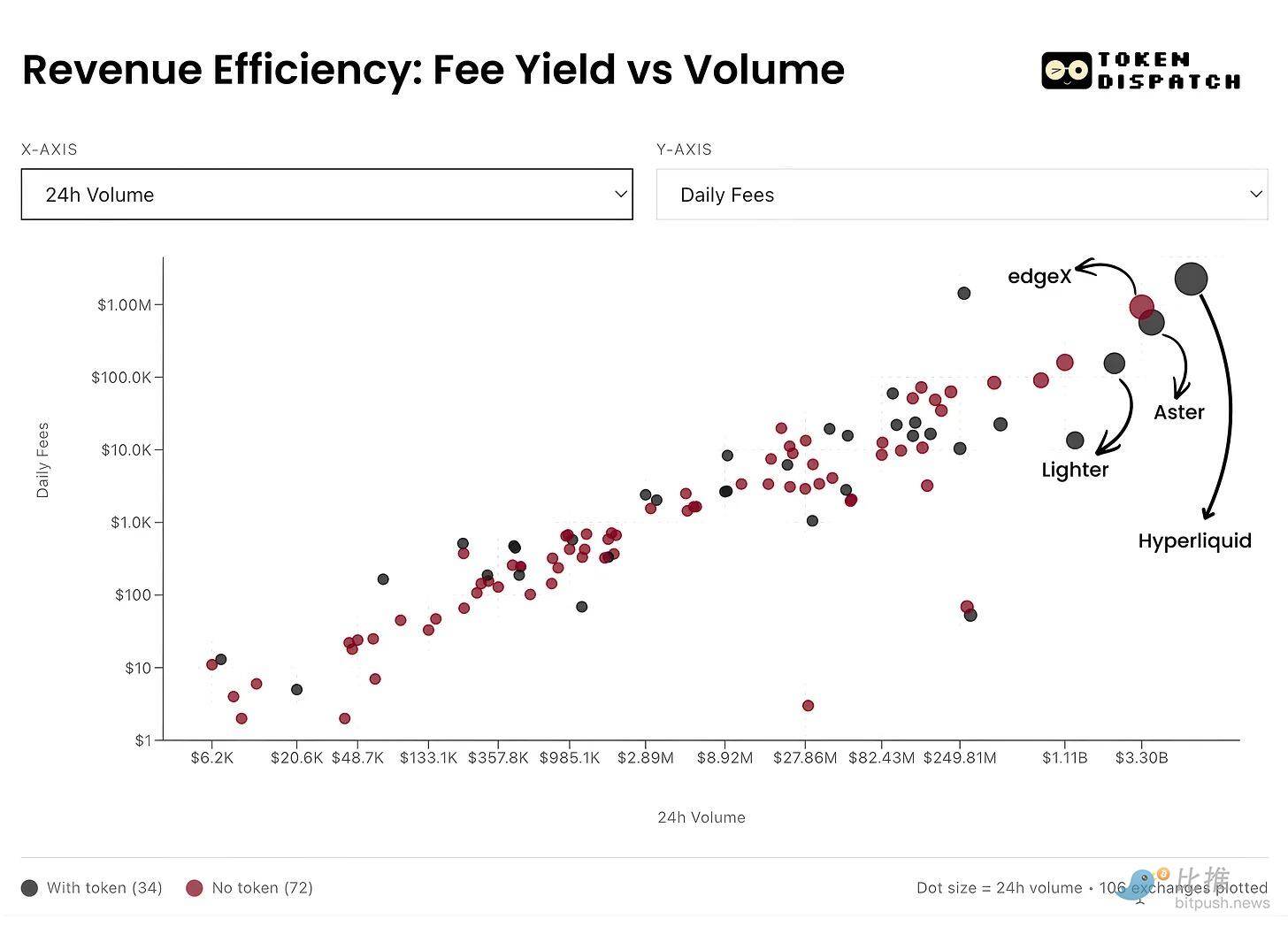

在這裡,我希望在協議層面為永續市場增加更多維度。這有助於我們理解永續交易所將交易活動轉化為「黏性資本」和收入的效率如何。

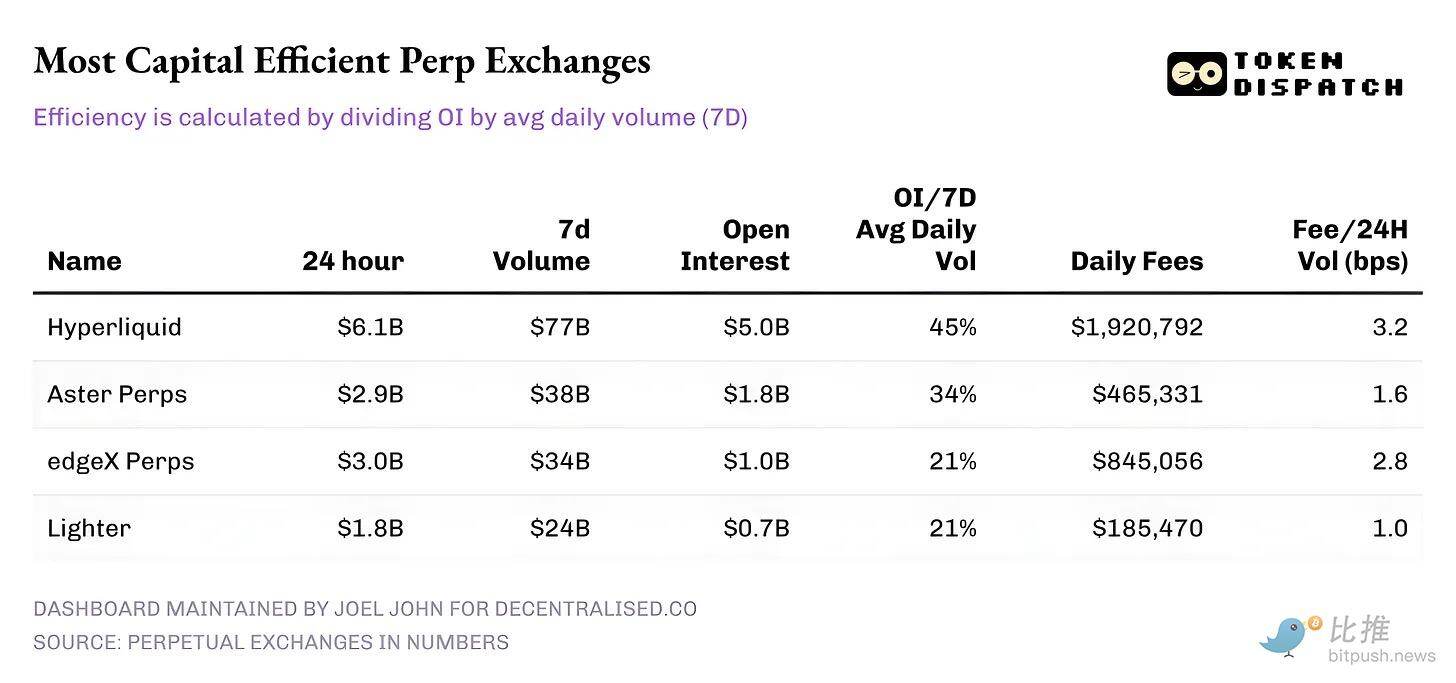

截至2月10日,以下是24小時交易量排名前五的永續交易所表現:

Hyperliquid:其未平倉合約與過去7日平均日交易量的比例超過45%,能夠將很大一部分交易量轉化為持久頭寸。這表明在該平台上每交易10美元,就有4.5美元投入至活躍頭寸中。這至關重要,因為高未平倉合約比率會帶來更窄的點差、更深的流動性,以及在無滑點情況下擴大交易規模的信心。

Hyperliquid 的手續費收入強化了這個故事。其變現率(Take Rate)約為 3.2 個基點,正將最大份額的 24 小時交易量轉化為手續費收入。

Aster:目前排名第二,儘管交易量幾乎只有 Hyperliquid 的一半,但仍擁有 34% 的不錯資本效率(OI/Vol)。然而,其變現能力令人關注——由於變現率較低(約 1.6 bps),Aster 明顯優先考慮平台上的資本留存,而非手續費最大化。

edgeX 與 Lighter:兩者在資本效率階梯上的表現相似,OI/Vol 均為 21%。然而,edgeX 在手續費變現方面與 Hyperliquid 相當,為 2.8 bps。

總結

值得注意的是,如今的永續合約市場已不再是一個單純的增長故事,而是需要對多個指標進行細緻的解讀。在宏觀層面,交易量呈現爆炸式增長:六個月內的累計永續交易量增長超過了此前四年的總和。但只有當未平倉合約量與交易量結合起來閱讀時,圖景才會變得清晰。

更明確的勝利在於 OI/ 交易量比率的增長。這是一個直接信號,表明有「耐心資本」願意信任並押注於永續交易交易所中出現的各種產品和市場。

未來更值得關注的是,個體玩家將如何從此演進,以及他們選擇優化什麼。隨著時間推移,那些能夠優化「交易信心」並實現可持續變現的交易所,將比那些僅靠獎勵和激勵手段在交易量排行榜上稱霸的平台重要得多。