原文標題:比特幣的戰略反彈:2026年 CPI 之後的牛市論點

原文作者:AInvest News 編輯團隊

編譯:Peggy,BlockBeats

編者按:昨夜,比特幣短暫連環突破,24 小時內上漲 3.91%。本文從宏觀流動性、機構行為與鏈上估值三條線索出發,解釋比特幣為何仍可能迎來一輪結構性反彈:一是聯儲局若在 2026 年啟動減息與量化寬鬆,流動性回流將重新推高風險資產估值;二是市場回落時 ETF 資金退潮,但核心機構卻在波動中持續吸納,提前為反彈部署;三是多項鏈上估值指標顯示比特幣正接近歷史「價值區間」,為中長期資金提供更具性價比的入市窗口。

以下為原文:

加密貨幣市場,特別是比特幣(BTC),長期以來都被視為衡量宏觀經濟變化與機構情緒的重要指標。隨著我們邁向2026年,宏觀層面的多重利好與機構資金的再次流入正在匯聚,為比特幣價格的戰略性反彈奠定基礎。本文將分析聯儲局政策路徑、通脹降溫以及機構行為的變化,如何共同構成未來一年比特幣的一個有力看多邏輯。

宏觀趨勢:聯儲局政策轉向與通脹帶來的推動

聯儲局決定於 2026 年第一季度啟動減息及量化寬鬆(QE),標誌著貨幣政策出現關鍵性轉向。這些措施旨在刺激經濟增長,並應對仍然存在但正在緩和的通脹壓力。從歷史經驗看,這類政策通常利好風險資產,包括比特幣。

截至 2025 年底,核心 CPI 已降溫至 2.6%,減輕了市場對長期高通脹的擔憂,亦減少了進一步大幅加息的迫切性。在這樣的環境下,資金更有可能重新配置至替代性資產,而比特幣亦越來越被視為「數碼黃金」,成為與黃金看齊的數碼資產選擇。

聯儲局的量化寬鬆(QE)計劃特別有可能進一步放大金融市場的流動性,為比特幣價格上漲提供有利的外部環境。從歷史表現來看,比特幣在第一季度的平均回報率約為50%,而這個階段往往伴隨著對第四季波動的修復性反彈。隨著各國央行的政策重點逐漸由「控制通脹」轉向「優先增長」,圍繞比特幣的宏觀敘事亦正在由偏防守的邏輯,轉向更具建設性的看多框架。

機構回購:在波動中持續吸納股份

儘管在 2025 年底出現資金大量外流,例如 11 月比特幣 ETF 出現 63 億美元的淨流出,機構對比特幣的興趣依然強勁。MicroStrategy 等公司仍在持續增持:該公司在 2025 年初新增購入 11,000 個比特幣(價值約 11 億美元)。

同時,中等規模的持倉者在 2025 年第一季度進一步提升其在比特幣總供應量中的佔比,這類在波動中進行的策略性買入,反映出機構及中型資金對比特幣作為「價值儲存工具」的長期承諾。

ETF資金外流與機構持續增持之間的背離,凸顯了市場中一種更微妙的結構性變化:當價格下跌時,由散戶情緒所驅動的ETF資金選擇退場,而更核心的機構投資者卻似乎正在為反彈提前部署。

這一趨勢亦符合比特幣歷史上的典型規律:儘管比特幣整體長期呈上行軌跡,短期持倉者往往持續在波動中「虧著賣出」。這一點可從短期持倉者已花費輸出利潤率(Short-Term Holder Spent Output Profit Ratio,SOPR)得到驗證:在 2025 年初,該指標連續 70 多天保持在 1 以下,意味著短期持倉者在賣出時普遍處於虧損狀態。

這種行為通常意味著市場正進入「長線資金吸籌」的階段:當短期資金被迫止損離場,反而為長期投資者創造了更具策略性的買入窗口,也為機構尋找低位佈局的入場點提供了條件。

鏈上指標:處於「價值區間」,但仍需警惕偏空風險

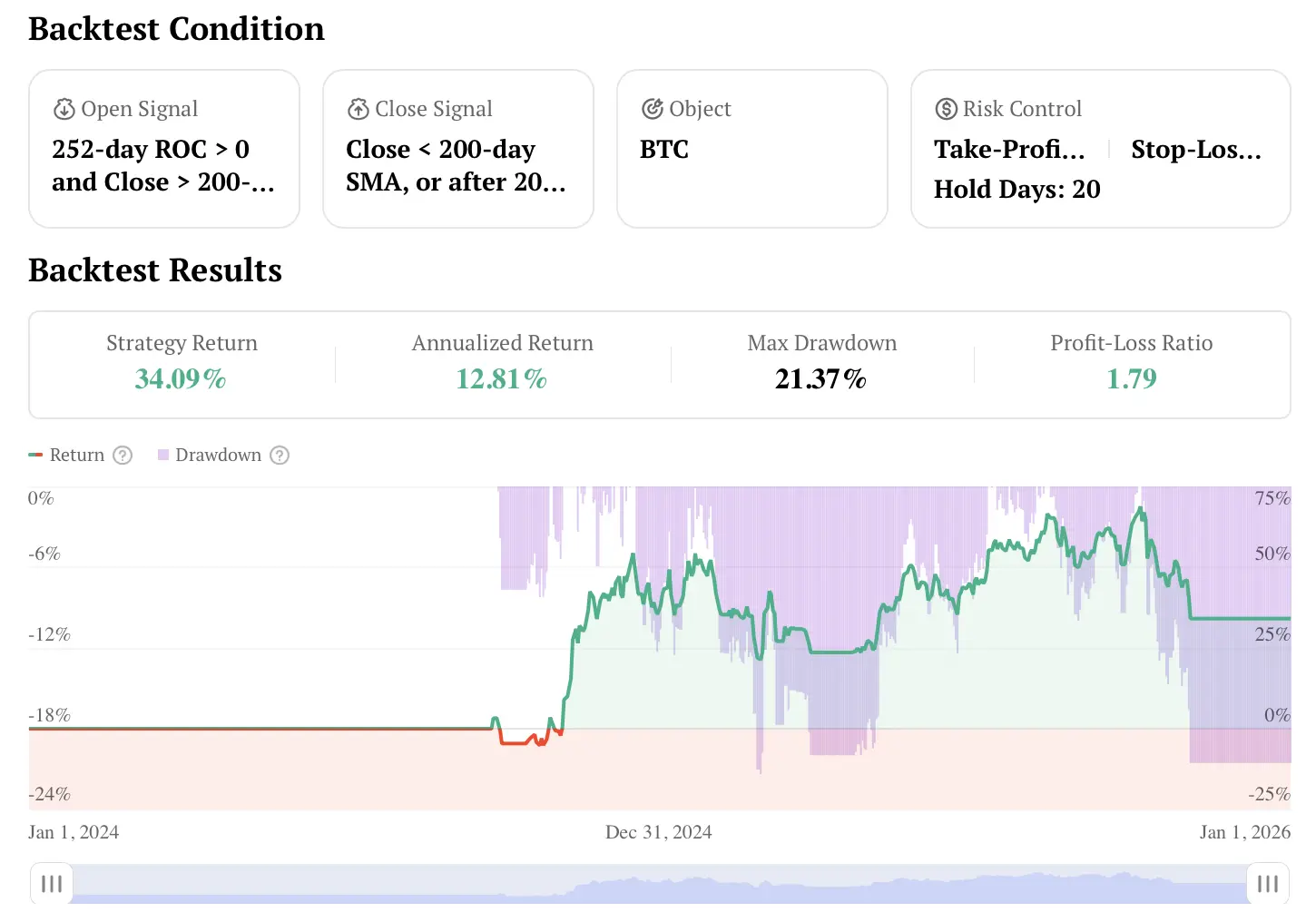

比特幣絕對動量策略(只做多)

當 252 日漲幅(Rate of Change)為正,且價格收市價高於 200 日簡單移動平均線(200-day SMA)時買入。當價格收市價低於 200 日 SMA 時平倉;或在以下任何條件觸發時退出:持倉滿 20 個交易日後退出;止盈(TP)+8% / 止損(SL)-4%

截至 2025 年底,比特幣的價格走勢出現明顯回調:全年累計下跌約 6%,第四季的跌幅更超過 20%。同時,鏈上信號亦出現分化。一方面,「盈利地址佔比」(Percent Addresses in Profit)等指標持續走弱,長期持有者的拋售行為亦有所增加;但另一方面,「動態區間 NVT」(Dynamic Range NVT)與「Bitcoin Yardstick」等指標卻顯示,比特幣或已處於歷史性的「價值區間」,類似過往多次重要底部區域曾出現的估值狀態。

這種矛盾意味著市場正處於一個關鍵的分岔口:短期看淡的趨勢仍在延續,但基本因素卻暗示資產或被低估。對機構投資者而言,這種結構性分化反而提供了一種非對稱機會——下行風險有限,而潛在反彈空間可觀。尤其是在聯儲局政策轉向與比特幣在2026年第一季度的歷史表現可能共同催化下,這種機會進一步被放大;同時,比特幣作為「抗通脹資產」的敘事亦正在重新獲得市場認可。

結論:2026 年反彈正在醞釀

宏觀順風與機構資金回流的疊加,正在構建一個更具說服力的 2026 年比特幣看多邏輯。聯儲局減息與量化寬鬆的展開,加上通脹逐步回落,或會推動更多流動性流入包括比特幣在內的另類資產;即使在 2025 年第四季出現大幅波動的情況下,機構資金仍持續買入,亦在一定程度上體現了其對比特幣長期價值的信心。

對投資者而言,核心結論很明確:比特幣接下來的「策略性反彈」並不只是價格層面的修復,更是貨幣政策環境變化與機構行為轉向共同塑造的結果。當市場在這輪過渡期中尋找新均衡時,那些更早識別宏觀與機構趨勢開始同向的人,可能在比特幣下一個階段的走勢中佔據更有利的位置。