原文作者:呂雲 Ryan Yoon,虎研 Tiger Research

原文翻譯:Saoirse,遠見新聞

99% 的 Web3 專案沒有現金收入,然而,許多公司每月仍會在市場推廣和活動上投入大量資金。本文將深入探討這些專案的生存法則,以及「燒錢」背後的真相。

重點摘要

- 99% 的 Web3 專案缺乏現金流,其開支取決於代幣和外部資金,而非產品銷售收入。

- 過早上市(代幣發行)會導致營銷開支急增,進而削弱核心產品的競爭力。

- 頭部 1% 項目的合理市盈率(P/E),證明了其餘項目缺乏實際價值支撐。

- 早年的代幣生成事件(TGE)讓創辦人不論項目的成敗都能「套現退出」,從而產生扭曲的市場循環。

- 99%的項目之所以「生存」,本質上源於一套建立在投資者虧損而非企業盈利基礎上的系統缺陷。

生存的先決條件:需具備已驗證的收入能力

「生存的先決條件是具備已驗證的收入能力」—— 這是在現今 Web3 領域中最重要的警號。隨著市場逐漸成熟,投資者不再盲目追逐模糊的「願景」。如果一個項目無法吸引真實用戶及實現實際銷售額,代幣持有者會迅速拋售離場。

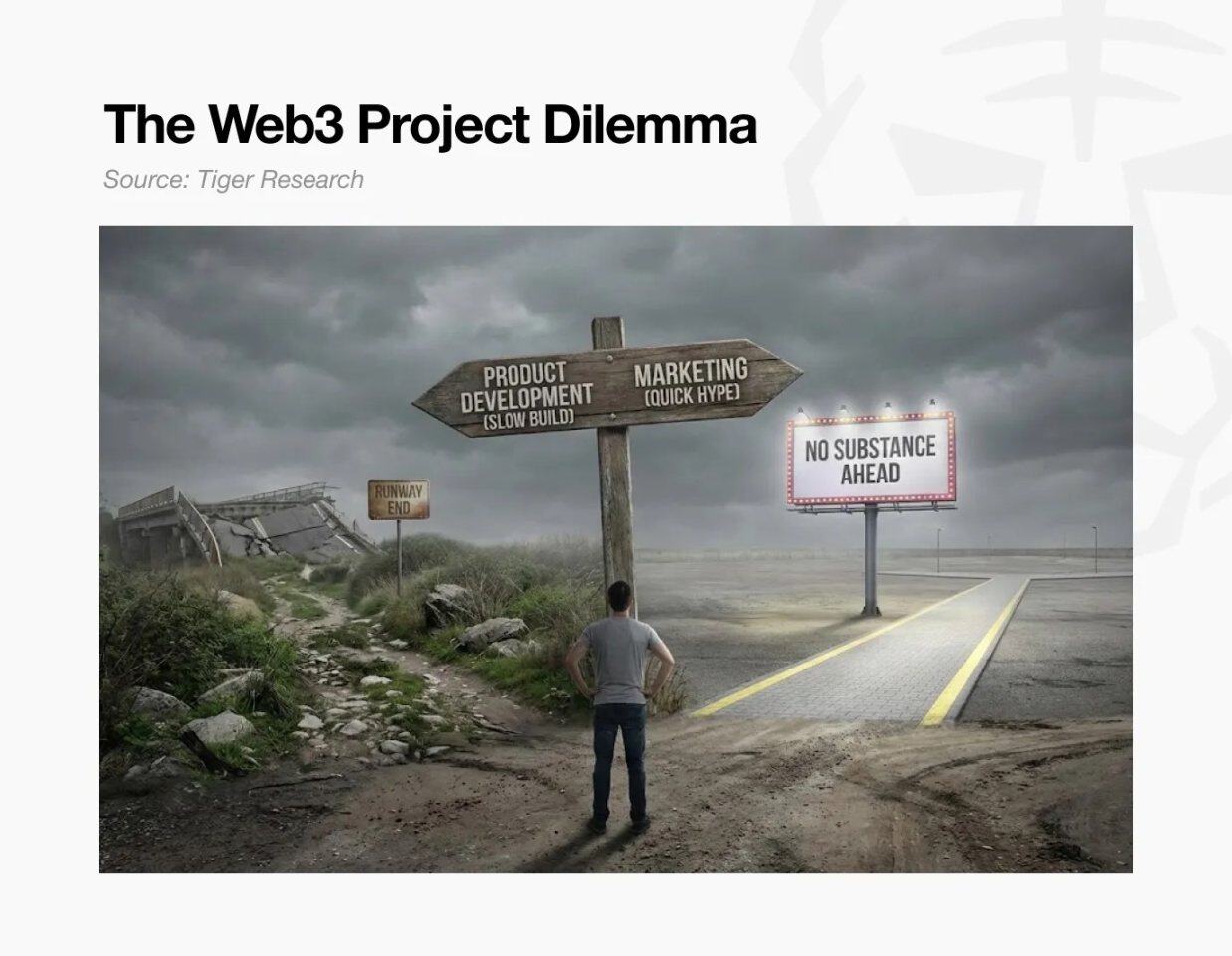

關鍵在於「資金週轉期」,即項目在沒有盈利的情況下仍可持續運作的時間。即使沒有銷售額,薪金、伺服器費用等成本每月仍需固定支出,而沒有收入的團隊幾乎沒有合法渠道維持營運資金。

無收入情況下的融資成本:

然而,這種「依靠代幣和外部資金延續生命」的模式只是權宜之計。資產與代幣供應量均存在明確上限,最終,當所有資金來源耗盡時,項目不是停止運營,就是悄然退出市場。

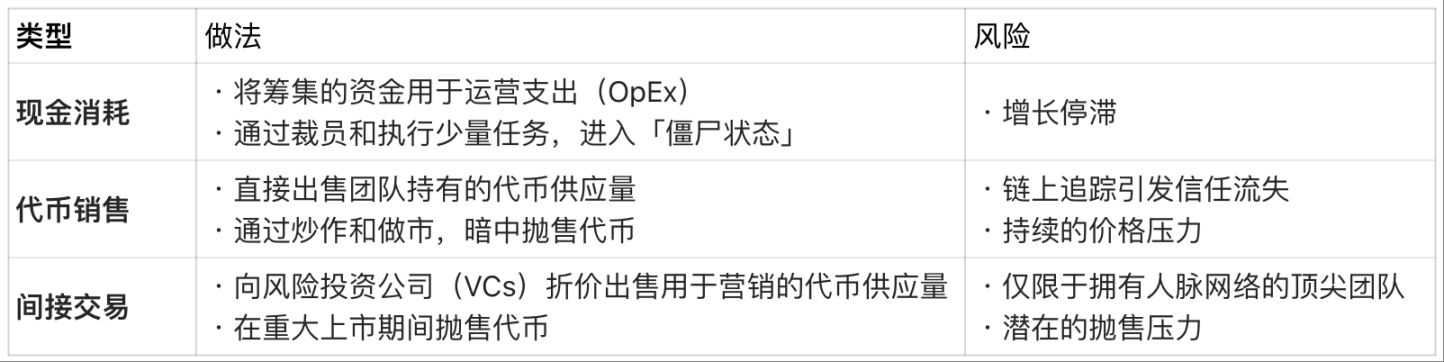

Web3 收入排行榜,資料來源:token terminal 及 Tiger Research

這種危機具有普遍性。根據 Token Terminal 數據顯示,全球範圍內,過去 30 天內收入達到 0.10 美元的 Web3 專案僅約 200 個。

這意味著 99% 的項目連支付自身基本成本的能力也沒有。簡單來說,幾乎所有加密貨幣項目都未能驗證其商業模式的可行性,正逐步走向衰落。

高估值陷阱

這場危機在很大程度上早已註定。大多數 Web3 專案僅憑「願景」便完成上市(代幣發行),卻連實際產品都未落實。這與傳統企業形成鮮明對比——傳統企業在首次公開招股(IPO)前,必須先證明自身的增長潛力;而在 Web3 領域,團隊反而要在上市(代幣生成事件 TGE)後,才去證明其高估值的合理性。

但代幣持有者不會無限期地等待。隨著新項目每日不斷湧現,如果項目未能實現預期目標,持有者便會迅速拋售離場。這會對代幣價格造成壓力,從而威脅項目的生存。因此,大多數項目會將更多資金投入短期炒作,而不是長期的產品開發。顯然,如果產品本身缺乏競爭力,再密集的營銷最終也會失效。

此時,項目陷入了「兩難陷阱」:

此時,項目陷入了「兩難陷阱」:

- 若只專注於產品開發:將會耗費大量時間,而在這段期間,市場關注度會逐漸減退,資金週轉期亦會不斷縮短;

- 若只專注短期炒作:項目會變得空洞無物,缺乏實際價值支撐。

兩條路徑最終都會導致失敗 —— 該項目無法證明其最初高估值的合理性,最終導致崩盤。

透過頭部 1%,看清 99% 專案的真相

然而,仍有 1% 的頭部項目憑藉龐大的收入,證明了 Web3 模式是可行的。

我們可以透過 Hyperliquid、Pump.fun 等主要盈利項目的市盈率(PER)來判斷其價值。市盈率的計算方式為「市值 ÷ 年收入」,該指標可反映項目估值相對於實際收入是否合理。

市賬率比較:頂級 Web3 專案(2025 年):

注意:Hyperliquid 的銷售額是根據 2025 年 6 月以來表現的年化估計值。

數據顯示,盈利項目的市銷率介於 1 倍至 17 倍之間。與標準普爾 500 指數約 31 倍的平均市銷率相比,這些領先的 Web3 項目要麼「相對於銷售額被低估」,要麼「現金流狀況極佳」。

頭部項目能維持合理市盈率,這一事實反而令其餘 99% 項目的估值變得站不住腳 —— 它直接證明市場上大多數項目的高估值缺乏實際價值基礎。

這種扭曲的循環能否被打破?

為何一些沒有銷售額的項目,仍能維持數十億美元的估值?對許多創辦人而言,產品品質只是次要因素——Web3 的扭曲結構令「快速套現離場」比「打造真正的企業」容易得多。

Ryan 和 Jay 的例子正好可以說明這一點:兩人都啟動了 AAA 級別的遊戲項目,最終結果卻截然不同。

創辦人差異:Web3 與傳統模式對比

瑞安:選擇 TGE,放棄深度開發

他選擇了一條以「盈利」為核心的路徑:在遊戲推出前,透過出售 NFT 獲取早期資金;隨後,在產品仍處於粗糙開發階段時,僅憑一份激進的路線圖便舉辦代幣生成活動(TGE),並在中型交易所完成上市。

上市後,他透過炒作來維持代幣價格,為自己爭取時間。儘管遊戲最終延誤推出,但產品品質極差,持有者紛紛拋售離場。Ryan 最終以「承擔責任」為由辭職,但他才是這場遊戲的真正贏家——

表面上,他裝作專注工作,實則拿著高薪,同時透過出售已解鎖的代幣賺取巨額利潤。不論項目最終成敗,他都迅速實現了財富積累並退出市場。

再看看 Jay:沿襲傳統路線,專注產品本身

他優先追求產品品質,而非短期炒作。但 AAA 級遊戲的開發需要數年時間,在此期間,他的資金逐漸耗盡,陷入「資金週轉危機」。

在傳統模式下,創辦人需等到產品推出市場並實現銷售後,才可獲得可觀的回報。Jay 雖然透過多輪融資籌得資金,但最終因資金短缺,遊戲尚未完成開發便關閉了公司。與 Ryan 不同,Jay 不僅沒有獲得任何利潤,更背負了龐大債務,留下了失敗紀錄。

誰才是真正的贏家?

兩個案例都沒有誕生成功的产品,但勝方卻一目了然:Ryan 透過利用 Web3 失衡的估值體系積累了財富,而 Jay 則在試圖打造優質產品的過程中失去了一切。

這就是現時 Web3 市場的殘酷現實:利用高估值提前退出,遠比建立可持續的商業模式容易;而最終,這場「失敗」的代價全部由投資者承擔。

回到最初問題:「99% 的不盈利 Web3 項目是如何生存的?

這個殘酷的現實,便是對該問題最坦誠的回答。