Penulis asli: Bootly, Bitpush News

Perusahaan penyimpanan kripto BitGo ($BTGO) secara resmi mengetuk lonceng pembukaan pasar di Bursa Efek New York pada 22 Januari waktu timur AS.

Perusahaan yang dianggap sebagai "tulang punggung infrastruktur aset kripto" ini menyelesaikan penawaran saham perdana (IPO) pada harga $18 per saham, dan sahamnya langsung dibuka pada $22,43, naik sekitar 25% dalam hari pertama perdagangan. Hal ini menjadi pembuka jalan bagi gelombang IPO perusahaan kripto pada tahun 2026.

Dihitung berdasarkan harga penawaran umum perdana (IPO), valuasi BitGo sekitar 2 miliar dolar AS. Angka ini jauh lebih rendah dibandingkan Circle ($CRCL), perusahaan penerbit stablecoin yang go public tahun lalu dengan valuasi hampir 7 miliar dolar AS. Namun, sebagai salah satu perusahaan kripto besar pertama yang melakukan IPO tahun ini, BitGo tetap menunjukkan kinerja yang stabil.

Sepuluh Tahun Mempolish Sebuah Pedang: Dari Pionir Multitanda Tangan ke Penjaga Pintu Institusi

BitGo adalah perusahaan kripto asli terbaru yang mencoba masuk ke pasar publik, setelah beberapa perusahaan kripto berhasil melakukan IPO pada 2025.

Ceritanya dimulai dari tahun 2013, ketika dunia kripto masih berada dalam "masa primitif", dengan seringnya serangan peretas dan pengelolaan kunci pribadi yang seperti mimpi buruk. Pendiri Mike Belshe dan Ben Davenport secara tajam menyadari bahwa jika investor institusional ingin masuk ke pasar, yang mereka butuhkan bukanlah perangkat lunak perdagangan yang canggih, melainkan "rasa aman".

Pendiri Bitgo Mike Belshe

Berdiri di podium pengetukan lonceng Bursa Efek New York, Mike Belshe mungkin mengingat siang hari lebih dari sepuluh tahun yang lalu.

Sebagai salah satu dari sepuluh karyawan pertama tim pendiri Google Chrome dan salah satu arsitek protokol akselerasi web modern HTTP/2, Mike awalnya tidak tertarik pada kriptocurrency, bahkan meragukan bahwa itu adalah penipuan. Namun, ia membuktikannya dengan cara yang paling "programmer": "Saya mencoba membobol Bitcoin, tapi gagal."

Kegagalan ini membuatnya secara instan berubah dari seorang skeptis menjadi seorang pemeluk yang sangat fanatik. Untuk mencari tempat yang lebih aman bagi laptop lama di bawah sofa yang penuh dengan bitcoin, ia memutuskan untuk secara pribadi menggali "parit pertahanan" bagi pasar liar ini.

Kantor BitGo awalnya lebih mirip sebuah laboratorium. Sementara Coinbase pada masa yang sama sibuk menarik pengguna dan meningkatkan volume perdagangan ritel, tim Mike sedang meneliti kemungkinan komersialisasi multi-tanda tangan (multi-sig). Meskipun ia memiliki hubungan dekat dengan Ben Horowitz, salah satu pendiri Netscape dan kepala a16z, Mike tidak memilih jalur cepat sebagai "pendorong modal ventura", melainkan memilih jalan yang paling lambat namun paling stabil.

Pada tahun 2013, BitGo menjadi pelopor dalam teknologi dompet multi-tanda tangan (multi-sig), yang kemudian menjadi fitur standar dalam industri. Namun, BitGo tidak berhenti hanya pada menjual perangkat lunak; mereka secara strategis mengambil keputusan penting: beralih menjadi "lembaga keuangan yang berlisensi."

Dengan memperoleh lisensi kepercayaan (trust) di negara bagian South Dakota dan New York, BitGo berhasil bertransformasi menjadi "penjaga keamanan yang memenuhi syarat". Identitas ini memainkan peran penting sebagai penyeimbang stabil dalam gelombang ETF kripto pada tahun 2024 dan 2025. Ketika perusahaan manajemen aset besar seperti BlackRock meluncurkan ETF spot Bitcoin dan Ethereum, penyedia layanan dasar seperti BitGo-lah yang bertugas menjaga keamanan aset dan menangani proses penyelesaian (settlement).

Berbeda dengan bursa perdagangan seperti Coinbase, BitGo membangun roda institusi ("institutional flywheel") yang kuat: pertama, mereka mengunci aset (AUM) dengan layanan penitipan yang sangat patuh terhadap regulasi, lalu mengembangkan layanan seperti penjaminan (stake), penyelesaian (clearing), dan jasa broker besar berdasarkan aset yang terakumulasi tersebut.

Logika "infrastruktur terlebih dahulu" ini membuat BitGo menunjukkan ketangguhan yang luar biasa di tengah fluktuasi pasar. Setelah semua, terlepas dari pasar sedang bullish atau bearish, selama aset masih berada di "brankas", bisnis BitGo terus berjalan.

Apa dasar dari rasio harga terhadap pendapatan 10 kali?

Membuka prospektus yang diungkapkan BitGo, data laporan keuangannya terlihat sangat "mengesankan".

Karena persyaratan GAAP (Aplikasi Akuntansi Umum) Amerika Serikat, BitGo harus menghitung seluruh nilai transaksi sebagai pendapatan. Hal ini menyebabkan pendapatan kotor "penjualan aset digital" mereka untuk tiga kuartal pertama tahun 2025 mencapai angka mengagumkan sebesar 10 miliar dolar AS. Namun, di mata investor yang berpengalaman, angka-angka ini hanyalah "uang yang lewat", yang tidak mencerminkan kemampuan menghasilkan keuntungan yang sebenarnya.

Nilai sebenarnya yang mendasari valuasi 2 miliar dolar AS-nya adalah "Langganan dan LayananDivisi bisnis ini.

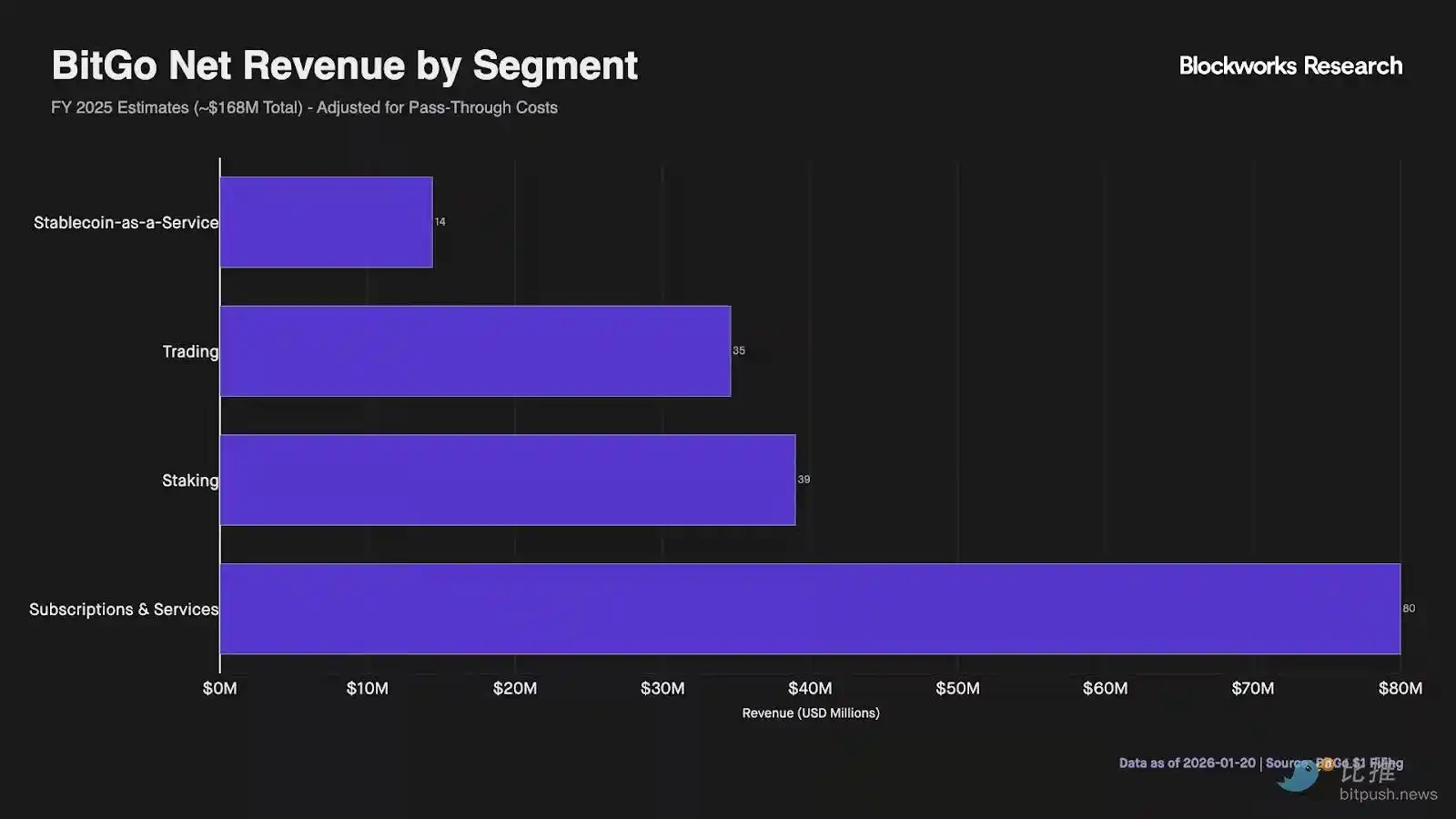

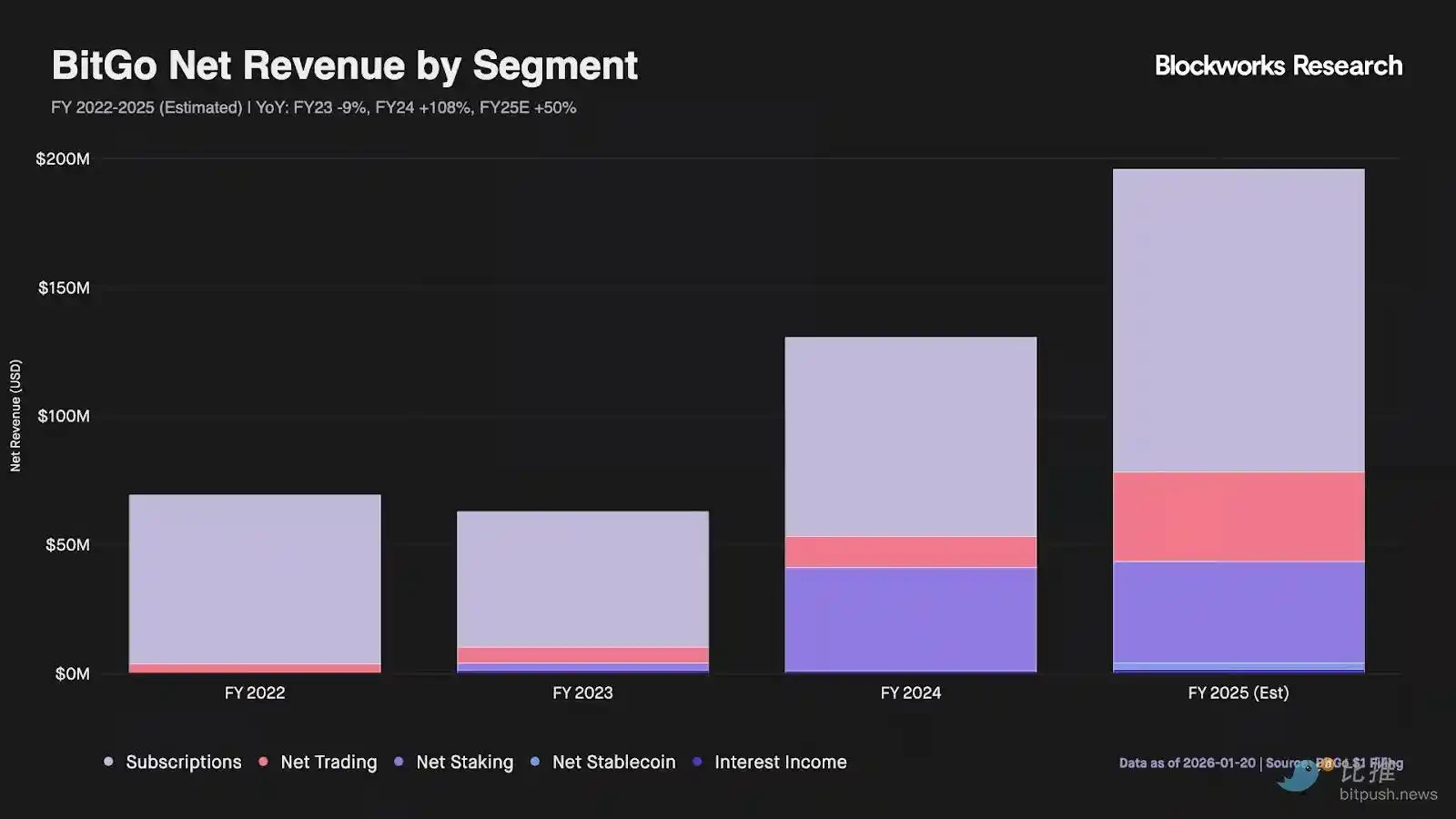

Berdasarkan data grafik dari Blockworks Research, pendapatan ekonomi inti BitGo (setelah dikurangi biaya pembayaran pihak ketiga dan biaya pass-through) diperkirakan sekitar 195,9 juta dolar AS pada tahun fiskal 2025. Dari jumlah tersebut, bisnis langganan menyumbang sebagian besar pendapatan berulang yang menguntungkan, dengan kontribusi sebesar 80 juta dolar AS atau hampir 48 persen dari total pendapatan bersih. Pendapatan ini terutama berasal dari biaya berulang yang dikenakan BitGo kepada lebih dari 4.900 pelanggan institusi.

Selain itu, bisnis jaminan menjadi titik pertumbuhan yang tidak terduga. Pendapatan jaminan mencapai hingga 39 juta dolar AS, menempati peringkat kedua. Hal ini mencerminkan bahwa BitGo tidak hanya menjadi "brankas" biasa, tetapi juga secara signifikan meningkatkan efisiensi penggunaan modal dengan menyediakan keuntungan tambahan berdasarkan aset yang dipegangnya.

Mari kita lihat bisnis transaksi dan stablecoin. Meskipun aliran transaksi menyumbang persentase tertinggi dari total pendapatan, tetapi hanya menghasilkan laba bersih sebesar 35 juta dolar setelah penyesuaian.

Sementara layanan baru "Stablecoin sebagai Layanan (Stablecoin-as-a-Service)" berkontribusi 14 juta dolar AS, meskipun masih dalam tahap awal, layanan ini telah menunjukkan daya tembus pasar tertentu.

Jika ingin melihat valuasi sebenarnya BitGo, kita perlu melakukan penyesuaian terhadap indikator keuangan mereka di atas kertas. Jika hanya dihitung berdasarkan pendapatan GAAP sekitar 16 miliar dolar AS, valuasinya terlihat sangat rendah (angka penjualan ke pendapatan sekitar 0,1 kali). Namun, setelah menghilangkan item non-inti seperti biaya transaksi pass-through, pembagian hasil staking, dan pembayaran dari penerbit stablecoin, kedalaman moat bisnis inti mereka menjadi sangat jelas:

- Pendapatan ekonomi inti untuk tahun keuangan 2025 (perkiraan): sekitar 19,59 juta dolar AS

- Perkalian valuasi implisit: Nilai perusahaan/Pendapatan inti ≈ 10 kali

Kelipatan valuasi 10 kali ini membuatnya lebih tinggi dibandingkan rekan sejawatnya yang berbasis ritel, dan premium tersebut mencerminkan keunggulan regulasi sebagai "lembaga penitipan yang memenuhi syarat". Secara sederhana, pada tingkat valuasi 1,96 miliar dolar AS, pasar bersedia membayar premium untuk bisnis berlangganan, sementara bisnis transaksi dan penempatan yang memiliki margin laba rendah hanyalah nilai tambah.

Matthew Sigel, direktur riset VanEck, menganggap saham BitGo merupakan aset yang lebih nyata dibandingkan sebagian besar token kripto yang memiliki kapitalisasi pasar lebih dari 2 miliar dolar AS tetapi belum pernah menghasilkan laba bersih. Inti bisnis ini adalah "menjual cangkul", di mana selama institusi masih melakukan transaksi, ETF masih beroperasi, dan aset masih perlu disimpan, perusahaan ini terus mendapatkan pendapatan dari biaya transaksi. Model ini mungkin tidak secerah beberapa koin kripto tertentu di pasar bullish, tetapi di pasar yang bergejolak atau bearish, ini merupakan pekerjaan yang stabil dan dapat diandalkan.

Yang lebih bersifat simbolis adalah cara penerbitan sahamnya itu sendiri. Berbeda dengan IPO perusahaan kripto lainnya, BitGo mengambil pendekatan yang lebih "alamiah kripto": dengan bermitra dengan Ondo Finance, sahamnya disinkronkan secara on-chain sejak hari penerbitan.

Saham BTGO yang telah ditokenisasi akan beredar di Ethereum, Solana, dan BNB Chain, sehingga investor global dapat mengakses hampir secara instan lembaga penitipan yang baru saja terdaftar ini. Saham BTGO yang ditokenisasi di masa depan dapat digunakan sebagai jaminan untuk berpartisipasi langsung dalam protokol pinjaman DeFi, menghubungkan TradFi (keuangan tradisional) dengan DeFi.

Kesimpulan

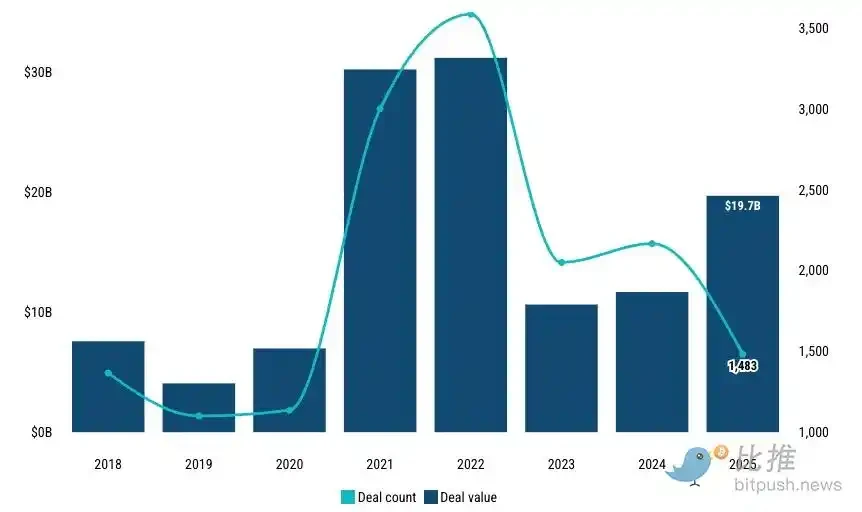

Sumber gambar: PitchBook

Dengan menatap kembali tahun 2025 yang baru saja berlalu, nilai transaksi investasi modal ventura (VC) kripto melonjak hingga mencapai 19,7 miliar dolar AS. Seperti yang dikatakan Mike Bellin, pakar IPO dari PwC, tahun 2025 telah menyelesaikan "profesionalisasi" mata uang kripto, sementara tahun 2026 akan menjadi tahun ledakan likuiditas yang total.

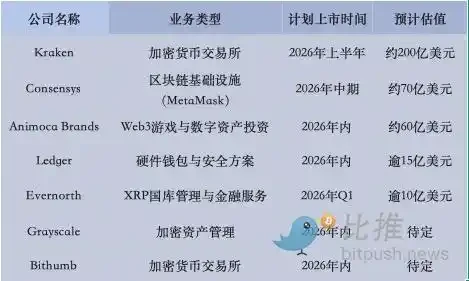

Setelah perusahaan-perusahaan crypto seperti Bullish, Circle, dan Gemini berhasil go public pada tahun 2025, penerbitan saham perusahaan crypto kini menunjukkan dua ciri utama, yaitu "infrastruktur" dan "penguasaan pasar". Saat ini, Kraken telah mengajukan permohonan rahasia ke SEC, dengan harapan menjadi IPO crypto terbesar tahun ini; Consensys sedang bekerja erat dengan JPMorgan, berupaya memperoleh pengaruh finansial dalam ekosistem Ethereum; sementara itu, Ledger juga menancapkan posisi di bursa saham New York, mengikuti gelombang permintaan penyimpanan mandiri yang sedang meledak.

Tentu saja, pasar belum pernah lepas dari fluktuasi situasi makro, dan ingatan tentang beberapa perusahaan yang sahamnya langsung jatuh saat IPO pada 2025 masih segar. Namun, ini justru menunjukkan bahwa industri sedang matang, di mana modal tidak lagi membeli setiap cerita yang bagus, melainkan mulai memilih secara selektif terhadap kesehatan finansial, kerangka kerja kepatuhan, dan model bisnis yang berkelanjutan.