Autor del texto original:Ryan Yoon, Investigación del Tigre

Traducción del texto original: Saoirse, Noticias de Visión de Futuro

El 99 % de los proyectos de Web3 no generan ingresos en efectivo, sin embargo, muchas empresas siguen invirtiendo grandes sumas de dinero cada mes en marketing y eventos. En este artículo profundizaremos en las reglas de supervivencia de estos proyectos, así como en la verdad detrás de la "quema de dinero".

Puntos clave

- El 99 % de los proyectos de Web3 carecen de flujo de caja, y sus gastos dependen de tokens y fondos externos, y no de las ventas de sus productos.

- Una salida al mercado (emisión de tokens) prematura puede provocar un aumento súbito en los gastos de marketing, lo que a su vez debilita la competitividad del producto principal.

- La razonable relación precio-beneficio (P/E) de los proyectos del 1% superior demuestra que los demás proyectos carecen de apoyo de valor real.

- Los eventos tempranos de generación de tokens (TGE) permiten a los fundadores "salir y obtener beneficios" independientemente de que el proyecto tenga éxito o fracase, lo que genera ciclos de mercado distorsionados.

- En esencia, el "superviviente" del 99% del proyecto proviene fundamentalmente de una falla del sistema que se basa en las pérdidas de los inversores, no en las ganancias empresariales.

Condición previa para sobrevivir: contar con una capacidad de ingresos verificada.

"La base para sobrevivir es contar con una capacidad de ingresos verificada". Esta es actualmente la advertencia más fundamental en el ámbito de Web3. A medida que el mercado madura, los inversores ya no persiguen ciegamente visiones vagas. Si un proyecto no puede atraer usuarios reales ni generar ventas concretas, los poseedores de tokens tenderán rápidamente a vender y salir del mercado.

La cuestión clave es el "período de rotación de fondos", es decir, el tiempo durante el cual un proyecto puede mantener su operación sin obtener beneficios. Incluso sin ventas, los costos como los salarios y las tarifas del servidor deben pagarse mensualmente de forma fija, y un equipo sin ingresos apenas tiene canales legales para mantener los fondos necesarios para operar.

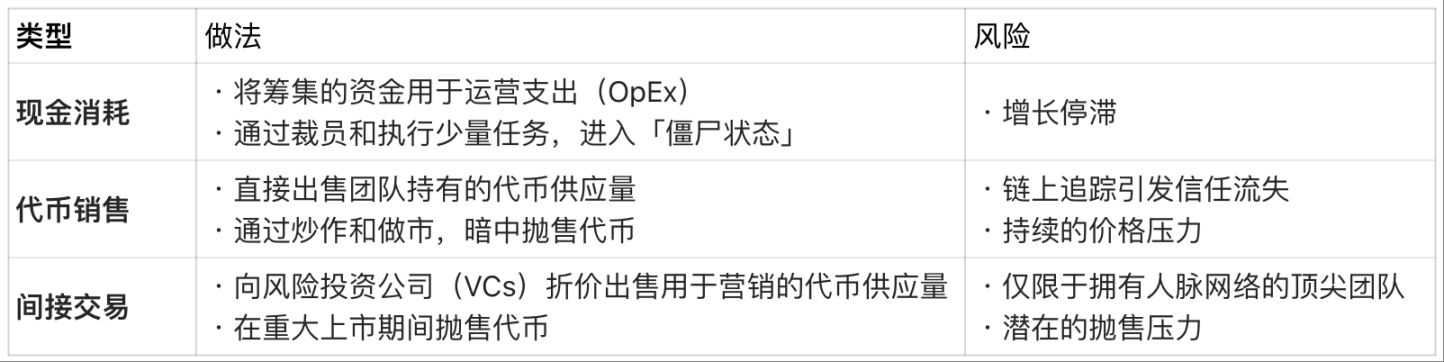

Costo del financiamiento en ausencia de ingresos:

Sin embargo, este modelo de "dependencia de tokens y fondos externos" es solo una solución temporal. Existe un límite claro tanto para los activos como para la oferta de tokens. Finalmente, los proyectos que agoten todas sus fuentes de financiación deberán dejar de operar o abandonar silenciosamente el mercado.

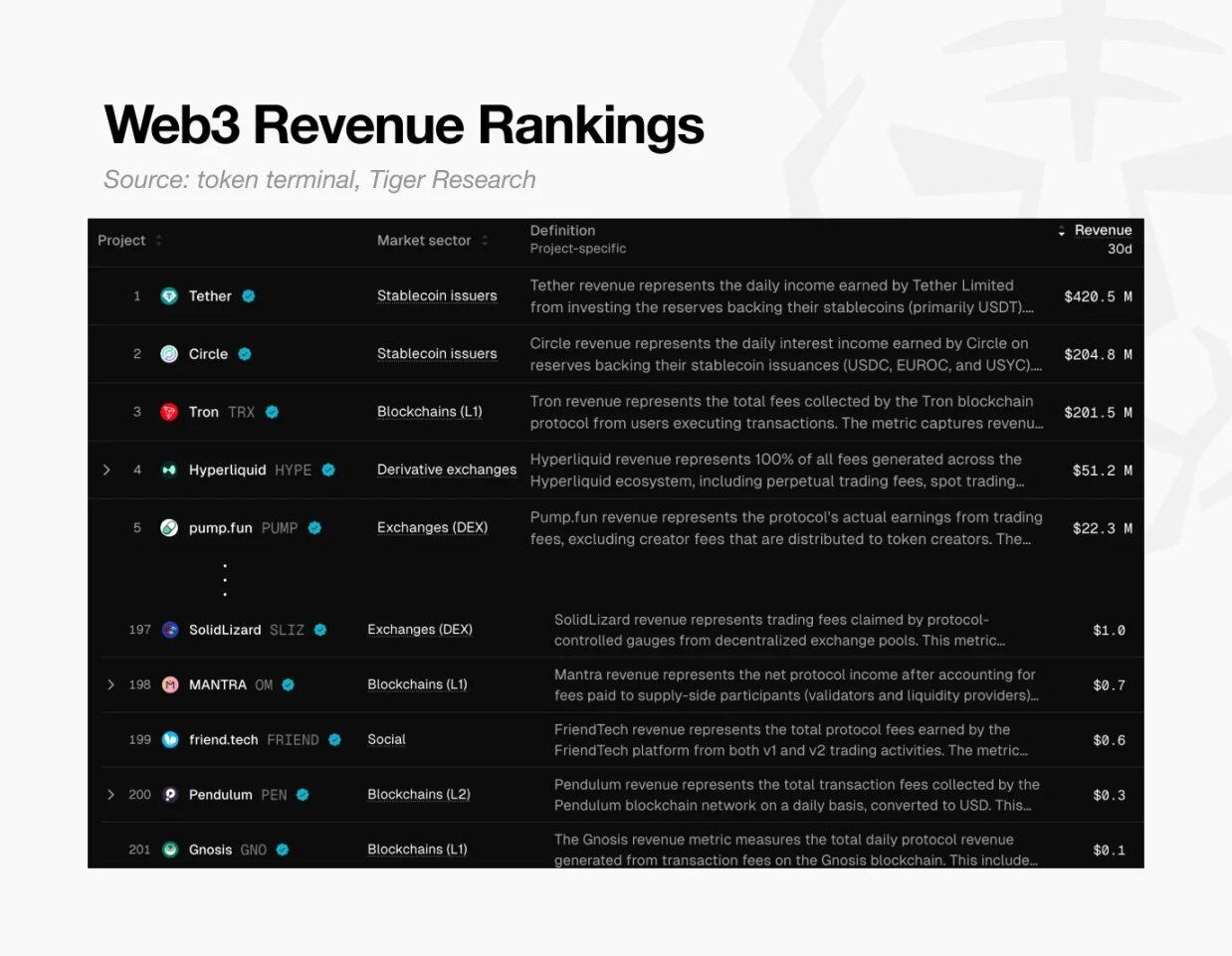

Tabla de clasificación de ingresos de Web3, fuente: Token Terminal y Tiger Research

Esta crisis es generalizada. Según los datos de Token Terminal, a nivel mundial, solo alrededor de 200 proyectos Web3 han logrado un ingreso de 0,10 dólares estadounidenses en los últimos 30 días.

Esto significa que el 99 % de los proyectos ni siquiera tienen la capacidad de pagar sus costos básicos. En resumen, casi todos los proyectos de monedas criptográficas no han validado la viabilidad de sus modelos de negocio y están decayendo progresivamente.

Atraco de alta valoración

Esta crisis estaba prácticamente decidida con anterioridad. La mayoría de los proyectos de Web3 completan su salida a bolsa (emisión de tokens) basándose únicamente en una "visión", sin haber desarrollado aún un producto real. Esto contrasta claramente con las empresas tradicionales, que antes de su oferta pública inicial (IPO) deben demostrar su potencial de crecimiento. En el ámbito de Web3, en cambio, los equipos suelen salir a bolsa (evento de generación de tokens, TGE) y luego intentan justificar su elevada valoración.

Sin embargo, los poseedores de tokens no esperarán indefinidamente. Con la constante aparición de nuevos proyectos cada día, si un proyecto no cumple las expectativas, los poseedores venderán rápidamente sus tokens y abandonarán el proyecto. Esto ejercerá presión sobre el precio del token y, en consecuencia, pondrá en peligro la supervivencia del proyecto. Por esta razón, la mayoría de los proyectos invierten más capital en especulación a corto plazo en lugar de en el desarrollo de productos a largo plazo. Es evidente que, si el producto en sí mismo carece de competitividad, incluso las campañas de marketing más intensas terminarán siendo ineficaces.

En este momento, el proyecto se encontró en una "trampa de dilema":

En este momento, el proyecto se encontró en una "trampa de dilema":

- Si se se centra únicamente en el desarrollo del producto: se requerirá una gran cantidad de tiempo, y durante ese periodo, la atención del mercado irá disminuyendo gradualmente, y el ciclo de rotación de fondos se irá acortando continuamente;

- Si se se centra únicamente en especulaciones a corto plazo, el proyecto se volverá hueco y carecerá de un respaldo de valor real.

Ambos caminos terminarán conduciendo al fracaso: el proyecto no podrá justificar su alta valoración inicial y finalmente se derrumbará.

A través del 1 % superior, comprender la verdad del 99 % de los proyectos.

Sin embargo, el 1 % de los proyectos líderes aún demuestran la viabilidad del modelo Web3 gracias a sus altos ingresos.

Podemos juzgar el valor de proyectos rentables importantes, como Hyperliquid y Pump.fun, mediante su relación precio-beneficio (PER). El PER se calcula como «capitalización de mercado dividida por ingresos anuales», y este indicador refleja si la valoración del proyecto es razonable en comparación con sus ingresos reales.

Comparación de múltiplos de PER: Proyectos principales de Web3 (2025):

Nota: Las ventas de Hyperliquid se basan en una estimación anualizada del rendimiento desde junio de 2025.

Según los datos, las tasas de PER (relación precio-beneficio) de los proyectos rentables oscilan entre 1 y 17 veces. En comparación con la tasa promedio de PER de aproximadamente 31 veces del índice S&P 500, estos proyectos destacados de Web3 están ya sea "subvalorados en relación con sus ventas" o tienen "una situación de flujo de efectivo muy favorable".

El hecho de que los proyectos líderes con beneficios reales puedan mantener una relación precio-beneficio razonable, por el contrario, hace que las valoraciones del 99% restante de los proyectos parezcan insostenibles —— esto demuestra directamente que la mayoría de los proyectos con altas valoraciones en el mercado carecen de una base de valor real.

¿Puede romperse este ciclo distorsionado?

¿Por qué proyectos sin ventas pueden mantener valoraciones de miles de millones de dólares? Para muchos fundadores, la calidad del producto es un factor secundario: la estructura distorsionada de Web3 hace que "salir y obtener ganancias rápidamente" sea mucho más fácil que "construir una empresa real".

El caso de Ryan y Jay ilustra precisamente este punto: ambos iniciaron proyectos de videojuegos de nivel AAA, pero al final los resultados fueron completamente diferentes.

Diferencias entre fundadores: Web3 frente al modelo tradicional

Ryan: Elegir TGE, abandonar el desarrollo en profundidad

Él eligió una trayectoria centrada en la "rentabilidad": antes del lanzamiento del juego, obtuvo fondos iniciales vendiendo NFT; posteriormente, cuando el producto aún estaba en una etapa temprana y tosca de desarrollo, celebró un evento de generación de tokens (TGE) basándose únicamente en una ambiciosa hoja de ruta, y logró su cotización en una exchange mediano.

Después de la salida a bolsa, mantuvo el precio del token mediante especulación, ganando tiempo para sí mismo. Aunque el lanzamiento del juego finalmente se retrasó, la calidad del producto era extremadamente mala, lo que llevó a los poseedores a vender sus activos y salir del mercado. Finalmente, Ryan dimitió alegando "asumir la responsabilidad", pero él fue en realidad el verdadero ganador de este juego.

Superficialmente, aparentaba estar concentrado en su trabajo, pero en realidad percibía un salario elevado y, al mismo tiempo, obtenía enormes beneficios vendiendo tokens ya desbloqueados. Ya fuera que el proyecto tuviera éxito o fracasara, logró acumular riqueza rápidamente y abandonó el mercado.

En contraste, Jay: sigue la trayectoria tradicional y se centra en el producto en sí mismo.

Él priorizó la calidad del producto en lugar de la especulación a corto plazo. Sin embargo, el desarrollo de un juego de nivel AAA requiere varios años, y durante ese periodo, sus fondos fueron disminuyendo hasta que cayó en una "crisis de liquidez".

En el modelo tradicional, los fundadores deben esperar a que el producto salga al mercado y se venda antes de obtener beneficios significativos. Aunque Jay logró reunir fondos mediante varias rondas de financiación, al final tuvo que cerrar la empresa debido a la falta de fondos, antes de que el juego estuviera terminado. A diferencia de Ryan, Jay no solo no obtuvo ningún beneficio, sino que también contrajo una gran deuda y dejó un historial de fracaso.

¿Quién es el verdadero ganador?

En ambos casos no surgieron productos exitosos, pero el ganador es evidente: Ryan acumuló riqueza aprovechando el distorsionado sistema de valoración de Web3, mientras que Jay perdió todo en su intento de crear un buen producto.

Esta es la cruda realidad del mercado Web3 actual: es mucho más fácil aprovechar una valoración excesiva para salirse antes, que construir un modelo de negocio sostenible; y al final, el costo de este "fracaso" lo asumen completamente los inversores.

Vamos al problema original: «¿Cómo sobreviven el 99 % de los proyectos de Web3 que no generan beneficios?»

Esta cruda realidad es la respuesta más sincera a este problema.