ডিফি প্রতিষ্ঠানগত পর্যায়ে প্রবেশ করেছে, বড় বড় বিনিয়োগকারীরা ক্রমাগত ক্রিপ্টো ইটিএফ এবং ডিজিটাল সম্পদের অর্থসংস্থানে পানি চেষ্টা করছে। এই পরিবর্তন অন-চেইন অর্থনীতির পরিপক্কতা নির্দেশ করে, প্রতিষ্ঠানগত সম্পদের নতুন যন্ত্র এবং ডিজিটাল প্রতিদ্বন্দ্বী আনছে। তবে প্রবাহ বৃদ্ধির সাথে সাথে ঝুঁকি ব্যবস্থাপনা এবং মৌলিক অবকাঠামোর সহনশীলতা নিয়ে প্রশ্নগুলি বৃদ্ধি পাচ্ছে। প্রতিষ্ঠানগুলি নিশ্চিত ভাবে অংশগ্রহণ করতে হলে, পরিবেশটি তাদের সুরক্ষা বৃদ্ধি করতে, ঝুঁকি প্রকাশের মান স্থাপন করতে এবং তাপস অবস্থার মধ্যে তরলতা অ্যাক্সেস পূর্বাভাসযোগ্য রাখতে হবে। সাধারণ বক্ররেখা স্পষ্ট: ফলন অনুসন্ধানের বাইরে চল

প্রধান পয়েন্ট

- ক্রিপ্টোতে সংস্থাগত অংশগ্রহণ স্পট প্রতিক্রিয়া এবং নিয়ন্ত্রিত পণ্য এবং ডিজিটাল সম্পদ তহবিলের বাইরে বিস্তৃত হচ্ছে, অন-চেইন তরলতা এবং শাসন-গ্রেড অবকাঠাম

- তিনটি প্রাথমিক ঝুঁকি এলাকা উল্লেখ করা হয়েছে: DeFi-এর যোগ্যতা দ্বারা চালিত প্রোটোকল ঝুঁকি, লিভারেজ স্টেকিং এবং লুপিং রুচি থেকে প্রতিফলন ঝুঁকি, এবং তরলতা সময়রেখা এবং সমাধানকর্তা প্রর

- পরবর্তী দফায় DeFi-এর জন্য বিশ্বাস হল সীমিত সম্পদ, যেখানে মানক নিরাপত্তা ব্যবস্থা এবং অন্তর্নির্ভরযোগ্য ঝুঁকি প্রতিবেদনকে সত্যিকার সংস্থাগত সুপারসাইকেলের �

- স্থায়ী মুদ্রা এবং টোকেনাইজ করা বাস্তব-বিশ্বের সম্পত্তি চেইনের মৌলিক ব্যাপারগুলি পুনরায় গঠন করছে, প ইথেরিয়ামএকটি বসতি স্তর হিসাবে প্রতিষ্ঠা

- শিল্প সংকেতগুলি ট্রেডফিতে পাওয়া ধরনের সাধারণ ঝুঁকি ব্যবস্থাপনা ফ্রেমওয়ার্কের প্রয়োজনীয়তা নির্দেশ করে, যার মধ্যে ক্লিয়ারিংহাউসের মতো গঠন এ

মনোভাব: নিরপে

বাজার পরিপ্রেক্� নিয়ন্ত্রিত ETF এবং চেইন-অন ট্রেজারিগুলির উত্থান হল আরও তরল, স্পষ্ট এবং পর্যবেক্ষণযোগ্য ক্রিপ্টো বাজারের দিকে একটি বৃহত প্রচেষ্টার মধ্যে অবস্থিত। প্রতিষ্ঠানগত প্রবাহ বৃদ্ধি পাচ্ছে, তরলতা অবস্থা এবং ঝুঁকি শাসন ক্রমবর্ধমানভাবে কোন ডিফি মৌলিক বস্তু স্কেল কর

এর গুরুত্ব ক�

নিয়ন্ত্রিত সংস্থাগত পণ্যের বর্তমান উত্থান শুধুমাত্র চেইনের TVL বাড়ানোর চেয়ে বেশি করেনি; এটি "কতটা রিটার্ন উৎপন্ন করা যেতে পারে" থেকে "ব্যাপক পরিমাণে ঝুঁকি কীভাবে মাপা, প্রকাশ করা এবং পরিচালনা করা যেতে পারে" তে আলোচনা সরিয়ে দিয়েছে। প্যারাডাইমের প্রতিশ্রুতি দেওয়া দৃষ্টিভঙ্গি বলছে যে ঝুঁকি পরিচালনা কমপ্লায়েন্স চেকবক্সের চেয়ে পরিচালনা স্তম্ভ হিসাবে বিবেচিত হওয়া উচিত, যা ডিফি বড় এবং স্থায়ী মূলধনের প্রভাব আকর্ষণ করার চেষ্টা করার সময় প্রারূপিত মানদণ্ডের প্রয়োজনীয়তা জোর দিচ্ছে। তাত্কালিক প্রভাব হল দ্রুত পরীক্ষা-নিরীক্ষার পরিবর্তে কঠোর শাসনের দিকে গুরুত্বের স্থানান্ত

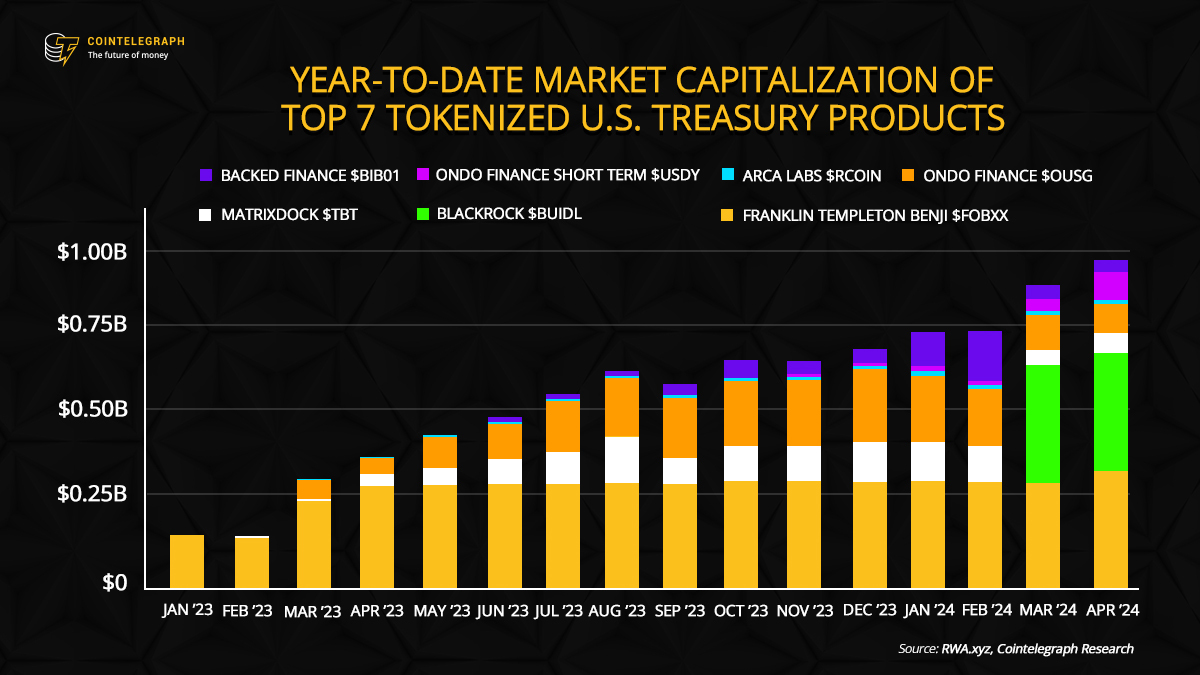

এই ফ্রেমের মধ্যে, শিল্পটি তিনটি স্তম্ভের চারদিকে প্রায় সম্পূর্ণ সমন্বয় ঘটার প্রক্রিয়া শুরু করেছে: স্থিতিশীল মুদ্রাগুলি পরিশোধ এবং নিষ্পত্তির হিসাবে পরিপক্কতা, বাস্তব-বিশ্ব সম্পত্তি (RWAs) এর টোকেনাইজেশন, এবং সরকারি সুরক্ষা সহ প্রতিষ্ঠানগত যন্ত্রগুলির টোকেনাইজেশন। স্থিতিশীল মুদ্রাগুলির স্থিতিশীলতা এবং স্কেল বিস্তার বহু-শৃঙ্খলা তরলতা এবং আন্তর্জাতিক নিষ্পত্তির সমর্থনে সম্পূর্ণ গুরুত্বপূর্ণ হয়ে উঠেছে, যখন আরডব্লিউএস প্রায় সম্পূর্ণ প্রতিষ্ঠানগত সম্পত্তি শ্রেণিগুলির শৃঙ্খলার মধ্যে পুনরাবৃত্তি করতে সক্ষম। একই সময়ে, বড় প্রতিষ্ঠানগুলি শৃঙ্খলার সমতুল্যগুলির মাধ্যমে টোকেনাইজড ট্রেজ ইথেরিয়াম এবং সম্পর্কিত নেটওয়ার্ক। প্রকৃতপক্ষে ফলাফল হল আরও সংযুক্ত, চেইনে স্থাপিত একটি অর্থনৈতিক ব্যবস্থা যা নিয়ন্ত্রিত বাজারে পরিচিত ঝ

প্রতিষ্ঠানগত ETF এর এলাকায়, আগ্রহটি পরিসরে পরিলক্ষিত হয়েছে। নিয়ন্ত্রিত বিটকয এবং ইথেরিয়াম বিনিময়-ট্রেড পণ্যগুলি প্রবাহ তৈরি করেছে যার কিছু পর্যবেক্ষক বর্ণনা করেছেন যে এটি ব্রড গ্রহণের একটি সূচক। বিশেষ করে, গত দুই বছরের মধ্যে দুটি সফলতম ETF লঞ্চ -ব্ল্যাকরক’s iShares বিটকয এটিএফ (ক্রিপ্টো: BTC) এবং ইথেরিয়াম ইটিএফ (CRYPTO: ইথ)—সম্পত্তি পরিচালকদের মধ্যে ডিজিটাল সম্পত্তি ব্যবহারের জন্য বৃদ্ধি পাওয়া ইচ্ছা দেখায়। ETH-সম্পর্কিত পণ্যগুলির চারপাশে গতি বিশেষভাবে প্রকট হয়েছে, ইথেরিয়াম যানগুলিতে নেট প্রবেশের মাধ্যমে একটি সংকুচিত, উচ্চ-বিশ্বাসযোগ্য স্থানে গতি বাড়ছে। এই গতিশীলতা একটি বৃহত্তর বোঝাপড়ায় পরিণত হয়: সার্বিক মূল্য নির্ধারণ এবং সেটেলমেন্ট রেলগুলি প্রতিষ্ঠানগত মানের ঝুঁকি নিয়ন্ত্রণ এবং প

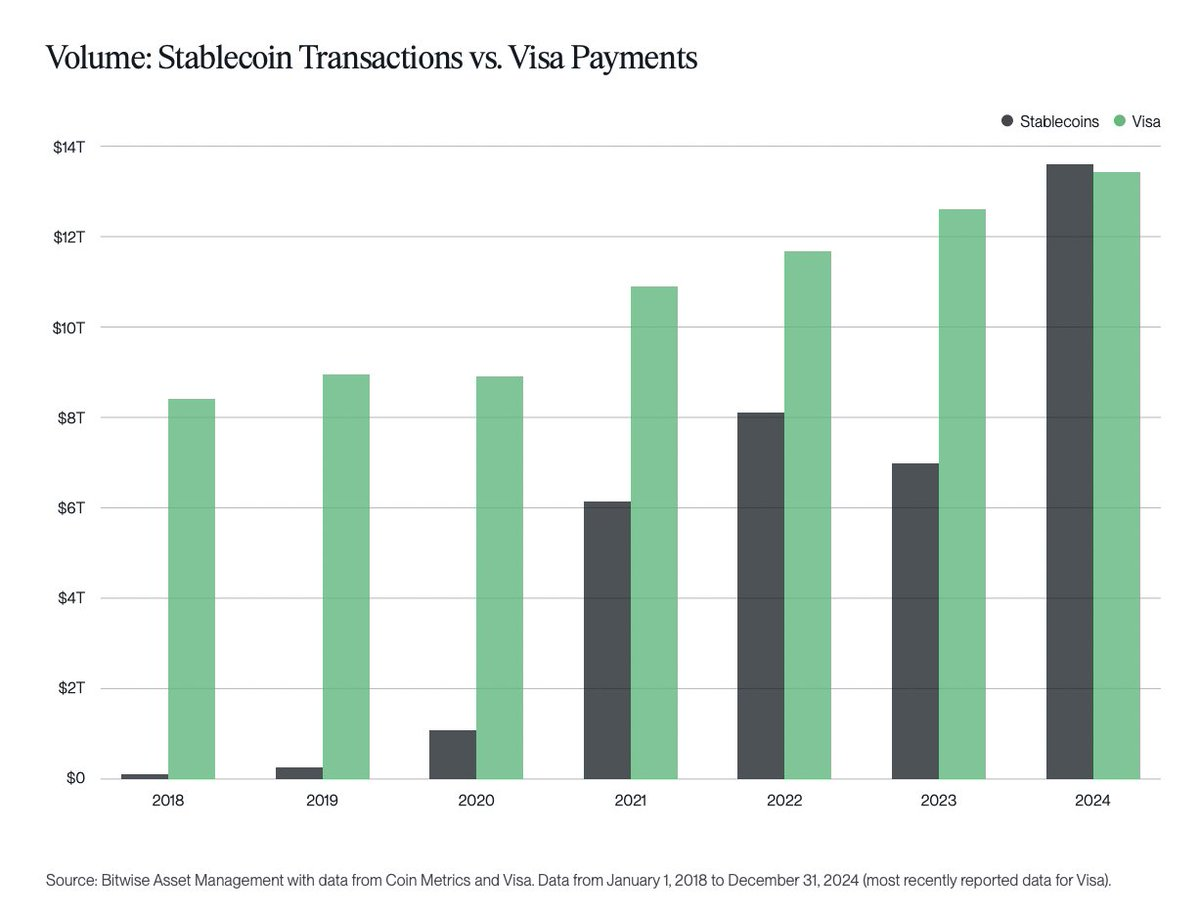

এটিএফগুলির পরেও, চেইনের উপর টুলিংয়ের গল্পটি প্রাসঙ্গিকতা বাড়িয়েছে। নিয়ন্ত্রণমূলক স্পষ্টতা বাড়ার সাথে সাথে স্থায়ী মুদ্রা ক্রিপ্টো এর পণ্য-বাজারের মিল হয়ে উঠেছে, যার ফলে তারা বেশি নির্ভরযোগ্যভাবে সেটেলমেন্ট রেল এবং তরলতা বাফার হিসাবে কাজ করতে পারে। প্রোটোকলগুলির মধ্যে তাদের টিভিএল একটি চমকপ্রদ মাইলফলকের দিকে এগিয়ে যাচ্ছে- প্রায় 300 বিলিয়ন ডলার- যখন তারা ভিসাএই তরলতা ক্ষমতা, টোকেনাইজড আরডাব্লিউএ সহ সংযুক্ত হলে, একটি আরও স্কেলযোগ্য, চেইনে সেটেলমেন্ট স্তর আনে যেটি গতি বা ঝুঁকি নিয়ন্ত্রণের সাথে অসামঞ্জস্য ছাড়াই বড় প্রতিষ্ঠানগুলির চাহিদা শোষণ করতে পারে। এই যন্ত্রপাতির বিবর্তন বড় পরিমাণে অংশগ্রহণের জন্য একটি বিশ্বাসযোগ্য পথ নির্দেশ করে, বিশেষ করে যখন শাস

টোকেনাইজেশন প্রতিষ্ঠানগত কৌশলের একটি কেন্দ্রীয় বিষ রবিনহুড উদাহরণ হিসাবে, ইউরোপ তার শেয়ার বাজারের পরিবেশে উন্নত টোকেনাইজেশন প্রকল্প বিস্তার করেছে, যখন ব্ল্যাকরক এটি তার BUIDL প্রকল্পের মাধ্যমে টোকেনাইজড সরকারি সুরক্ষা সম্পদ অর্জন করেছে। বাস্তব জগতের সম্পদগুলি বিনিয়োগযোগ্য ডিজিটাল টোকেনে রূপান্তরের প্রবণতা বাজারগুলির মধ্যে তরলতা, প্রবেশের সুবিধা এবং দক্ষতা বাড়ানোর প্রচেষ্টার সাথে মিলে যায়। টোকেনাইজেশন বৃদ্ধি পেলে স্বচ্ছতা, স্থানাপন এবং শাসনের প্রশ্নগুলি সামনে আসবে; এগিয়ে যাওয়ার পথটি প্ল্যাটফর্মগুলির মধ্যে দৃ

এর সবকিছু একটি কেন্দ্রীয় ধারণাকে আরও বেশি প্রতিষ্ঠিত করেছে: স্থায়ী মুদ্রা এবং RWAs উভয়েই DeFi-এর গল্পকে ইথেরিয়ামকে একটি সেটেলমেন্ট এবং আন্তঃযোগ্যতা স্তর হিসাবে পুনর্গঠন করছে। চেইন-অন অর্থনীতি প্রতিষ্ঠিত অর্থনীতির উপর নির্ভরশীল একই গঠন ব্লকগুলির সাথে আরও বেশি সংযুক্ত হচ্ছে- স্পষ্ট ঝুঁকি সীমাবদ্ধতা, যাচাইকৃত প্রকাশনা এবং শক্তিশালী সেটেলমেন্ট রেল- অবশ্যই DeFi কে সংজ্ঞায়িত করে থাকা অনুমতি ছাড়া সৃজনশীলতা বজায় রাখা। পরিণামী প্রভাব হল একটি চেইন-অন অর্থনৈতিক ব্যবস্থা প্রতিষ্ঠার দিকে এগিয়ে যাওয়া, যা প

প্রাসঙ্গিক একটি মূল্যায়নে, প্যারাডাইম যুক্তি দিয়েছে যে ঝুঁকি ব্যবস্থাপনা কেবল একটি খরচ নয়, বরং এটি ডিফি-এর পরিচালন কাঠামোর মধ্যে প্রতিষ্ঠিত হওয়া উচিত এমন একটি মূল ক্ষমতা। যদি প্রতিষ্ঠানগুলি স্কেল করতে চায়, তাহলে ডিফি-এর জন্য প্রতিষ্ঠানগুলি প্রত্যয়ন কেন্দ্র এবং মূল্যায়ন সংস্থাগুলির তুলনামূলক প্রতিষ্ঠানগুলি প্রয়োজন হবে- ঝুঁকি মূল্যায়ন এবং প্রতিবেদনের জন্য খোলা, পর্যায়ে পরীক্ষিত এবং অন্তর্নির্মিত ফ্রেমওয়ার্ক। উন্নয়নটি পরীক্ষামূলক কাজ ত্যাগ করার প্রয়োজন হবে না; বরং, এটি ঝুঁকির প্রতি �

মতামত: রবার্ট শ্মিট, কর্কের প্রতিষ্ঠাতা এবং সহ-সিইসি।

যেহেতু গতি বাড়ছে, বাজার পারদর্শী ঝুঁকি ব্যবস্থাপনা, যাচাইযোগ্য তরলতা এবং স্থায়ী অবকাঠামো প্রদর্শনকারী প্রকল্পগুলিকে ক্রমবর্ধমানভাবে পুরস্কৃত করবে। আগামী বছরটি সম্ভবত স্থিতিশীল মুদ্রার চারপাশে আরও নিয়ন্ত্রণমূলক স্পষ্টতা, অতিরিক্ত টোকেনাইজেশন চুক্তি এবং প্রতিষ্ঠানগত মানদণ্ড মেটানোর জন্য ডিজাইন করা নতুন অন-চেইন পণ্যগুলি নিয়ে আসবে। যদি এটি ঘটে, ডিফি সুপারসাইকেলটি মূলধন আগত না হয়ে পরবর্তী বাজার শকের প্রতিরোধ করার ঝুঁকি পরিচালনার গভীরতা দ্বারা সংজ্ঞায়িত হবে। এই অর্থে, লাভের পিছনে ছোটানো থেকে স্থায়ী, অন-চেইন অর্থনৈতিক ব্যবস্থা গড়ে তোলার দিকে ফোকাস স্থানান্তরিত হবে যা প্রতিষ্ঠানগত বাজারের �

পরবর্তী কী দেখবেন

- প্রস্তাবিত শিল্প মান যা চেইন সম্পর্কীয় ঝুঁকি প্রকাশ এবং প্র

- প্রধান অঞ্চলগুলিতে স্থায়ী মুদ্রা এবং টোকেনাইজড আরডব্লিউএ প্রভাবিত ক

- নতুন ETF ফাইলিং বা প্রতিষ্ঠানগত আগ্রহ বদলাবার সাথে সাথে BTC এবং ETH ETF-এ বড় পরিমাণে অর্থ আসা।

- প্রধান সংরক্ষক বা সম্পত্তি পরিচালকদের প্রসারিত টোকেনাইজেশন প্রকল্প, যার মধ্যে সরকারি সুরক্ষা এবং ব্লু-চিপ সমত�

- প্রধান DeFi প্ল্যাটফর্মগুলিতে প্রত্যাহার সময়সূচী এবং ঝুঁকি প্যারামিটারগুলির উপর প্রভাব ফেলে গভর্নেন

উৎস এবং যাচাইক

- প্যারাডাইমের রিপোর্ট ট্রেডফিতে, ডিফিতে এবং বিস্তার্য অর্থনীতিতে ঝুঁকি ব্যবস্থাপনা।

- ব্ল্যাকরক দ্বারা বিটকয়েন এবং ইথেরিয়ামের জন্য নিয়ন্ত্রিত ETF লঞ্চ, যাতে পারফ

- ইথেরিয়াম ডিজিটাল সম্পত্তি ট্রেজারি (ETH) এবং DAT-এর আশেপাশে বাজার গতিশীলতা, যেমন বিটমাইন ডুবন।

- স্থিতিশীল মুদ্রা বাজার মূলধন, আটকে থাকা মূল্য এবং নিয়ন্ত্রণমূলক স্পষ্টতা মাইলফলক (EY রাজস্ব ব্যবহার এবং DLT সম্পর্কে অন

- রবিনহুড ইউরোপের টোকেনাইজেশন প্রকল্প এবং ব্ল্যাকরকের মার্কিন সরকারি সুরক্ষা সম্পত্তির টোকেনাইজেশন (BUIDL)।

এই নিবন্ধটি আদিম প্রকাশিত হয়েছিল ডিফি-তে বিশ্বাস সঠিক ঝুঁকি ব্যবস্থাপনা থেক তারিখে ক্রিপ্টো ভেঙে � - আপনার ট্রাস্টেড সোর্স ক্রিপ্টো খবর, বিটকয়েন খবর, এবং ব্লকচেইন আপডেটে