На 15 грудня Bitcoin впав з $90,000 до $85,616, що становить зниження більше ніж на 5% за один день.

Того дня не було жодних серйозних скандалів чи негативних подій, а дані з блокчейну не показували незвичайного тиску продажів. Дивлячись лише на новини про криптовалюту, важко знайти правдоподібну причину.

Однак того ж дня золото коштувало $4,323 за унцію, лише на $1 менше, ніж днем раніше.

Одне впало на 5%, інше майже не змінилося.

Якщо Bitcoin дійсно є "цифровим золотом", інструментом для захисту від інфляції та знецінення фіатної валюти, то його поведінка в умовах ризикових подій має нагадувати поведінку золота. Але цього разу його рух явно нагадував рух акцій високобета-технологічних компаній на Nasdaq.

Що спричинило це падіння? Відповідь може критися в Токіо.

Ефект Метелика в Токіо

19 грудня Банк Японії проведе засідання з питання облікової ставки. Ринок очікує підвищення ставки на 25 базисних пунктів, збільшивши політичну ставку з 0.5% до 0.75%.

0.75% може здатися незначним, але це є найвищою процентною ставкою в Японії за майже 30 років. На ринках прогнозування, таких як Polymarket, трейдери оцінюють 98% імовірність цього підвищення ставки.

Чому рішення центрального банку з Токіо спричинило падіння Bitcoin на 5% протягом 48 годин?

Це пов’язано з так званими "кері-трейдами з єною".

Логіка проста:

Протягом тривалого часу процентні ставки в Японії залишалися близькими до нуля або навіть від’ємними, що робило позики в єні практично безкоштовними. Глобальні хедж-фонди, керуючі активами та торгові відділи позичили величезні суми єни, конвертували її в долари, а потім використовували для купівлі активів з вищою дохідністю — казначейських облігацій США, американських акцій, криптовалют тощо.

Поки прибутки від цих активів перевищують вартість позик у єні, різниця у відсотках є прибутком.

Ця стратегія існує десятиліттями, і її масштаби занадто великі, щоб бути точно виміряними. Консервативні оцінки ставлять її в межах кількох сотень мільярдів доларів, а якщо врахувати похідні інструменти, дехто з аналітиків вважає, що вона може досягати трильйонів.

Тим часом Японія має ще один унікальний статус:

Вона є найбільшим іноземним власником облігацій казначейства США, утримуючи $1,18 трильйона державного боргу США.

Це означає, що зміни потоків капіталу Японії безпосередньо впливають на найважливіший ринок облігацій у світі, а отже, і на ціноутворення всіх ризикових активів.

Зараз, коли Банк Японії вирішив підвищити процентні ставки, основна логіка цієї гри порушується.

По-перше, вартість запозичення єн зростає, що скорочує можливості для арбітражу; ще більш проблематичним є те, що очікування підвищення процентної ставки спричинить зміцнення єни, а ці установи спочатку позичали єни, щоб обміняти їх на долари для інвестицій;

Тепер, щоб погасити борг, вони повинні продати свої доларові активи та обміняти їх назад на єни. Чим більше зміцнюється єна, тим більше активів їм доведеться продати.

Цей "вимушений продаж" не розрізняє часу чи типу активу. Будь-що, що має найкращу ліквідність і найпростіше конвертується в готівку, буде продано першим.

Тому зрозуміло, чому біткоїн, із його 24-годинною торгівлею без обмеження цін та відносно меншою глибиною ринку у порівнянні з акціями, часто продається першим.

Озираючись на хронологію підвищення процентних ставок Банком Японії за останні кілька років, ці припущення певною мірою підтверджуються даними:

Найостанніше підвищення відбулося 31 липня 2024 року. Після оголошення Банком Японії про підвищення ставки до 0,25%, єна зміцнилася проти долара з 160 до нижче 140. У свою чергу, BTC впав з $65,000 до $50,000 протягом тижня, що становило приблизно 23% зниження, знищивши $60 мільярдів ринкової капіталізації всього крипторинку.

За статистикою декількох аналітиків блокчейну, після трьох останніх підвищень ставок Банком Японії, BTC переживав відкат на понад 20%.

Хоча конкретні початкові та кінцеві точки, а також часові рамки цих показників змінюються, напрямок є дуже послідовним:

Кожного разу, коли Японія посилює монетарну політику, BTC зазнає найбільших втрат.

Відповідно, автор вважає, що те, що сталося 15 грудня, фактично було ринковим «превентивним ударом». Фонди вже почали виводити кошти до того, як рішення було оголошено 19 числа.

Того дня американські BTC ETF зазнали чистий відтік у розмірі $357 мільйонів, що стало найбільшим одноденним відтоком за майже два тижні; понад $600 мільйонів у позиціях з використанням кредитного плеча на крипторинку були ліквідовані протягом 24 годин.

Це, ймовірно, не просто паніка роздрібних інвесторів, а ланцюгова реакція ліквідації арбітражної торгівлі.

Чи залишився Біткоїн цифровим золотом?

Механізм торгівлі з використанням ієни був пояснений вище, але одне питання залишається без відповіді:

Чому BTC завжди продається першим?

Загальне пояснення полягає у тому, що BTC має «добру ліквідність і торгується 24 години на добу», що є правдою, але недостатнім.

Справжня причина полягає в тому, що BTC був переоцінений за останні два роки: він більше не є «альтернативним активом», незалежним від традиційних фінансів, а був інтегрований у ризикову експозицію Волл-стріт.

У січні минулого року SEC США схвалила спотові Bitcoin ETF. Це була важлива віха, на яку криптоіндустрія чекала десятиліття; гіганти з управління активами, такі як BlackRock та Fidelity, нарешті змогли легально включити BTC до портфелів своїх клієнтів.

Кошти дійсно почали надходити. Але це призвело до зміни структури власників: власники BTC змінилися.

Раніше BTC купували криптоентузіасти, роздрібні інвестори та деякі агресивні сімейні офіси.

Тепер BTC купують пенсійні фонди, хедж-фонди та моделі розподілу активів. Ці установи також тримають американські акції, американські облігації та золото, управляючи своїми портфелями через «бюджетування ризиків».

Коли загальний портфель потребує зменшення ризику, вони не просто продають BTC чи лише акції; вони пропорційно зменшують свої активи.

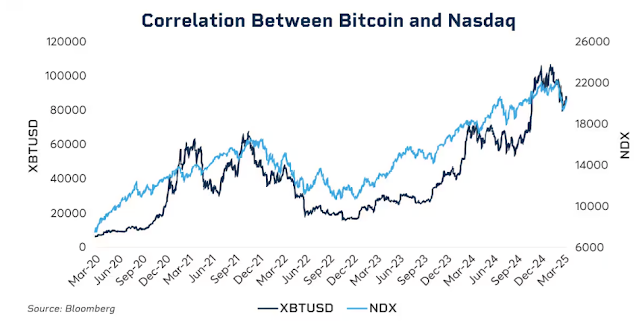

Дані підтверджують цю кореляцію.

На початку 2025 року 30-денна ковзна кореляція між BTC та індексом Nasdaq 100 досягла 0.80 — найвищого рівня з 2022 року. Для порівняння, до 2020 року ця кореляція трималася в діапазоні від -0.2 до 0.2, що практично не мало значення.

Більш важливо те, що ця кореляція значно зростає під час періодів ринкової напруги.

Березневе падіння фондового ринку у 2020 році через пандемію, агресивне підвищення процентних ставок ФРС у 2022 році та занепокоєння митами на початку 2025 року... Щоразу коли аверсія до ризику посилюється, кореляція між Біткоїном і акціями США стає ще сильнішою.

Коли інституції панікують, вони не розрізняють "криптоактиви" та "технологічні акції"; вони дивляться лише на один ярлик: ризикована експозиція.

Це викликає незручне запитання: чи все ще залишається актуальним наратив про цифрове золото?

Якщо поглянути на довший часовий період, золото зросло більш ніж на 60% з 2025 року — найкращий рік з 1979; Біткоїн, навпаки, відступив більш ніж на 30% від свого піку за той самий період.

Обидва активи, які розглядаються як захист від інфляції та знецінення фіатної валюти, йшли абсолютно протилежними кривими в однаковому макроекономічному середовищі.

Це не означає, що довгострокова цінність Біткоїну є проблемною; його п’ятирічна складна річна прибутковість все ще значно перевищує показники S&P 500 і Nasdaq.

Але на цьому етапі його логіка короткострокового ціноутворення змінилася: це високо волатильний актив з високим бета-коефіцієнтом ризику, а не інструмент захисту.

Розуміння цього є ключовим для розуміння того, чому підвищення процентної ставки Банком Японії на 25 базисних пунктів могло спричинити падіння BTC на тисячі доларів протягом 48 годин.

Це не тому, що японські інвестори продавали BTC, а тому що, коли глобальна ліквідність скорочується, інституції слідують тій самій логіці для зменшення всіх ризикованих експозицій, і BTC виявляється найбільш волатильним і легко ліквідованим ланцюгом у цьому процесі.

Що станеться 19 грудня?

На момент написання цього тексту залишилося ще два дні до засідання Банку Японії щодо процентної ставки.

Ринок вже заклав у ціну підвищення ставки. Доходність японських десятирічних державних облігацій зросла до 1,95% — найвищого показника за 18 років. Іншими словами, ринок облігацій уже врахував очікування щодо посилення.

Якщо підвищення ставки повністю враховане, чи буде все ще якийсь вплив 19 числа?

Історичний досвід підказує: так, але інтенсивність залежатиме від формулювань.

Вплив рішень центрального банку ніколи не обмежується лише самими цифрами, але й сигналами, які вони передають. І підвищення процентних ставок Банком Японії (BOJ), і відповідні рішення несуть різні наслідки. Якщо голова BOJ Казуо Уеда заявить на пресконференції, що «майбутні оцінки будуть обережними, базуючись на даних», ринок зітхне з полегшенням.

Однак, якщо він скаже: «Інфляційний тиск зберігається, і подальше посилення не можна виключати», це може стати початком нової хвилі розпродажів.

На даний момент рівень інфляції в Японії становить близько 3%, що перевищує цільовий показник BOJ у 2%. Занепокоєння ринку полягає не в самому підвищенні ставок, а в тому, чи входить Японія у стійкий цикл посилення.

Якщо відповідь позитивна, крах угод із використанням ієни як валюти для фінансування не буде разовою подією, а стане процесом, що триватиме кілька місяців.

Однак деякі аналітики вважають, що цього разу ситуація може бути іншою.

По-перше, спекулятивні фонди перейшли від коротких позицій до довгих позицій у ієні. Різке падіння у липні 2024 року частково було викликане несподіванкою для ринку, оскільки тоді велика кількість капіталу була спрямована на короткі позиції в ієні. Тепер напрямок позицій змінився, що обмежує можливість несподіваного зміцнення.

По-друге, прибутковість японських державних облігацій зростала більше ніж півроку, з 1,1% на початку року до майже 2% зараз. У певному сенсі ринок вже «підвищив процентні ставки самостійно», і Банк Японії просто підтверджує доконаний факт.

По-третє, Федеральна резервна система лише нещодавно знизила процентні ставки на 25 базисних пунктів, і загальний напрямок глобальної ліквідності спрямований на пом'якшення. Японія рухається у протилежному напрямку, але якщо ліквідність долара буде достатньою, це може частково компенсувати тиск на ієну.

Ці фактори не можуть гарантувати, що ціна BTC не впаде, але вони можуть означати, що цього разу падіння не буде таким різким, як попередні.

З огляду на динаміку цін після попередніх підвищень ставок BOJ, BTC зазвичай досягає дна протягом одного-двох тижнів після ухвалення рішення, а потім входить у період консолідації або відновлення. Якщо цей шаблон залишиться незмінним, кінець грудня — початок січня може стати періодом найбільшої волатильності, але також можливістю для покупки після перепродажу.

Прийнято та впливає

Зв’язуючи попередній текст, логічний ланцюг насправді досить чіткий:

Банк Японії підвищує ставку → Згортання "керрі-трейдів" з йєною → Скорочення глобальної ліквідності → Інституції зменшують позиції відповідно до ризикових бюджетів → BTC, як високобета-актив, опиняється в пріоритеті для продажу.

У цьому ланцюжку BTC не зробив нічого поганого.

Він просто опинився в позиції, яку не може контролювати, в кінці трансмісійного ланцюга глобальної макроекономічної ліквідності.

Це може бути важко прийняти, але це нова реальність в еру ETF.

До 2024 року коливання ціни BTC були в основному обумовлені криптовалютними факторами: циклами халвінгу, даними ончейн, активністю на біржах і регуляторними новинами. У той час його кореляція з акціями та облігаціями США була дуже низькою, що робило його, певною мірою, "окремим класом активів".

Після 2024 року на арену прийшла Волл-стріт.

BTC був включений у ту саму систему управління ризиками, що й акції та облігації. Його структура власників змінилася, і відповідно змінилася логіка ціноутворення.

Ринкова капіталізація BTC зросла з кількох сотень мільярдів доларів до 1,7 трильйона доларів. Але це також принесло побічний ефект: імунітет BTC до макроекономічних подій зник.

Одна заява Федеральної резервної системи або рішення Банку Японії може викликати його коливання більш ніж на 5% за кілька годин.

Якщо ви вірили у наратив "цифрового золота", вважаючи, що він може забезпечити притулок у буремні часи, то результати 2025 року були дещо розчаровуючими. Принаймні на даний момент ринок не оцінює його як актив-притулок.

Можливо, це лише тимчасова невідповідність. Можливо, інституціоналізація все ще перебуває на початковій стадії, і коли пропорції розподілів стабілізуються, BTC знову знайде свій ритм. Можливо, наступний цикл халвінгу знову доведе домінування криптовалютних факторів...

Але до тих пір, якщо ви тримаєте BTC, вам потрібно прийняти цю реальність:

Ви також піддаєтеся впливу глобальної ліквідності. Те, що відбувається в конференц-залі в Токіо, може визначити стан вашого рахунку наступного тижня більше, ніж будь-яка ончейн-метрика.

Це ціна інституціоналізації. А чи варта вона того — у кожного своя відповідь.