Автор: Джино Матос

Скомпільовано: Луффі, Foresight News

З січня 2024 року порівняння результатів криптовалют і акцій показує, що так званий новий "торгівельний альткойн" по суті є лише заміною торгівлі акціями.

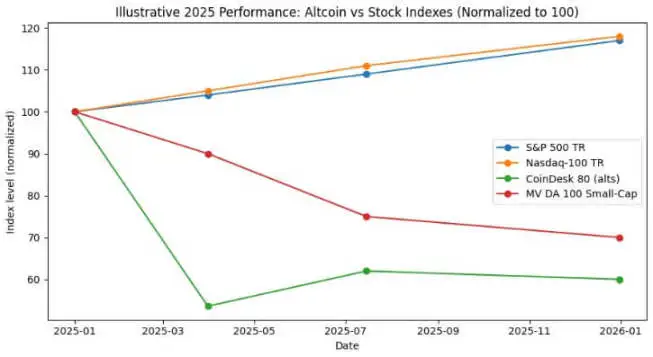

У 2024 році індекс S&P 500 показав дохідність близько 25%, а у 2025 році – 17,5%, що становить сукупне зростання приблизно на 47% за два роки. За цей же період індекс Nasdaq 100 зріс на 25,9% та 18,1% відповідно, із сукупним зростанням майже на 49%.

Індекс CoinDesk 80, який відстежує 80 активів за межами топ-20 криптовалют за ринковою капіталізацією, впав на 46,4% лише в першому кварталі 2025 року, а станом на середину липня знизився приблизно на 38% з початку року.

До кінця 2025 року індекс MarketVector Digital Assets 100 Small Cap впаде до найнижчого рівня з листопада 2020 року, що призведе до втрати понад 1 трильйона доларів у загальній ринковій капіталізації криптовалют.

Ця розбіжність у трендах аж ніяк не є статистичною помилкою. Загальний портфель альткойнів має не лише від’ємну дохідність, але й його волатильність порівнянна або навіть вища за волатильність акцій; на противагу цьому, індекс фондового ринку США досяг двозначного зростання з контрольованими просадками.

Для інвесторів у біткоїн ключове питання полягає в наступному: чи може алокація в токени малих капіталізацій насправді забезпечити дохідність, скориговану на ризик? Або ця алокація лише підтримує схожу кореляцію з акціями, водночас створюючи ризик негативного коефіцієнта Шарпа? (Примітка: коефіцієнт Шарпа є основним показником для вимірювання дохідності портфеля, скоригованої на ризик, розраховується як: річна дохідність портфеля - річна безризикова ставка / річна волатильність портфеля.)

Виберіть надійний індекс альткойнів

Для цілей аналізу CryptoSlate відстежував три індекси альткойнів.

Один із них – це індекс CoinDesk 80, запущений у січні 2025 року. Цей індекс охоплює 80 активів, доповнюючи індекс CoinDesk 20, і забезпечує диверсифікований інвестиційний портфель за межами Bitcoin, Ethereum та інших провідних токенів.

По-друге, існує індекс MarketVector Digital Assets 100 Small Cap, який обирає 50 токенів із найменшою ринковою капіталізацією з кошика 100 активів і може розглядатися як барометр для вимірювання "сміттєвих активів" ринку.

По-третє, існує індекс малих капіталізацій, запущений Kaiko. Це дослідницький продукт, а не торгівельний бенчмарк, який надає чітку кількісну перспективу продажу для аналізу груп активів із малою капіталізацією.

Ці три перспективи зображають ринковий ландшафт із різних вимірів: загального портфеля альткоїнів, токенів малих капіталізацій із високою бета-волатильністю та кількісних досліджень. Однак усі вони вказують на висновки з високою послідовністю.

На противагу цьому, базова продуктивність фондового ринку демонструє зовсім іншу картину.

У 2024 році основні індекси фондового ринку США зросли приблизно на 25%, а у 2025 році зростання також було двозначним, із відносно обмеженими відкатами протягом цього періоду. Найбільше річне зниження S&P 500 було лише в середньо-високих однозначних числах, тоді як Nasdaq 100 зберігав сильний висхідний тренд упродовж усього періоду.

Обидва основні фондові індекси досягли складного річного зростання без значного відкату прибутків.

Загальний індекс альткоїнів, однак, демонстрував зовсім іншу тенденцію. Звіт від CoinDesk Indexes показав, що індекс CoinDesk 80 впав на 46.4% лише у першому кварталі, тоді як індекс CoinDesk 20, який відстежує ширший ринок, впав на 23.2% за той самий період.

Станом на середину липня 2025 року індекс CoinDesk 80 впав на 38% з початку року, тоді як індекс CoinDesk 5, який відстежує Bitcoin, Ethereum та три інші основні криптовалюти, зріс на 12-13% за той самий період.

У інтерв'ю для ETF.com Ендрю Баєр із CoinDesk Indexes описав це явище як "абсолютно ідентичні кореляції, але радикально різні результати прибутків і збитків".

Кореляція між індексом CoinDesk 5 та індексом CoinDesk 80 сягає 0.9, що означає, що обидва рухаються в одному напрямку. Однак, перший досяг невеликого двозначного зростання, тоді як другий впав майже на 40%.

Як з'ясувалося, диверсифікаційні переваги володіння альткоїнами з малою капіталізацією є незначними, тоді як витрати на продуктивність надзвичайно високі.

Продуктивність активів з малою капіталізацією була ще гіршою. За даними Bloomberg, станом на листопад 2025 року індекс MarketVector Digital Assets 100 Small Cap впав до найнижчого рівня з листопада 2020 року.

За останні п'ять років індекс малої капіталізації дав приблизно -8%, тоді як відповідний індекс великої капіталізації зріс приблизно на 380%. Інституційні фонди явно віддають перевагу активам з великою капіталізацією та уникають ризиків хвоста.

Оцінюючи продуктивність альткоїнів у 2024 році, індекс Kaiko Small Cap впав більш ніж на 30% за рік, а токени середньої капіталізації також зазнали труднощів у спробах наздогнати зростання Bitcoin.

Переможці ринку зосереджені на кількох провідних криптовалютах, таких як SOL та Ripple. Хоча в 2024 році загальний обсяг торгів альткоїнами відновився до високого рівня 2021 року, 64% обсягу торгів було зосереджено в топ-10 альткоїнів.

Ліквідність на ринку криптовалют не зникла; вона перемістилася до активів з вищою вартістю.

Шарп-співвідношення та просідання

При порівнянні ризик-скоригованих доходів різниця стає ще більшою. Індекс CoinDesk 80 та різні індекси альткоїнів з малою капіталізацією не лише мають доходи в глибоко негативній зоні, але їхня волатильність є порівнянною або навіть вищою за волатильність акцій.

Індекс CoinDesk 80 впав на 46.4% за один квартал; індекс малої капіталізації MarketVector впав до найнижчого рівня з часів пандемії у листопаді після чергового падіння.

Загальний індекс альткоїнів пережив кілька експоненційних скорочень: індекс Kaiko Small Cap впав більш ніж на 30% у 2024 році, індекс CoinDesk 80 впав на 46% у першому кварталі 2025 року, а індекс малої капіталізації повернувся до свого мінімуму 2020 року наприкінці 2025 року.

На відміну від цього, індекси S&P 500 та Nasdaq 100 досягли сукупної дохідності у 25% та 17% відповідно за два роки, із максимальними просадками лише у межах середніх однозначних чисел. Хоча фондовий ринок США зазнавав волатильності, вона залишалася здебільшого контрольованою; тоді як індекс криптовалют, навпаки, демонстрував надзвичайно руйнівну волатильність.

Навіть якщо сприймати високу волатильність альткоїнів як структурну характеристику, їхній дохід на одиницю ризику у 2024-2025 роках все одно значно нижчий, ніж у випадку індексу фондового ринку США.

Між 2024 і 2025 роками загальний індекс альткоїнів мав негативне співвідношення Шарпа; у той час як індекси S&P 500 та Nasdaq вже демонстрували сильні співвідношення Шарпа навіть без врахування волатильності. Після коригування на волатильність розрив між ними став ще більшим.

Інвестори в біткоїн та ліквідність у криптовалютах

Перший висновок із наведених даних – це тенденція централізації ліквідності та її міграції до активів з високою вартістю. Як у звітах Bloomberg, так і Whalebook про індекс MarketVector Small Cap зазначається, що з початку 2024 року альткоїни малої капіталізації постійно відставали, а інституційні фонди спрямовували кошти на ETF біткоїна та ефіріума.

За спостереженнями Kaiko, хоча загальний обсяг торгів альткоїнами відновився до рівнів 2021 року, кошти концентруються у топ-10 альткоїнів. Ринок демонструє чітку тенденцію: ліквідність не повністю вийшла з криптовалютного ринку, а натомість переміщується до активів із високою вартістю.

Бичачий ринок альткоїнів минулого фактично був лише стратегією торгівлі на основі різниці цін, а не структурним перевищенням показників активів. У грудні 2024 року індекс бичачого ринку альткоїнів CryptoRank піднявся до 88 пунктів, а потім у квітні 2025 року обвалився до 16 пунктів, повністю знищивши прибуток.

Бичачий ринок альткоїнів 2024 року зрештою перетворився на типовий обвал бульбашки; до середини 2025 року загальний портфель альткоїнів майже втратив усі свої прибутки, тоді як індекси S&P 500 і Nasdaq продовжували зростати складними темпами.

Для фінансових радників та розподільників активів, що розглядають можливість диверсифікації портфеля за межі біткоїна та ефіріума, дані CoinDesk надають чіткий приклад для аналізу.

Станом на середину липня 2025 року індекс CoinDesk 5, що відстежує ширший ринок, досяг незначного двозначного зростання цього року, тоді як диверсифікований індекс альткоїнів CoinDesk 80 впав майже на 40%, при цьому кореляція між ними становила 0,9.

Інвестори, які інвестували свої кошти в альткоїни з малою капіталізацією, не досягли суттєвих диверсифікованих доходів. Натомість вони зазнали збитків і ризиків просідання, які значно перевищували ризики, пов’язані з Bitcoin, Ethereum і акціями США, залишаючись при цьому під впливом тих самих макроекономічних чинників.

Наразі капітал розглядає більшість альткоїнів як тактичні торгові цілі, а не як стратегічні активи для розподілу. З 2024 по 2025 рік очікується, що спотові ETF на основі Bitcoin і Ethereum запропонують значно кращі доходи з урахуванням ризику, тоді як акції США також демонструватимуть сильні результати.

Ліквідність на ринку альткоїнів все більше концентрується на кількох "монетах інституційного рівня", таких як SOL, Ripple та інших токенах із незалежними позитивними факторами чи зрозумілими регуляторними перспективами. Різноманітність активів на рівні індексу стискається ринком.

У 2025 році індекси S&P 500 і Nasdaq 100 зросли приблизно на 17%, тоді як індекс CoinDesk 80 Crypto впав на 40%, а криптовалюти з малою капіталізацією знизились на 30%.

Що це означає для ліквідності у наступному ринковому циклі?

Ринкова динаміка у 2024–2025 роках випробовувала, чи можуть альткоїни забезпечити диверсифіковану вартість або перевершити ринок в умовах зростання макроекономічної схильності до ризику. Протягом цього періоду акції США демонстрували двозначне зростання два роки поспіль із контрольованими просіданнями.

Bitcoin і Ethereum здобули інституційне визнання через спотові ETF і отримали вигоду від більш ліберального регуляторного середовища.

На противагу цьому, загальний індекс альткоїнів не лише показав негативну дохідність і більші просідання, але й зберіг високу кореляцію з основними криптоактивами та акціями, проте не забезпечив відповідної компенсації за додаткові ризики, понесені інвесторами.

Інституційні фонди завжди прагнули досягти високої продуктивності. Індекс MarketVector Small Cap Index має п’ятирічну дохідність -8%, тоді як відповідний індекс великої капіталізації зріс на 380%. Цей розрив відображає те, що капітал постійно мігрує до активів з чітким регулюванням, достатньою ліквідністю на ринку деривативів та добре налагодженою інфраструктурою зберігання активів.

Індекс CoinDesk 80 впав на 46% у першому кварталі і зафіксував зниження на 38% з початку року до середини липня, що свідчить про те, що тенденція міграції капіталу до активів з високою вартістю не просто не зупинилася, а навіть прискорюється.

Для інвесторів у Bitcoin та Ethereum, які оцінюють можливість інвестування у криптовалюти з малою капіталізацією, дані за 2024-2025 роки дають чітку відповідь: абсолютна дохідність загального портфеля альткоїнів поступалася акціям США, а скоригована на ризики дохідність була нижчою, ніж у Bitcoin та Ethereum; попри високу кореляцію 0,9 з криптовалютами великої капіталізації, це не забезпечило жодного диверсифікаційного ефекту.