เมื่อวันที่ 15 ธันวาคม Bitcoin ร่วงจาก $90,000 เหลือ $85,616 ลดลงมากกว่า 5% ภายในวันเดียว

วันนั้นไม่มีเรื่องอื้อฉาวหรือเหตุการณ์ลบที่สำคัญ และข้อมูลบนเชนไม่แสดงถึงแรงกดดันในการขายที่ผิดปกติ มองแค่ข่าวคริปโตอย่างเดียว แทบจะหาเหตุผลที่สมเหตุสมผลไม่ได้

อย่างไรก็ตาม ในวันเดียวกัน ทองคำมีราคาอยู่ที่ $4,323 ต่อออนซ์ ซึ่งลดลงเพียง $1 จากวันก่อนหน้า

หนึ่งร่วงไป 5% อีกหนึ่งแทบไม่ขยับเลย

หาก Bitcoin เป็น "ทองคำดิจิทัล" ที่แท้จริง ซึ่งเป็นเครื่องมือป้องกันความเสี่ยงจากเงินเฟ้อและการเสื่อมค่าของสกุลเงินเฟียต การเคลื่อนไหวของมันเมื่อเผชิญกับเหตุการณ์เสี่ยงควรจะคล้ายกันกับทองคำ แต่ครั้งนี้ การเคลื่อนไหวของมันชัดเจนว่าคล้ายกับหุ้นเทคโนโลยีที่มีเบต้าสูงในตลาด Nasdaq

อะไรที่ทำให้เกิดการร่วงนี้? คำตอบอาจอยู่ที่โตเกียว

เอฟเฟกต์ผีเสื้อในโตเกียว

ในวันที่ 19 ธันวาคม ธนาคารแห่งประเทศญี่ปุ่นจะจัดประชุมเกี่ยวกับอัตราดอกเบี้ย ตลาดคาดการณ์ว่าจะมีการปรับเพิ่มอัตราดอกเบี้ย 25 จุดพื้นฐาน โดยเพิ่มอัตรานโยบายจาก 0.5% เป็น 0.75%

0.75% อาจไม่ได้ฟังดูสูง แต่ถือเป็นอัตราดอกเบี้ยที่สูงที่สุดของญี่ปุ่นในรอบเกือบ 30 ปี ในตลาดคาดการณ์เช่น Polymarket เทรดเดอร์กำลังสะท้อนความเป็นไปได้ถึง 98% ที่จะมีการปรับขึ้นอัตราดอกเบี้ยนี้

ทำไมการตัดสินใจของธนาคารกลางจากโตเกียวจึงทำให้ Bitcoin ร่วงลงถึง 5% ภายในเวลา 48 ชั่วโมง?

สิ่งนี้มาจากสิ่งที่เรียกว่า "การเทรดแบกะเยน"

หลักการมีความเข้าใจง่าย:

อัตราดอกเบี้ยของญี่ปุ่นได้อยู่ในระดับใกล้ศูนย์หรือแม้กระทั่งติดลบมาเป็นเวลานาน ทำให้การกู้ยืมเยนแทบไม่มีค่าใช้จ่าย กองทุนเฮดจ์ฟันด์ระดับโลก บริษัทบริหารสินทรัพย์ และโต๊ะเทรดต่างๆ ได้กู้ยืมเงินเยนในปริมาณมหาศาล แปลงเป็นดอลลาร์ แล้วนำไปลงทุนในสินทรัพย์ที่ให้ผลตอบแทนสูงกว่า เช่น พันธบัตรรัฐบาลสหรัฐ หุ้นสหรัฐ และสกุลเงินดิจิทัล เป็นต้น

ตราบใดที่ผลตอบแทนจากสินทรัพย์เหล่านี้สูงกว่าค่าใช้จ่ายในการกู้ยืมเงินเยน ส่วนต่างของอัตราดอกเบี้ยก็จะกลายเป็นกำไร

กลยุทธ์นี้มีอยู่มาหลายทศวรรษ ขนาดของมันใหญ่เกินกว่าจะวัดได้อย่างแม่นยำ ประมาณการในเชิงอนุรักษ์นิยมระบุว่ามีมูลค่าหลายร้อยพันล้านดอลลาร์ และหากรวมถึงการเปิดรับอนุพันธ์ นักวิเคราะห์บางคนเชื่อว่าอาจแตะหลักล้านล้านดอลลาร์

ในขณะเดียวกัน ญี่ปุ่นก็มีสถานะพิเศษอีกอย่างหนึ่ง:

เป็นผู้ถือพันธบัตรรัฐบาลสหรัฐต่างประเทศรายใหญ่ที่สุด โดยถือหนี้สหรัฐมูลค่า 1.18 ล้านล้านดอลลาร์

ซึ่งหมายความว่าการเปลี่ยนแปลงของการเคลื่อนย้ายเงินทุนของญี่ปุ่นส่งผลกระทบโดยตรงต่อตลาดพันธบัตรที่สำคัญที่สุดในโลก และต่อมาส่งผลต่อการกำหนดราคาของสินทรัพย์เสี่ยงทั้งหมด

ปัจจุบัน เมื่อธนาคารกลางญี่ปุ่น (BOJ) ตัดสินใจปรับขึ้นอัตราดอกเบี้ย แนวคิดที่เป็นพื้นฐานของเกมนี้ก็สั่นคลอน

ประการแรก ต้นทุนการกู้ยืมเงินเยนเพิ่มขึ้น ทำให้โอกาสในการเก็งกำไรลดลง; และสิ่งที่เป็นปัญหามากกว่านั้นก็คือ คาดการณ์ว่าจะมีการปรับขึ้นอัตราดอกเบี้ย ซึ่งจะส่งผลให้เงินเยนแข็งค่าขึ้น และสถาบันเหล่านี้ในตอนแรกได้กู้ยืมเงินเยนมาเพื่อแลกเปลี่ยนเป็นดอลลาร์สำหรับการลงทุน

ปัจจุบัน เพื่อชำระหนี้ พวกเขาจำเป็นต้องขายสินทรัพย์ดอลลาร์และแลกกลับมาเป็นเงินเยน ซึ่งยิ่งค่าเงินเยนแข็งค่าขึ้นเท่าใด ยิ่งต้องขายสินทรัพย์มากขึ้นเท่านั้น

การ "บังคับขาย" นี้ไม่เลือกเวลาและประเภทของสินทรัพย์ สินทรัพย์ที่มีสภาพคล่องดีที่สุดและแปลงเป็นเงินสดได้ง่ายที่สุดจะถูกขายก่อน

ดังนั้น จึงไม่ยากที่จะเข้าใจว่าทำไม Bitcoin ซึ่งมีการซื้อขายตลอด 24 ชั่วโมงโดยไม่มีขีดจำกัดราคาและมีความลึกของตลาดที่ตื้นกว่าเมื่อเทียบกับหุ้น จึงมักจะเป็นสินทรัพย์แรกที่ถูกเทขาย

เมื่อมองย้อนกลับไปที่เส้นเวลาของการปรับขึ้นอัตราดอกเบี้ยของ BOJ ในช่วงไม่กี่ปีที่ผ่านมา การคาดการณ์นี้ได้รับการสนับสนุนจากข้อมูลบางส่วน:

ครั้งล่าสุดคือเมื่อวันที่ 31 กรกฎาคม 2024 หลังจากที่ BOJ ประกาศปรับขึ้นอัตราดอกเบี้ยเป็น 0.25% ค่าเงินเยนแข็งค่าขึ้นเมื่อเทียบกับดอลลาร์จาก 160 เป็นต่ำกว่า 140 BTC ลดลงจาก $65,000 เหลือ $50,000 ภายในหนึ่งสัปดาห์ คิดเป็นการลดลงประมาณ 23% ทำให้มูลค่าตลาดของตลาดคริปโททั้งหมดหายไป 60 พันล้านดอลลาร์

ตามสถิติจากนักวิเคราะห์ on-chain หลายราย หลังจากการปรับขึ้นอัตราดอกเบี้ยของ BOJ สามครั้งที่ผ่านมา BTC มีการปรับฐานลดลงมากกว่า 20%

แม้ว่าจุดเริ่มต้นและสิ้นสุด ตลอดจนหน้าต่างเวลาของตัวเลขเหล่านี้จะแตกต่างกัน แต่ทิศทางก็สอดคล้องกันอย่างมาก:

ทุกครั้งที่ญี่ปุ่นตึงตัวนโยบายการเงิน BTC จะได้รับผลกระทบหนักที่สุด

ดังนั้น ผู้เขียนเชื่อว่าสิ่งที่เกิดขึ้นในวันที่ 15 ธันวาคมนั้นเป็นสิ่งที่เรียกได้ว่า "การโจมตีล่วงหน้า" ของตลาดกองทุน ซึ่งได้เริ่มถอนตัวออกมาแล้วก่อนที่การตัดสินใจจะถูกประกาศในวันที่ 19 ธันวาคม

ในวันนั้น ETF ของ BTC ในสหรัฐฯ มีการไหลออกสุทธิถึง 357 ล้านดอลลาร์ ซึ่งเป็นการไหลออกสุทธิมากที่สุดในหนึ่งวันในรอบเกือบสองสัปดาห์; ตำแหน่ง Long ที่ใช้เลเวอเรจในตลาดคริปโตมากกว่า 600 ล้านดอลลาร์ถูกชำระบัญชีภายใน 24 ชั่วโมง

นี่อาจไม่ใช่แค่ความตื่นตระหนกของนักลงทุนรายย่อย แต่เป็นปฏิกิริยาลูกโซ่ของการชำระบัญชีการเทรดอาร์บิทราจ

Bitcoin ยังเป็นทองคำดิจิทัลอยู่หรือไม่?

กลไกของการ Carry Trade ด้วยเงินเยนได้ถูกอธิบายไว้ข้างต้นแล้ว แต่ยังมีคำถามหนึ่งที่ยังไม่ได้รับคำตอบ:

ทำไม BTC ถึงมักจะเป็นสิ่งแรกที่ถูกขายออกไป?

คำอธิบายทั่วไปคือ BTC มี "สภาพคล่องที่ดีและการซื้อขายตลอด 24 ชั่วโมง" ซึ่งเป็นความจริง แต่ยังไม่เพียงพอ

เหตุผลที่แท้จริงคือ BTC ได้ถูกกำหนดราคาใหม่ในช่วงสองปีที่ผ่านมา: มันไม่ได้เป็น "สินทรัพย์ทางเลือก" ที่แยกตัวออกจากการเงินแบบดั้งเดิมอีกต่อไป แต่ได้กลายเป็นส่วนหนึ่งของความเสี่ยงของวอลล์สตรีท

ในเดือนมกราคมปีที่แล้ว SEC สหรัฐฯ ได้อนุมัติ ETF สปอต Bitcoin นี่เป็นก้าวสำคัญที่อุตสาหกรรมคริปโตรอคอยมานานนับทศวรรษ; บริษัทยักษ์ใหญ่ด้านการจัดการสินทรัพย์ที่มีมูลค่าทรัพย์สินหลายล้านล้านดอลลาร์ เช่น BlackRock และ Fidelity สามารถรวม BTC ในพอร์ตลงทุนของลูกค้าได้อย่างถูกกฎหมายในที่สุด

เงินทุนได้เริ่มไหลเข้ามาแล้วจริง ๆ แต่นี่ได้ทำให้เกิดการเปลี่ยนแปลงในเจ้าของ: ผู้ถือ BTC ได้เปลี่ยนไป

ก่อนหน้านี้ BTC ถูกซื้อโดยผู้ที่เข้าใจคริปโต, นักลงทุนรายย่อย, และสำนักงานครอบครัวที่กล้าลงทุน

ตอนนี้ BTC ถูกซื้อโดยกองทุนบำนาญ, กองทุนเฮดจ์ฟันด์, และโมเดลจัดสรรสินทรัพย์ องค์กรเหล่านี้ยังถือหุ้นสหรัฐ, พันธบัตรสหรัฐ และทองคำ โดยจัดการพอร์ตของพวกเขาผ่าน "การจัดสรรความเสี่ยง"

เมื่อพอร์ตโดยรวมจำเป็นต้องลดความเสี่ยง พวกเขาไม่ได้ขายแค่ BTC หรือหุ้นเพียงอย่างเดียว; พวกเขาลดการถือครองในสัดส่วนที่เหมาะสม

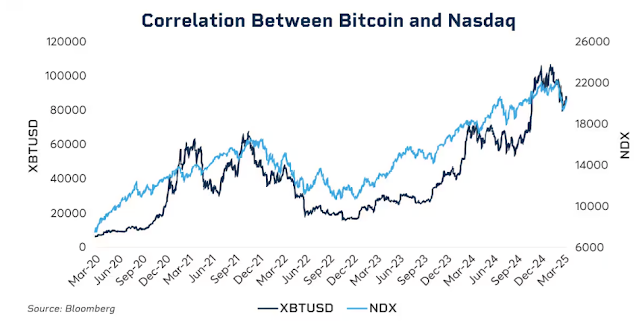

ข้อมูลแสดงให้เห็นถึงความสัมพันธ์นี้

เมื่อต้นปี 2025 ค่า Correlation แบบโรลลิ่ง 30 วันระหว่าง BTC และดัชนี Nasdaq 100 อยู่ที่ 0.80 ซึ่งเป็นระดับสูงสุดตั้งแต่ปี 2022 ในทางตรงกันข้าม ก่อนปี 2020 ความสัมพันธ์นี้อยู่ระหว่าง -0.2 ถึง 0.2 ซึ่งแทบไม่มีนัยสำคัญ

ที่สำคัญยิ่งกว่านั้น ความสัมพันธ์นี้เพิ่มขึ้นอย่างมีนัยสำคัญในช่วงเวลาที่ตลาดมีความเครียดสูง

เหตุการณ์การล่มสลายของตลาดหุ้นในเดือนมีนาคม 2020 เนื่องจากการระบาดใหญ่, การเพิ่มอัตราดอกเบี้ยอย่างดุดันของเฟดในปี 2022, และความกังวลเรื่องภาษีในต้นปี 2025... ทุกครั้งที่การหลีกเลี่ยงความเสี่ยงเพิ่มขึ้น ความสัมพันธ์ระหว่าง Bitcoin และหุ้นสหรัฐฯ กลับยิ่งเข้มแข็งขึ้น

เมื่อสถาบันต่างๆ ตื่นตระหนก พวกเขาไม่แยกแยะระหว่าง "สินทรัพย์คริปโต" และ "หุ้นเทคโนโลยี"; พวกเขามองแค่ป้ายเดียว: การเปิดรับความเสี่ยง

สิ่งนี้สร้างคำถามที่น่าอึดอัดใจว่า: การเล่าเรื่องที่ Bitcoin เป็นทองคำดิจิทัลยังคงเป็นจริงอยู่หรือไม่?

มองในมุมระยะยาว ทองคำเพิ่มขึ้นกว่า 60% ตั้งแต่ปี 2025 ซึ่งเป็นปีที่ดีที่สุดตั้งแต่ปี 1979; ในทางกลับกัน Bitcoin ถอยกลับกว่า 30% จากจุดสูงสุดในช่วงเวลาเดียวกัน

สินทรัพย์ทั้งสองนี้ ซึ่งถูกกล่าวถึงว่าเป็นเครื่องมือป้องกันความเสี่ยงต่อเงินเฟ้อและการลดมูลค่าของเงินตรา ได้ติดตามเส้นโค้งที่ตรงกันข้ามในสภาพแวดล้อมเศรษฐกิจมหภาคเดียวกัน

ไม่ได้หมายความว่ามูลค่าระยะยาวของ Bitcoin มีปัญหา; ผลตอบแทนเฉลี่ยต่อปีแบบรวม 5 ปียังคงสูงกว่าดัชนี S&P 500 และ Nasdaq อย่างมาก

แต่ในขั้นตอนนี้, ตรรกะการกำหนดราคาระยะสั้นของมันได้เปลี่ยนไป: มันเป็นสินทรัพย์ที่มีความผันผวนสูงและเบต้าสูง ไม่ใช่เครื่องมือสำหรับการหลบภัย

การเข้าใจสิ่งนี้เป็นสิ่งสำคัญในการทำความเข้าใจว่าทำไมการเพิ่มอัตราดอกเบี้ย 25 จุดฐานโดยธนาคารกลางญี่ปุ่นสามารถทำให้ราคา BTC ลดลงหลายพันดอลลาร์ภายใน 48 ชั่วโมง

ไม่ใช่เพราะนักลงทุนญี่ปุ่นขาย BTC แต่เป็นเพราะเมื่อสภาพคล่องทั่วโลกตึงตัว สถาบันต่างๆ ทำตามตรรกะเดียวกันในการลดการเปิดรับความเสี่ยงทั้งหมด และ BTC กลายเป็นจุดเชื่อมโยงที่มีความผันผวนที่สุดและขายง่ายที่สุดในห่วงโซ่นี้

จะเกิดอะไรขึ้นในวันที่ 19 ธันวาคม?

ในขณะที่ฉันเขียนสิ่งนี้ ยังเหลืออีกสองวันจนกว่าจะถึงการประชุมอัตราดอกเบี้ยของธนาคารกลางญี่ปุ่น

ตลาดได้รวมการปรับขึ้นอัตราดอกเบี้ยไว้ในราคาของมันแล้ว อัตราผลตอบแทนพันธบัตรรัฐบาลญี่ปุ่น 10 ปี ได้เพิ่มขึ้นถึง 1.95% ซึ่งสูงสุดในรอบ 18 ปี กล่าวอีกนัยหนึ่ง ตลาดพันธบัตรได้รวมการคาดการณ์การตึงตัวไว้ในราคาของมันแล้ว

หากการปรับขึ้นอัตราดอกเบี้ยได้รับการคาดการณ์ไว้อย่างเต็มที่แล้ว จะยังคงมีผลกระทบในวันที่ 19 หรือไม่?

ประสบการณ์ในอดีตแนะนำว่า: มี, แต่ความรุนแรงขึ้นอยู่กับถ้อยคำ.

ผลกระทบของการตัดสินใจของธนาคารกลางไม่เคยอยู่แค่ตัวเลขเองเท่านั้น แต่ยังรวมถึงสัญญาณที่พวกเขาส่งออกไปด้วย ทั้งการปรับขึ้นอัตราดอกเบี้ยของธนาคารแห่งประเทศญี่ปุ่น (BOJ) และการปรับลดอัตราดอกเบี้ยของ BOJ มีนัยสำคัญที่แตกต่างกัน

หากผู้ว่าการธนาคารแห่งประเทศญี่ปุ่น คาซูโอะ อูเอดะ กล่าวในงานแถลงข่าวว่า "การประเมินในอนาคตจะมีความรอบคอบโดยอิงจากข้อมูล" ตลาดจะหายใจโล่งอก

อย่างไรก็ตาม หากเขากล่าวว่า "แรงกดดันทางเงินเฟ้อยังคงอยู่ และไม่สามารถตัดความเป็นไปได้ที่จะมีการปรับขึ้นอย่างเข้มงวดเพิ่มเติม" อาจเป็นจุดเริ่มต้นของคลื่นการขายอีกระลอก

ขณะนี้ อัตราเงินเฟ้อของญี่ปุ่นอยู่ที่ประมาณ 3% สูงกว่าเป้าหมาย 2% ของ BOJ ความกังวลของตลาดไม่ใช่การปรับขึ้นอัตราดอกเบี้ยในครั้งนี้เอง แต่คือว่าญี่ปุ่นกำลังก้าวเข้าสู่รอบการปรับขึ้นอัตราดอกเบี้ยอย่างต่อเนื่องหรือไม่

หากคำตอบคือใช่ การล่มสลายของการซื้อขายเงินเยนแบบ "Carry Trade" จะไม่ใช่เหตุการณ์ในครั้งเดียว แต่จะเป็นกระบวนการที่ยาวนานหลายเดือน

อย่างไรก็ตาม นักวิเคราะห์บางคนเชื่อว่าครั้งนี้อาจแตกต่างออกไป

ประการแรก กองทุนเก็งกำไรได้ปรับสถานะจากการถือสถานะขายสุทธิ (Net Short) มาเป็นถือสถานะซื้อสุทธิ (Net Long) สำหรับเงินเยน การลดลงอย่างรวดเร็วในเดือนกรกฎาคม 2024 เป็นผลบางส่วนมาจากความประหลาดใจของตลาด เนื่องจากมีเงินทุนจำนวนมากที่กำลังถือสถานะขายเยนในขณะนั้น ขณะนี้ทิศทางของสถานะได้กลับทิศทาง ซึ่งจำกัดโอกาสสำหรับการแข็งค่าที่ไม่คาดคิด

ประการที่สอง ผลตอบแทนพันธบัตรรัฐบาลญี่ปุ่นเพิ่มขึ้นมานานกว่าครึ่งปี จาก 1.1% เมื่อต้นปีมาเป็นเกือบ 2% ในขณะนี้ ในแง่หนึ่ง ตลาดได้ "ปรับขึ้นอัตราดอกเบี้ยเอง" อยู่แล้ว และธนาคารแห่งประเทศญี่ปุ่นก็เพียงแค่ยืนยันสถานการณ์ที่เกิดขึ้นแล้ว

ประการที่สาม ธนาคารกลางสหรัฐเพิ่งปรับลดอัตราดอกเบี้ยลง 25 จุดพื้นฐาน และทิศทางของสภาพคล่องในระดับโลกโดยรวมมีแนวโน้มไปทางการผ่อนคลาย ญี่ปุ่นปรับนโยบายในทิศทางตรงกันข้าม แต่หากสภาพคล่องในดอลลาร์มีเพียงพอ อาจช่วยบรรเทาแรงกดดันต่อเงินเยนได้บางส่วน

ปัจจัยเหล่านี้ไม่สามารถรับประกันได้ว่า BTC จะไม่ตกลง แต่พวกเขาอาจหมายถึงว่าการลดลงในครั้งนี้จะไม่รุนแรงเหมือนครั้งก่อนๆ

เมื่อดูที่การเคลื่อนไหวของราคาหลังการปรับขึ้นอัตราดอกเบี้ยของ BOJ ครั้งก่อนๆ BTC มักจะทำจุดต่ำสุดภายในหนึ่งถึงสองสัปดาห์หลังการตัดสินใจ และจากนั้นเข้าสู่ช่วงการเคลื่อนไหวหรือการฟื้นตัว หากรูปแบบนี้ยังคงอยู่ ช่วงปลายเดือนธันวาคมถึงต้นเดือนมกราคมอาจเป็นหน้าต่างที่มีความผันผวนมากที่สุด แต่ก็อาจเป็นโอกาสในการซื้อหลังจากที่ราคาลดลงเกินไป

เชื่อมโยงกับข้อความก่อนหน้า โซ่ตรรกะนี้ในความเป็นจริงค่อนข้างชัดเจน:

ธนาคารกลางญี่ปุ่นปรับเพิ่มอัตราดอกเบี้ย → การคลายตัวของ Yen Carry Trade → การลดลงของสภาพคล่องทั่วโลก → สถาบันการเงินลดตำแหน่งการลงทุนตามงบประมาณความเสี่ยง → BTC ในฐานะสินทรัพย์ที่มีความผันผวนสูงถูกจัดลำดับความสำคัญในการขายทิ้ง

ในโซ่เหตุการณ์นี้ BTC ไม่ได้ทำอะไรผิด

มันเพียงแค่ถูกวางในตำแหน่งที่เกินการควบคุมของตนเอง ในตอนท้ายของโซ่ส่งผ่านสภาพคล่องในมุมมองมาโครทั่วโลก

คุณอาจจะยอมรับสิ่งนี้ได้ยาก แต่ในยุคของ ETF นี้ มันคือความปกติใหม่

ก่อนปี 2024 การเปลี่ยนแปลงราคาของ BTC ถูกขับเคลื่อนโดยปัจจัยที่เป็นของคริปโตเองเป็นหลัก: วงจรการ Halving, ข้อมูลบนเชน, กิจกรรมบนแพลตฟอร์มแลกเปลี่ยน, และข่าวสารด้านกฎระเบียบ ในเวลานั้น ความสัมพันธ์ของมันกับหุ้นและพันธบัตรของสหรัฐฯ อยู่ในระดับต่ำมาก ซึ่งทำให้มันกลายเป็น "สินทรัพย์แยกต่างหาก" ในระดับหนึ่ง

หลังจากปี 2024 Wall Street เข้ามา

BTC ถูกจัดวางอยู่ในกรอบการจัดการความเสี่ยงเดียวกับหุ้นและพันธบัตร โครงสร้างผู้ถือครองเปลี่ยนไป และตรรกะด้านการกำหนดราคาก็เปลี่ยนไปตามนั้น

มูลค่าตลาดของ BTC พุ่งสูงขึ้นจากไม่กี่พันล้านดอลลาร์ไปเป็น 1.7 ล้านล้านดอลลาร์ แต่นี่ก็นำมาซึ่งผลข้างเคียง: ภูมิคุ้มกันของ BTC ต่อเหตุการณ์มาโครหายไป

เพียงคำพูดเดียวจากธนาคารกลางสหรัฐ หรือการตัดสินใจจากธนาคารกลางญี่ปุ่น สามารถทำให้มันผันผวนเกินกว่า 5% ภายในไม่กี่ชั่วโมง

หากคุณเชื่อในเรื่องเล่าของ "ทองคำดิจิทัล" และเชื่อว่ามันสามารถมอบที่พักพิงในช่วงเวลาที่ยากลำบากได้ การแสดงผลในปี 2025 คงจะน่าผิดหวังในระดับหนึ่ง อย่างน้อยในตอนนี้ ตลาดไม่ได้กำหนดราคามันในฐานะสินทรัพย์ปลอดภัย

บางทีนี่อาจเป็นเพียงการจัดการที่ยังไม่ลงตัว บางทีการเข้าสู่ระบบสถาบันยังอยู่ในช่วงเริ่มต้น และเมื่อสัดส่วนการจัดสรรคงที่ BTC อาจพบจังหวะของตัวเองอีกครั้ง บางทีวงจร Halving ครั้งต่อไปจะพิสูจน์ความสำคัญของปัจจัยที่เป็นของคริปโตเองอีกครั้ง...

แต่จนกว่าจะถึงเวลานั้น หากคุณถือ BTC คุณต้องยอมรับความจริงนี้:

คุณกำลังถือความเสี่ยงต่อสภาพคล่องทั่วโลกด้วย สิ่งที่เกิดขึ้นในห้องประชุมที่โตเกียว อาจกำหนดยอดเงินในบัญชีของคุณในสัปดาห์หน้ามากกว่าข้อมูลบนเชนใด ๆ

นี่คือราคาของการเข้าสู่ระบบสถาบัน ส่วนมันคุ้มค่าหรือไม่ แต่ละคนมีคำตอบของตัวเอง