ผู้แต่งต้นฉบับ: เกอเรตต์

ผู้แปล: Saoirse, Foresight News

ในช่วงไม่กี่วันที่ผ่านมา นักวิเคราะห์บางคนได้เปรียบเทียบแนวโน้มราคาบิตคอยน์ในปัจจุบันกับแนวโน้มในปี 2022

แม้ว่าแนวโน้มราคาในระยะสั้นของทั้งสองอย่างอาจดูคล้ายคลึงกันบ้าง แต่ถ้ามองในมุมระยะยาว การเปรียบเทียบนี้ถือว่าไร้ความหมายอย่างสิ้นเชิง

ไม่ว่าจะพิจารณาจากแนวโน้มราคาในระยะยาว บริบททางเศรษฐกิจมหภาค หรือโครงสร้างของนักลงทุนและอุปสงค์-อุปทาน/โครงสร้างการถือครอง ตรรกะพื้นฐานของทั้งสองสิ่งนี้ล้วนมีความแตกต่างกันอย่างมีนัยสำคัญ

ในด้านการวิเคราะห์และการซื้อขายตลาดการเงิน ความผิดพลาดที่ใหญ่ที่สุดก็คือการให้ความสำคัญกับความคล้ายคลึงกันในแง่สถิติในระยะสั้นและระดับผิวเผินเพียงอย่างเดียว แต่กลับละเลยปัจจัยพื้นฐาน ปัจจัยมหภาค และปัจจัยในระยะยาว

สภาพแวดล้อมทางเศรษฐกิจมหภาคที่ตรงข้ามกัน hoàn toàn

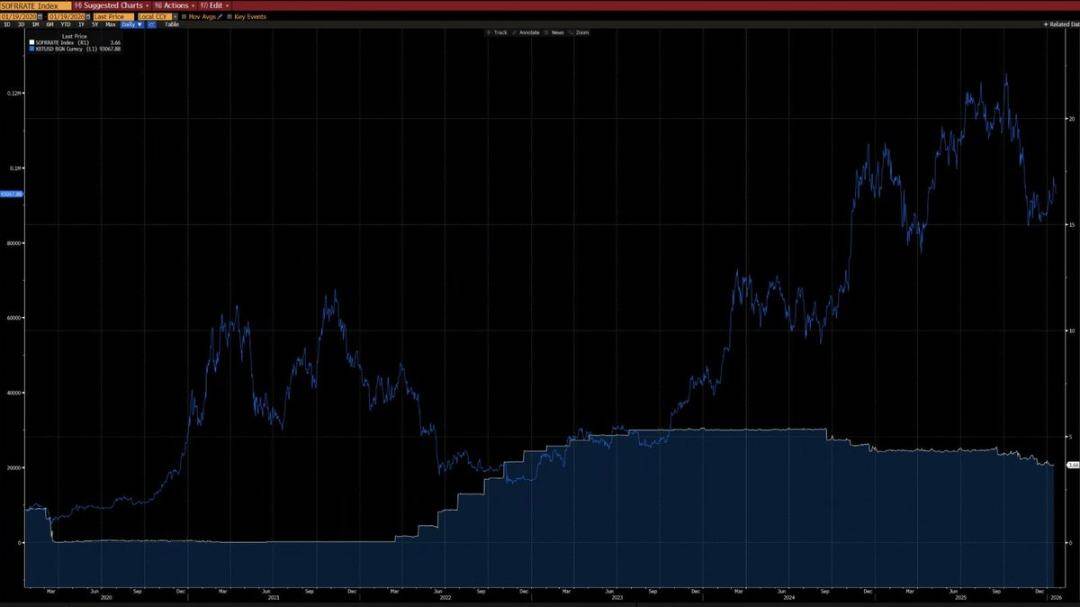

ในเดือนมีนาคม ปี 2022 สหรัฐอเมริกาติดอยู่ในภาวะเงินเฟ้อสูงและรอบการขึ้นดอกเบี้ย ปัจจัยที่ขับเคลื่อนหลักประกอบด้วย:

- สภาพคล่องส่วนเกินในช่วงการระบาดของไวรัสโคโรนาสายพันธุ์ใหม่

- วิกฤตยูเครนส่งผลให้เกิดการลุกลาม ซึ่งส่งผลให้อัตราเงินเฟ้อพุ่งสูงขึ้นอย่างมาก

ในขณะนั้น อัตราดอกเบี้ยที่ไม่มีความเสี่ยงเพิ่มขึ้นต่อเนื่อง ความคล่องตัวถูกดึงกลับอย่างเป็นระบบ และสภาพแวดล้อมทางการเงินมีความเข้มงวดขึ้นต่อเนื่อง

ภายใต้สภาพแวดล้อมเช่นนี้ จุดประสงค์หลักของทุนคือการหลีกเลี่ยงความเสี่ยง แนวโน้มของบิตคอยน์ที่เราเห็นนั้น แท้จริงแล้วเป็นรูปแบบการกระจายตัวในระดับสูงในช่วงรอบการหดตัว

สภาพแวดล้อมทางเศรษฐกิจมหภาคในปัจจุบันกลับตรงกันข้าม:

- สถานการณ์ความขัดแย้งในยูเครนยังคงคลี่คลายต่อไป (ซึ่งส่วนหนึ่งเป็นผลจากการพยายามของสหรัฐฯ ในการลดอัตราเงินเฟ้อและลดอัตราดอกเบี้ย)

- ทั้งดัชนีราคาผู้บริโภค (CPI) และอัตราดอกเบี้ยปลอดภัยของสหรัฐฯ ต่างมีแนวโน้มลดลง;

- ที่สำคัญยิ่งกว่านั้น การปฏิวัติเทคโนโลยีปัญญาประดิษฐ์ได้เพิ่มโอกาสอย่างมากที่เศรษฐกิจจะเข้าสู่วงจรเงินฝืดในระยะยาว ดังนั้น เมื่อมองในแง่ของวงจรที่กว้างขึ้น อัตราดอกเบี้ยได้เข้าสู่ช่วงลดลงแล้ว

- ธนาคารกลางของประเทศต่างๆ กำลังส่งสภาพคล่องกลับเข้าสู่ระบบการเงินอีกครั้ง;

- นี่หมายความว่าทุนในปัจจุบันแสดงลักษณะของ "ความเสี่ยงที่ชอบ"

จากกราฟด้านล่างสามารถสังเกตได้ว่าตั้งแต่ปี 2020 มีความสัมพันธ์เชิงลบระหว่างการเปลี่ยนแปลงของดัชนี CPI แบบปีต่อปีกับราคาบิตคอยน์อย่างชัดเจน — ในช่วงที่อัตราเงินเฟ้อเพิ่มขึ้น ราคาบิตคอยน์มักจะลดลง ในขณะที่ในช่วงที่อัตราเงินเฟ้อชะลอตัว ราคาบิตคอยน์มักจะมีแนวโน้มเพิ่มขึ้น

ภายใต้การปฏิวัติเทคโนโลยีที่ขับเคลื่อนด้วยปัญญาประดิษฐ์ การลดลงของอัตราเงินเฟ้อในระยะยาวน่าจะเป็นเรื่องที่เกิดขึ้นได้สูง — เอลอน มัสก์เห็นพ้องกับมุมมองนี้ ซึ่งยิ่งย้ำยันข้อสรุปของเราอีกครั้ง

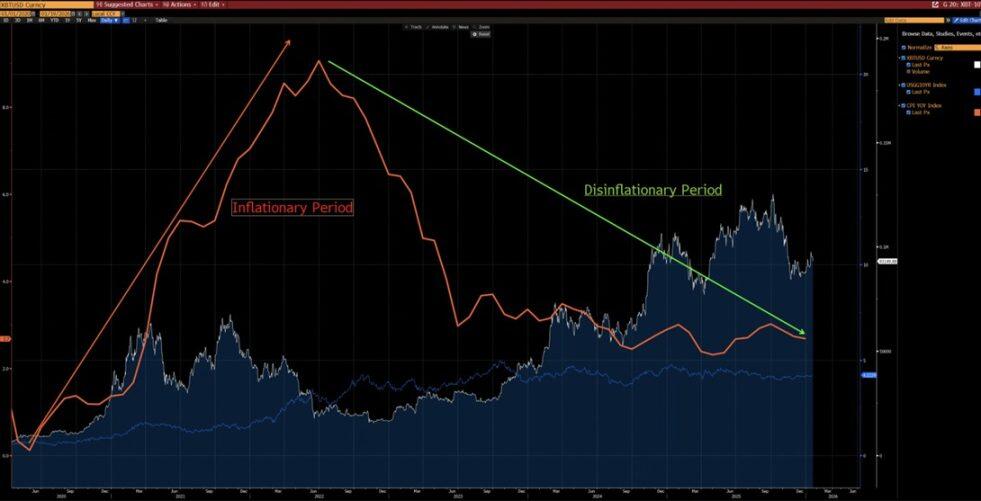

จากกราฟด้านล่างนี้ยังสามารถสังเกตได้ว่าตั้งแต่ปี 2020 เป็นต้นมา บิตคอยน์มีความสัมพันธ์เชิงเส้นที่สูงมากกับดัชนีสภาพคล่องของสหรัฐฯ (ยกเว้นข้อมูลที่เบี่ยงเบนในปี 2024 ที่เกิดจากการไหลเข้าของเงินลงทุนใน ETF) ปัจจุบัน ดัชนีสภาพคล่องของสหรัฐฯ ได้ผ่านแนวโน้มขาลงระยะสั้น (เส้นขาว) และแนวโน้มขาลงระยะยาว (เส้นแดง) ซึ่งแสดงให้เห็นถึงการเริ่มต้นของแนวโน้มขาขึ้นใหม่แล้ว

โครงสร้างเทคโนโลยีที่แตกต่างกันอย่างสิ้นเชิง

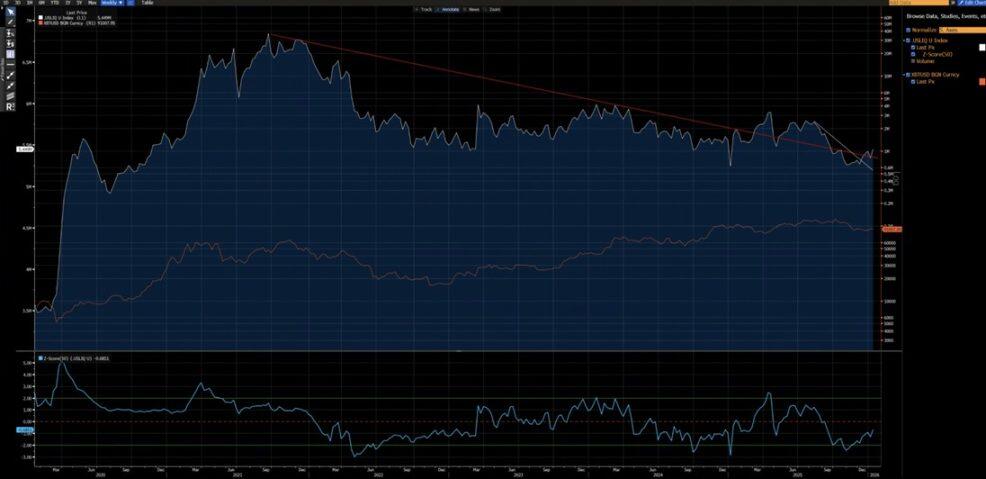

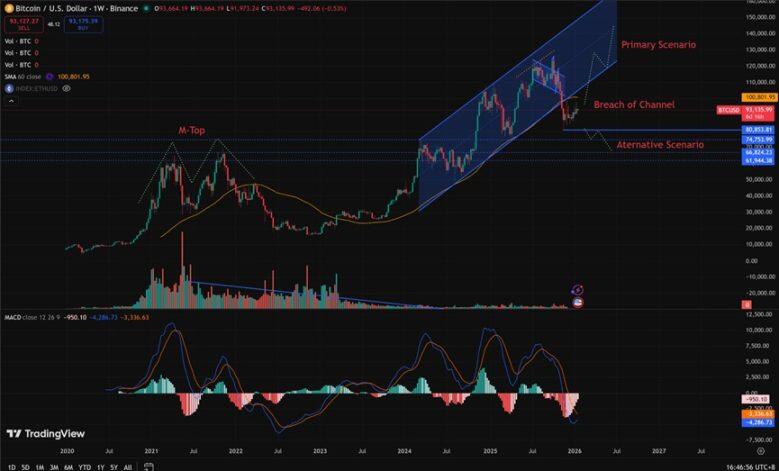

- ปี 2021-2022: ระดับแนวโน้มรายสัปดาห์แสดงโครงสร้าง "ยอด M" รูปแบบนี้มักเกี่ยวข้องกับจุดสูงสุดของตลาดในวงจรระยะยาว และมักจะกดดันแนวโน้มราคาเป็นเวลานาน

- ปี 2025 (ส่งผลต่อแนวโน้มต้นปี 2026): ระดับเส้นแนวโน้มสัปดาห์ลดต่ำลงต่ำกว่าช่องทางการเพิ่มขึ้น ด้วยการวิเคราะห์จากมุมมองของความน่าจะเป็น นี่น่าจะเป็น "กับดักของฝ่ายซื้อ" ซึ่งเป็นการดีดกลับเข้าสู่ช่องทางมากกว่า

แน่นอนว่าเราไม่สามารถปฏิเสธโอกาสที่การเคลื่อนไหวในปัจจุบันจะกลายเป็นการปรับตัวลงแบบปี 2022 ได้อย่างสมบูรณ์ แต่สิ่งที่ต้องสังเกตคือช่วงราคา 80,850-62,000 ดอลลาร์เคยมีการปรับตัวตัวในวงกว้างและการเปลี่ยนถ่ายมือถือมาก่อน

กระบวนการซื้อหุ้นในช่วงต้นนี้ ช่วยให้ตำแหน่งการซื้อมีอัตราส่วนความเสี่ยงต่อผลตอบแทนที่ดีกว่ามาก — ศักยภาพในการเพิ่มขึ้นนั้นชัดเจนมากกว่าความเสี่ยงในการลดลง

เงื่อนไขใดบ้างที่ต้องการในการทำซ้ำภาวะตลาดตกต่ำแบบปี 2022?

เพื่อที่จะเกิดภาวะตลาดตกต่ำแบบปี 2022 อีกครั้ง จะต้องมีเงื่อนไขสำคัญต่อไปนี้เป็นจริง:

- การโจมตีด้านอัตราเงินเฟ้อรอบใหม่ หรือวิกฤติทางภูมิรัฐศาสตร์ที่มีขนาดเทียบเท่าปี 2022

- ธนาคารกลางของประเทศต่างๆ เริ่มปรับขึ้นอัตราดอกเบี้ยอีกครั้ง หรือเริ่มดำเนินนโยบายปรับลดขนาดงบดุล (QT) อีกครั้ง

- ราคาบิทคอยน์มีแนวโน้มลดลงอย่างต่อเนื่องและชัดเจนต่ำกว่าระดับ 80,850 ดอลลาร์สหรัฐ

ก่อนที่เงื่อนไขทั้งหมดนี้จะได้รับการปฏิบัติตาม การที่จะกล่าวอ้างว่าตลาดเข้าสู่ภาวะหมีแบบโครงสร้างนั้นยังเร็วเกินไป และเป็นเพียงการตัดสินใจที่มีลักษณะการเดิมพันเสี่ยง ไม่ใช่ข้อสรุปที่มีพื้นฐานจากวิเคราะห์อย่างมีเหตุผล

โครงสร้างนักลงทุนที่มีความแตกต่างกันอย่างมีนัย

- ปี 2020-2022: ตลาดถูกขับเคลื่อนโดยนักลงทุนรายย่อย โดยมีส่วนร่วมจากสถาบันการเงินในระดับที่จำกัด โดยเฉพาะสถาบันที่เน้นการจัดสรรเงินลงทุนระยะยาวมีส่วนร่วมต่ำมาก

- ตั้งแต่ปี 2023 เป็นต้นมา: การเปิดตัว ETF บิตคอยน์ได้นำเสนอ "ผู้ถือครองระยะยาวเชิงโครงสร้าง" ซึ่งช่วยล็อกส่วนหนึ่งของอุปทานบิตคอยน์ไว้อย่างมีประสิทธิภาพ ลดความกระตือรือร้นในการซื้อขายลงอย่างมาก และลดความผันผวนอย่างมีนัยสำคัญ

ปี 2023 ไม่ว่าจะพิจารณาจากมุมมองเศรษฐกิจมหภาคหรือการวิเคราะห์เชิงปริมาณ ก็ถือเป็นจุดเปลี่ยนโครงสร้างของบิตคอยน์ในฐานะสินทรัพย์

ช่วงความผันผวนของบิตคอยน์ก็มีการเปลี่ยนแปลงอย่างมีนัยสำคัญเช่นกัน:

- ความผันผวนทางประวัติศาสตร์: 80%-150%

- ความผันผวนปัจจุบัน: 30%-60%

การเปลี่ยนแปลงนี้หมายความว่าคุณสมบัติของสินทรัพย์บิตคอยน์ได้เปลี่ยนไปอย่างมีนัยสำคัญ

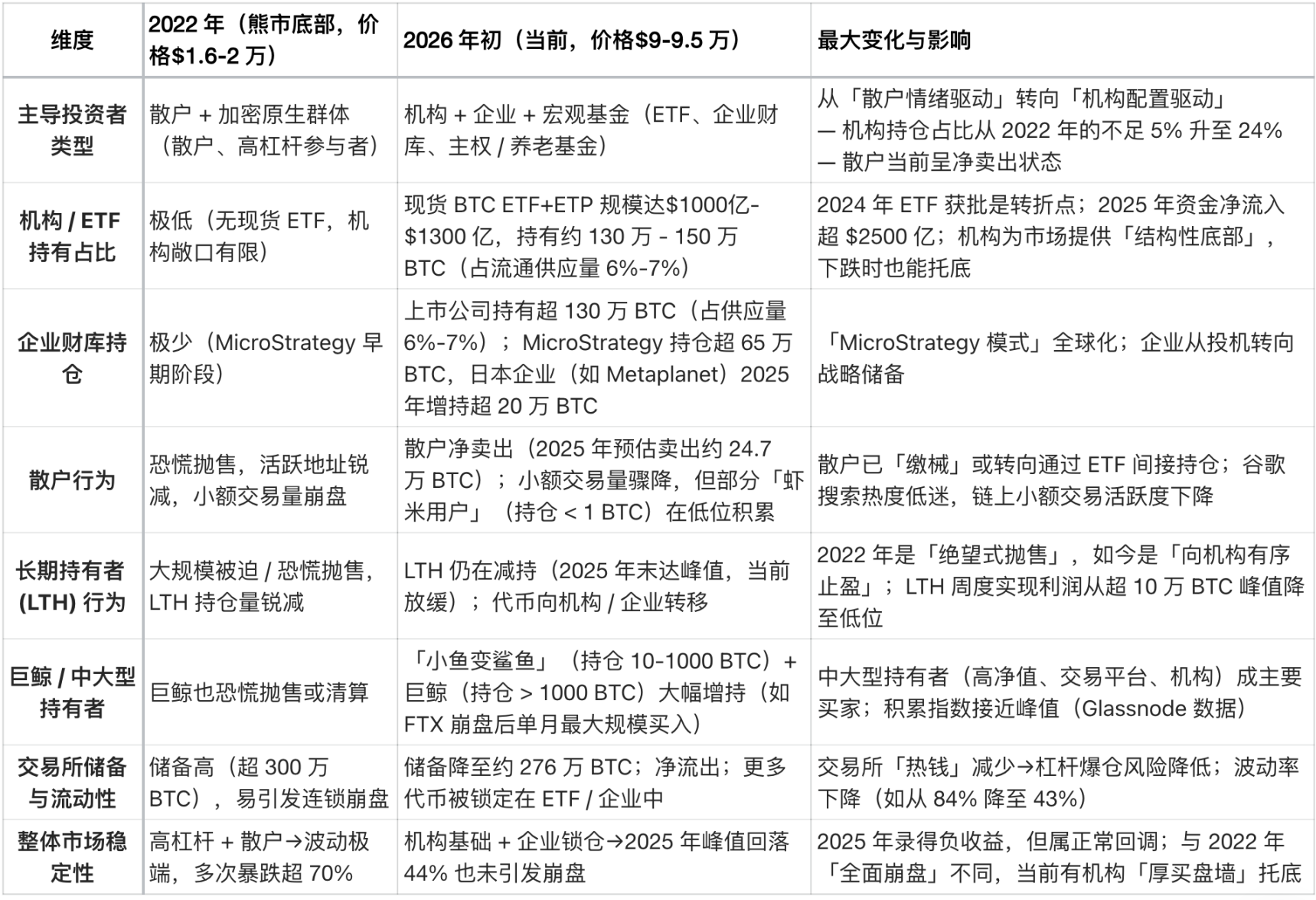

ความแตกต่างเชิงโครงสร้างหลัก (ปัจจุบัน vs ปี 2022)

ความแตกต่างที่สำคัญที่สุดในโครงสร้างของนักลงทุนบิตคอยน์เมื่อเปรียบเทียบช่วงต้นปี 2026 กับปี 2022 คือ: ตลาดได้เปลี่ยนจากการถือครองโดย "นักลงทุนรายย่อย ใช้เกียร์สูงเพื่อการเก็งกำไร" มาเป็น "การถือครองโดยสถาบันอย่างมีโครงสร้าง และถือครองระยะยาว"

ในปี 2022 บิตคอยน์เผชิญกับภาวะตลาดตกต่ำแบบ "ตลาดคริปโตพื้นเมือง" ซึ่งมีจุดเริ่มต้นจากความวิตกกังวลของนักลงทุนรายย่อยและการชำระบัญชีแบบเลเวอเรจแบบลูกโซ่

ในปัจจุบัน บิตคอยน์ได้ก้าวเข้าสู่ "ยุคของสถาบัน" ที่มีความสุกงอมสูงกว่ามาก ซึ่งมีลักษณะเด่นดังนี้:

- ความต้องการพื้นฐานที่มั่น

- บางส่วนของสินค้าถูกยึดล็อกไว้ในระยะยาว

- ระดับความผันผวนถึงระดับองค์กร

ต่อไปนี้คือการเปรียบเทียบหลักที่ Grok สรุปจากข้อมูลบนบล็อกเชน (เช่น Glassnode, Chainalysis) และรายงานจากสถาบัน (เช่น Grayscale, Bitwise, State Street) ณ ช่วงต้นเดือนมกราคม ปี 2026 (ขณะที่ราคาบิตคอยน์อยู่ระหว่าง 90,000 ถึง 95,000 ดอลลาร์สหรัฐฯ):