DeFi ได้ก้าวเข้าสู่ขั้นตอนของสถาบัน โดยนักลงทุนรายใหญ่เริ่มทดสอบน้ำด้วย ETF ดิจิทัลและคลังสินทรัพย์ดิจิทัล ความเปลี่ยนแปลงนี้บ่งชี้ถึงการเติบโตของระบบการเงินแบบ on-chain ที่นำเครื่องมือใหม่และตัวแทนดิจิทัลของสินทรัพย์แบบดั้งเดิมมาใช้ อย่างไรก็ตามเมื่อกระแสเงินทุนเพิ่มขึ้น คำถามเกี่ยวกับการจัดการความเสี่ยงและความทนทานของโครงสร้างพื้นฐานก็เพิ่มขึ้นตามไปด้วย เพื่อให้สถาบันสามารถเข้ามามีส่วนร่วมด้วยความมั่นใจ ระบบนิเวศต้องเสริมสร้างการควบคุมที่เข้มงวด กำหนดมาตรฐานการเปิดเผยความเสี่ยง และรับรองว่าการเข้าถึงสภาพคล่องยังคงคาดเดาได้แม้ในสถานการณ์ที่มีความเครียด แนวโน้มโดยรวมนั้นชัดเจน: ต้องก้าวข้ามการไล่ตามผลตอบแทนสูงสู่กรอบที่มีโครงสร้างและตรวจสอบได้ ซึ่งสอดคล้องกับความคาดหวังของระบบการเงินที่มีการควบคุม

ประเด็นสำคัญที่ควรจดจำ

- การมีส่วนร่วมของสถาบันในสกุลเงินดิจิทัลกำลังขยายตัวไปไกลกว่าการถือครองสินทรัพย์ดิจิทัลในตลาดเงินที่มีการควบคุมและกองทุนสินทรัพย์ดิจิทัล รวมถึงการเพิ่มสภาพคล่องบนเครือข่ายและความต้องการโครงสร้างพื้นฐานระดับการกำกับดูแล

- มีสามพื้นที่ความเสี่ยงหลักที่ถูกเน้นย้ำ: ความเสี่ยงด้านโปรโตคอลที่ถูกขับเคลื่อนโดยความสามารถในการผสมผสานของ DeFi ความเสี่ยงด้านการสะท้อนกลับจากกลยุทธ์การวางเดิมพันแบบมีเลเวอเรจและกลยุทธ์แบบวงปิด และความเสี่ยงด้านระยะเวลาที่เชื่อมโยงกับกรอบเวลาของสภาพคล่องและแรงจูงใจของผู้แก้ไขปัญหา

- ความไว้วางใจคือทรัพยากรที่มีอย่างจำกัดในขั้นตอนต่อไปของ DeFi โดยการกำหนดกรอบการควบคุมมาตรฐานและการรายงานความเสี่ยงที่สามารถเชื่อมต่อข้อมูลกันได้ถูกมองว่าเป็นข้อกำหนดเบื้องต้นสำหรับวัฏจักรที่สถาบันการเงินจะเติบโตอย่างแท้จริง

- สตีเบิลคอยน์และโทเคนที่แสดงสินทรัพย์ในโลกจริงกำลังเปลี่ยนรูปแบบพื้นฐานของระบบเชน ช่วยกระตุ้นความต้องการจากสถาบันและส่งสัญญาณ อีเธอเรียมความเด่นชัดในฐานะชั้นโครงสร้างพื้นฐาน

- สัญญาณจากอุตสาหกรรมชี้ให้เห็นว่ามีความจำเป็นต้องมีกรอบการจัดการความเสี่ยงร่วมกันที่คล้ายกับใน TradFi รวมถึงโครงสร้างที่คล้ายกับ Clearinghouse และข้อมูลการเปิดเผยมาตรฐานสำหรับโปรโตคอล DeFi

ตัวชี้วัดที่กล่าวถึง: $BTC, $อีทีเอ

อารมณ์: กลาง

บริบทของตลาด: การเติบโตของ ETF ที่มีการควบคุมและหน่วยทุนในเครือข่ายนั้นเป็นส่วนหนึ่งของความพยายามที่กว้างขึ้นในการพัฒาตลาดคริปโตให้มีสภาพคล่อง ความโปร่งใส และสามารถตรวจสอบได้มากขึ้น เมื่อกระแสเงินทุนจากสถาบันเพิ่มขึ้น สภาพคล่องและระบบจัดการความเสี่ยงจะมีบทบาทมากขึ้นในการกำหนดว่าพื้นฐานของ DeFi ใดจะเติบโตได้ และพื้นฐานใดจะยังคงเป็นการทดลองที่เฉพาะกลุ่ม

เพราะเหตุใดจึงสำคัญ

การเพิ่มขึ้นของผลิตภัณฑ์สถาบันที่มีการควบคุมในปัจจุบันไม่ได้เพียงแค่เพิ่มมูลค่าที่ผูกมัดในเครือข่าย (TVL) แต่ยังเปลี่ยนการสนทนาจาก "ผลตอบแทนที่สามารถสร้างได้เท่าไร" เป็น "ความเสี่ยงสามารถวัด แจ้ง และจัดการได้อย่างไรในระดับที่กว้างขึ้น" ทัศนคติที่ได้รับการสนับสนุนจาก Paradigm ชี้ให้เห็นว่าการจัดการความเสี่ยงควรได้รับการพิจารณาเป็นเสาหลักด้านการดำเนินงานมากกว่าจะเป็นเพียงข้อกำหนดตามกฎหมาย ซึ่งเน้นความจำเป็นในการกำหนดมาตรฐานที่เป็นทางการเมื่อ DeFi ต้องการดึงดูดเงินทุนที่มีความยั่งยืนและมีขนาดใหญ่ขึ้น ผลกระทบในระยะสั้นคือการเปลี่ยนความสำคัญจากความคิดสร้างสรรค์อย่างรวดเร็วไปสู่การกำกับดูแลอย่างเข้มงวด โดยมาตรฐานทั่วอุตสาหกรรมเกี่ยวกับการเปิดเผยข้อมูลและการเชื่อมต่อระบบจะเป็นรากฐานสำหรับการยอมรับที่กว้างขึ้น

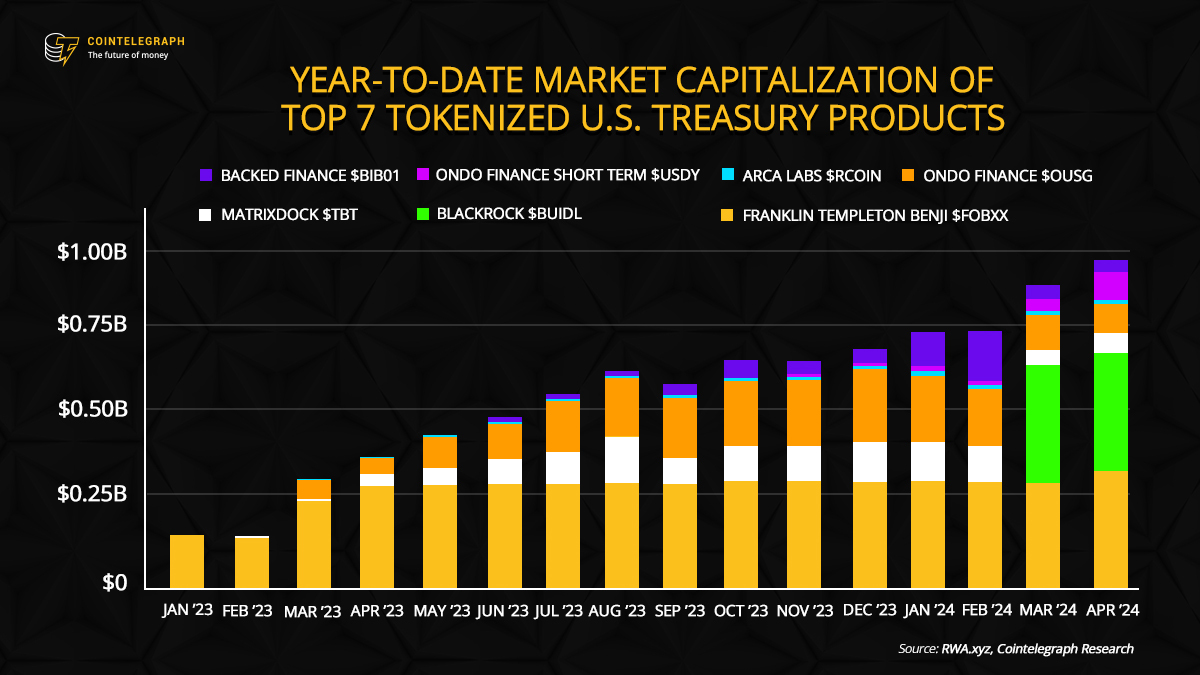

ภายในกรอบนี้ อุตสาหกรรมเริ่มเห็นการรวมตัวที่เป็นรูปธรรมรอบสามเสาหลัก ได้แก่ การพัฒนาของสตเบิลคอยน์ให้เป็นเครื่องมือชำระเงินและตั้งถิ่นฐาน การโทเคนนิเซชันของสินทรัพย์โลกจริง (RWAs) และการโทเคนนิเซชันของเครื่องมือแบบดั้งเดิม เช่น พันธบัตรรัฐบาล ความมั่นคงและความสามารถในการขยายตัวของสตเบิลคอยน์กลายเป็นสิ่งสำคัญในการสนับสนุนสภาพคล่องแบบหลายเชนและตั้งถิ่นฐานข้ามพรมแดน ในขณะที่ RWAs ช่วยให้สามารถจำลองสินทรัพย์แบบดั้งเดิมส่วนใหญ่บนเชนได้ ทั้งนี้ สถาบันขนาดใหญ่กำลังทดลองใช้พันธบัตรที่ถูกโทเคนนิเซชันและการเข้าถึงตลาดหุ้นผ่านสิ่งเทียบเท่าบนเชน ซึ่งบ่งชี้ถึงอนาคตที่ผลิตภัณฑ์ทางการเงินประเภทต่างๆ สามารถอยู่บนเชนได้มากขึ้น อีเธอเรียม และเครือข่ายที่เกี่ยวข้อง ผลสุทธิคือระบบการเงินแบบเชื่อมต่อกันมากขึ้นบนบล็อกเชน ซึ่งยังคงความไวต่อความเสี่ยงที่คุ้นเคยกับตลาดที่มีการควบคุม

ในแวดวง ETF สำหรับสถาบัน ความต้องการได้ผลิตแลนด์มาร์คที่น่าสนใจออกมา รูปแบบของการควบคุม บิตคอยน์ และผลิตภัณฑ์ที่ซื้อขายในตลาดแลกเปลี่ยนของอีเธอเรียมได้ผลักดันให้เกิดกระแสเงินที่ผู้สังเกตการณ์บางคนอธิบายว่าเป็นเครื่องชี้วัดถึงการยอมรับที่กว้างขึ้น โดยเฉพาะอย่างยิ่ง สองกองทุน ETF ที่ประสบความสำเร็จมากที่สุดในช่วงสองปีที่ผ่านมา—แบล็คโรว์คไอบีเอ็ม เอชเออาร์ ไอเชียร์ส บิตคอยน์ ETF (CRYPTO: BTC) และ Ethereum ETF (CRYPTO: อีทีเอ)—แสดงให้เห็นถึงความเต็มใจที่เพิ่มขึ้นของผู้จัดการสินทรัพย์ในการนำสินทรัพย์ดิจิทัลมาลงบัญชี สภาพการเคลื่อนไหวรอบ ๆ ผลิตภัณฑ์ที่เกี่ยวข้องกับ ETH นั้นโดดเด่นเป็นพิเศษ โดยมีกระแสเงินสดสุทธิไหลเข้าสู่ยานพาหนะ Ethereum เพิ่มขึ้นในพื้นที่ที่มีความมั่นใจสูงและแข่งขันกันแน่นหนา ปรากฏการณ์นี้ส่งผลให้เกิดการตระหนักในวงกว้างขึ้น: ระบบกำหนดราคาอย่างเป็นทางการและการตั้งถิ่นฐานอาจขึ้นอยู่กับโครงสร้างพื้นฐานแบบ on-chain ที่สร้างขึ้นเพื่อรองรับการควบคุมความเสี่ยงระดับสถาบันและการรายงานมาตรฐานต่าง ๆ มากขึ้นเรื่อย ๆ

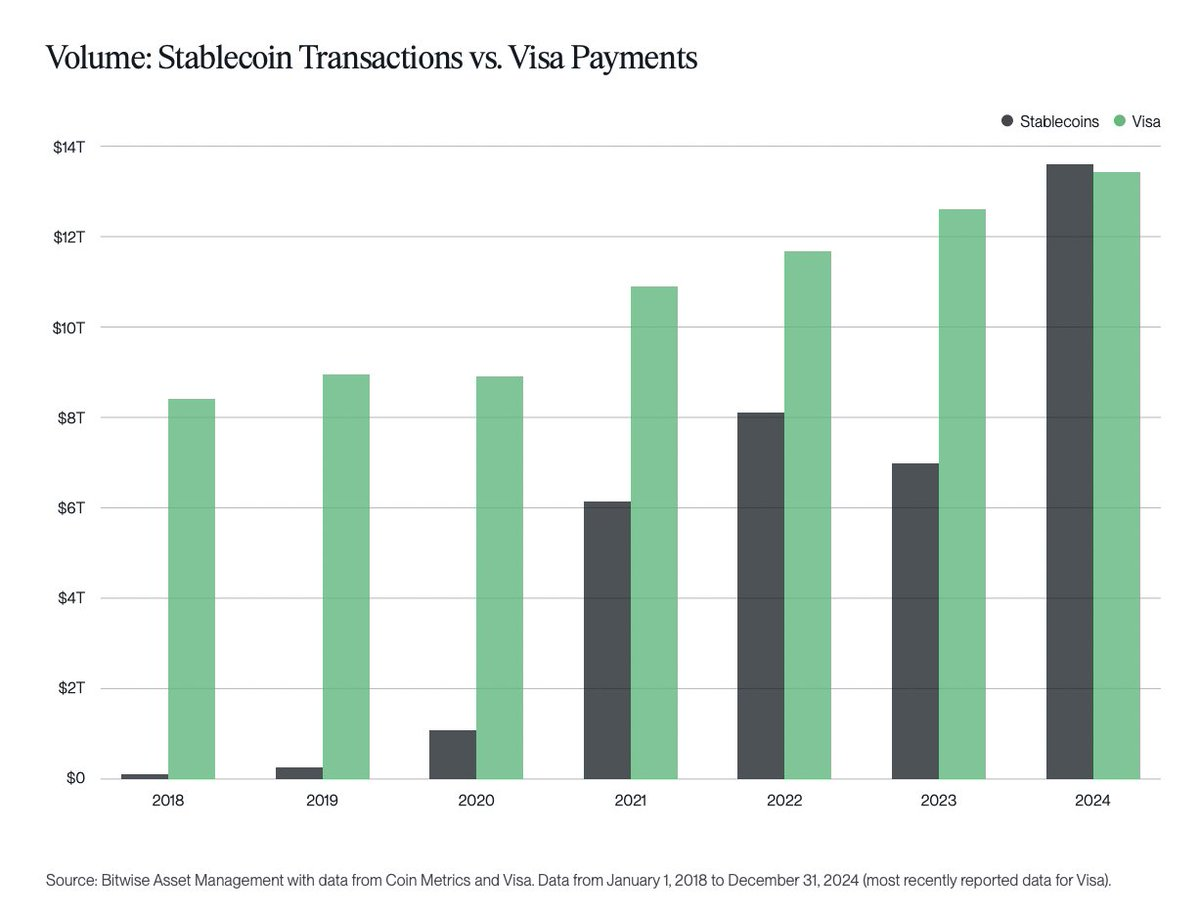

นอกเหนือจากกองทุน ETF แล้ว แนวคิดเรื่องเครื่องมือบนบล็อกเชนก็ได้รับความนิยมเพิ่มขึ้นเช่นกัน สเตเบิลคอยน์ได้กลายเป็นผลิตภัณฑ์ที่เข้ากันได้ดีกับตลาดของคริปโตเมื่อมีความชัดเจนในด้านการกำกับดูแลเพิ่มมากขึ้น ทำให้สามารถทำงานได้อย่างเชื่อถือได้มากขึ้นในฐานะช่องทางการตั้งถิ่นฐานและตัวช่วยด้านสภาพคล่อง ปริมาณมูลค่าที่จัดเก็บ (TVL) ของพวกเขาผ่านโปรโตคอลต่างๆ กำลังเข้าใกล้จุดสำคัญที่น่าประทับใจ—เกือบ 300,000 ล้านดอลลาร์—ในขณะที่พวกเขายังสามารถเคลื่อนย้ายเงินเกือบเท่าเดิมทุกเดือนเทียบเท่ากับช่องทางการชำระเงินแบบดั้งเดิม เช่น วีซ่าความสามารถในการให้สภาพคล่องนี้เมื่อถูกรวมเข้ากับสินทรัพย์ทางการเงินจริงที่ถูกโทเคนนิซ (tokenized RWAs) จะสร้างชั้นการตั้งถิ่นฐานบนบล็อกเชนที่สามารถขยายขนาดได้มากขึ้น ซึ่งสามารถรองรับความต้องการของสถาบันขนาดใหญ่ได้โดยไม่ต้องแลกมาด้วยความเร็วหรือการควบคุมความเสี่ยง การพัฒนาของเครื่องมือเหล่านี้บ่งชี้ถึงเส้นทางที่น่าเชื่อถือสำหรับการมีส่วนร่วมในระดับใหญ่ โดยเฉพาะเมื่อมาตรฐานการกำกับดูแลและการเปิดเผยข้อมูลเริ่มเข้าสู่ระดับความเข้มงวดแบบตลาดการเงินดั้งเดิม (TradFi)

โทเคนยังคงเป็นหัวข้อหลักในกลยุทธ์ขององค์กร โรบินฮู้ด ยุโรป เช่น ได้ดำเนินโครงการโทเคนนิเซชันที่ก้าวหน้าไปทั่วระบบนิเวศตลาดหลักทรัพย์ของตน ในขณะที่ แบล็คโรว์ค ได้ดำเนินการตราสารหนี้ของรัฐที่มีการแปลงเป็นโทเคนผ่านโครงการ BUIDL แนวโน้มในการแปลงสินทรัพย์ในโลกจริงให้กลายเป็นโทเคนดิจิทัลที่สามารถซื้อขายได้สอดคล้องกับการผลักดันที่กว้างขึ้นเพื่อเพิ่มสภาพคล่อง ความเข้าถึง และประสิทธิภาพในตลาดต่างๆ เมื่อการแปลงเป็นโทเคนขยายตัว มันก็กระตุ้นคำถามสำคัญเกี่ยวกับความโปร่งใส การดูแลรักษา และการกำกับดูแล; แนวทางข้างหน้าจะขึ้นอยู่กับการเชื่อมต่อข้ามแพลตฟอร์มที่แข็งแกร่งและรายงานความเสี่ยงมาตรฐานที่สอดคล้องกัน

ทั้งหมดนี้เสริมสร้างความเข้าใจที่สำคัญขึ้นหนึ่งอย่าง: ทั้ง stablecoins และ RWAs กำลังเปลี่ยนกรอบแนวคิดของ DeFi ที่มีต่อ Ethereum ให้กลายเป็นชั้นการตั้งถิ่นฐานและชั้นการเชื่อมต่อข้อมูลร่วมกัน เศรษฐกิจแบบ on-chain กำลังมีรากฐานที่ยึดโยงกับองค์ประกอบเดียวกันที่การเงินแบบดั้งเดิมพึ่งพา—การกำหนดความเสี่ยงที่ชัดเจน การเปิดเผยข้อมูลที่ตรวจสอบได้ และโครงสร้างพื้นฐานการตั้งถิ่นฐานที่มั่นคง—โดยยังคงรักษาการสร้างนวัตกรรมแบบไม่ต้องขออนุญาตซึ่งเป็นลักษณะเด่นของ DeFi ผลลัพธ์สุทธิคือการผลักดันไปสู่ระบบการเงินแบบ on-chain ที่สามารถดึงดูดเงินทุนสถาบันอีกหลายพันล้านดอลลาร์ในอนาคต ด้วยเงื่อนไขว่าการกำหนดกรอบการควบคุมและมาตรฐานต่างๆ ต้องพัฒนาไปพร้อมกับการนวัตกรรม

ในข้อประเมินล่าสุด Paradigm ได้โต้แย้งว่า การจัดการความเสี่ยงไม่ใช่เพียงค่าใช้จ่ายเท่านั้น แต่เป็นความสามารถหลักที่ต้องถูกฝังอยู่ในโครงสร้างการดำเนินงานของ DeFi หากสถาบันต่างๆ ต้องการขยายตัว DeFi จะต้องมีสถาบันที่เปรียบเทียบได้กับตลาดซื้อขายหลักทรัพย์แบบดั้งเดิมและหน่วยงานให้คะแนนเครดิต—กรอบงานที่เปิดเผย ตรวจสอบได้ และเชื่อมต่อข้อมูลร่วมกันได้สำหรับการประเมินและรายงานความเสี่ยง การพัฒนานี้จะไม่ต้องการการละทิ้งการทดลอง; แต่จะต้องการแนวทางที่มีวินัยในการจัดการความเสี่ยงที่สามารถเข้าใจ ตรวจสอบ และเชื่อมั่นได้ ทั่วทั้งระบบนิเวศที่หลากหลายของโปรโตคอล คลังเก็บ และกลยุทธ์ต่างๆ

ความคิดเห็นโดย: โรเบิร์ต ชมิทต์ ผู้ก่อตั้งและประธานเจ้าหน้าที่บริหารร่วมของบริษัท คอร์ค

เมื่อมีโมเมนตัมเพิ่มมากขึ้น ตลาดจะให้รางวัลกับโครงการที่แสดงถึงการบริหารความเสี่ยงที่โปร่งใส ความเป็นไปได้ของสภาพคล่อง และโครงสร้างพื้นฐานที่มีความทนทานมากขึ้นในอนาคต ปีที่กำลังจะมาถึงน่าจะมีความชัดเจนเพิ่มมากขึ้นเกี่ยวกับกฎระเบียบของสตเบิลคอยน์ ข้อตกลงการโทเคนนิเซชันเพิ่มเติม และผลิตภัณฑ์ใหม่บนบล็อกเชนที่ออกแบบมาเพื่อให้สอดคล้องกับมาตรฐานของสถาบันการเงิน ซูเปอร์ไซเคิลของ DeFi หากเกิดขึ้นจริง จะถูกกำหนดไม่เพียงแค่โดยการไหลเข้าของเงินทุน แต่ยังรวมถึงความลึกของระบบการกำกับดูแลความเสี่ยงที่สามารถรับมือกับคลื่นลูกต่อไปของความผันผวนในตลาดได้ ในแง่นั้น จุดสนใจจะเปลี่ยนจากการไล่ตามผลตอบแทนสูงสุดไปสู่การสร้างระบบการเงินแบบออนเชนที่ทนทาน ซึ่งสามารถดำเนินการได้ในระดับเดียวกับตลาดแบบดั้งเดิม ในขณะที่ยังคงรักษาความเปิดกว้างที่ทำให้ DeFi มีเอกลักษณ์

ดูอะไรต่อไป

- มาตรฐานอุตสาหกรรมที่กำลังจะเกิดขึ้นสำหรับการเปิดเผยข้อมูลความเสี่ยงแบบข้ามโซและรายงานโปรโตคอล

- การพัฒนาด้านการกำกับดูแลที่ส่งผลต่อ stablecoins และสินทรัพย์จริงที่ถูกแปลงเป็นโทเคน (tokenized RWAs) ในเขตอำนาจศาลหลัก

- การยื่นขอ ETF ใหม่หรือการไหลเข้าอย่างมากใน ETF ของ BTC และ ETH ขณะที่ความต้องการจากสถาบันเปลี่ยนไป

- โครงการขยายการโทเคนนิเซชันจากผู้ดูแลหลักทรัพย์หรือผู้จัดการสินทรัพย์รายใหญ่ รวมถึงหลักทรัพย์รัฐบาลและหุ้นขนาดใหญ่ที่มีชื่อเสียง

- การอัปเดตด้านการกำกับดูแลและการปรับปรุงโครงสร้างสภาพคล่องที่ส่งผลต่อกรอบเวลาการถอนและพารามิเตอร์ความเสี่ยงบนแพลตฟอร์ม DeFi ชั้นนำ

แหล่งข้อมูลและขั้นตอนการตรวจสอบ

- รายงานของ Paradigm เกี่ยวกับ TradFi DeFi และการจัดการความเสี่ยงในระบบการเงินที่ขยายได้

- การเปิดตัว ETF ที่มีการควบคุมสำหรับ Bitcoin และ Ethereum โดย BlackRock รวมถึงกระแสการดำเนินงาน

- คลังสินทรัพย์ดิจิทัลของอีเธอเรียม (ETH) และแนวโน้มตลาดที่เกี่ยวข้องกับ DATs รวมถึง Bitmine Immersion

- มูลค่าตลาดสกุลเงินดิจิทัลที่มีมูลค่าคงที่ ปริมาณมูลค่าที่ถูกแช่แข็ง และจุดมุ่งหมายที่ชัดเจนในด้านการกำกับดูแล (ข้อมูลเชิงลึกจาก EY เกี่ยวกับการใช้งานคลังและ DLT)

- โรบินฮู้ด โครงการโทเคนนิเซชันของยุโรปและโครงการโทเคนนิเซชันของ BlackRock สำหรับหลักทรัพย์รัฐบาลสหรัฐฯ (BUIDL)

บทความนี้ได้รับการตีพิมพ์ครั้งแรกเป็น การวางใจใน DeFi เริ่มต้นด้วยการจัดการความเสี่ยงที่เหมาะสม เมื่อ ข่าวล่าสุดเกี่ยวกับคริปโต – แหล่งข่าวที่คุณวางใจได้สำหรับข่าวคริปโต ข่าวบิตคอยน์ และอัปเดตบล็อกเชน