ผู้แต่ง:@intern_ccผู้มีอิทธิพลด้านการเข้ารหัส (Crypto KOL)

แปล: Felix, PANews

ตัวเลือกการเข้ารหัสข้อมูลมีแนวโน้มจะกลายเป็นเครื่องมือทางการเงินที่โดดเด่นในปี 2026 เนื่องจากมีแนวโน้มหลัก 3 ประการที่ผสานเข้าด้วยกัน ได้แก่ อัตราผลตอบแทนแบบ DeFi แบบดั้งเดิมที่ถูกกดดันจาก "วันสิ้นโลกของผลตอบแทน" ผลิตภัณฑ์รุ่นใหม่ที่เรียบง่ายสำหรับผู้เริ่มต้นที่จะทำให้ตัวเลือกเป็นไปโดยอัตโนมัติผ่านอินเทอร์เฟซการซื้อขายแบบคลิกเดียว และการยอมรับจากสถาบันหลังจากที่ Coinbase ซื้อกิจการ Deribit ด้วยมูลค่า 2.9 พันล้านดอลลาร์

แม้ว่าตัวเลือกแบบเชน (chain) ที่มีอยู่ในปัจจุบันจะมีสัดส่วนเพียงเล็กน้อยเท่านั้นในปริมาณการซื้อขายของสัญญาอนุพันธ์สกุลเงินดิจิทัล แต่สัญญาซื้อขายล่วงหน้าแบบไม่มีวันสิ้นสุดยังคงครองตลาดอย่างเด่นชัด ช่องว่างนี้คล้ายกับสถานการณ์ของตัวเลือกในตลาดการเงินแบบดั้งเดิม (TradFi) ก่อนที่ Robinhood จะได้รับความนิยมอย่างกว้างขวาง

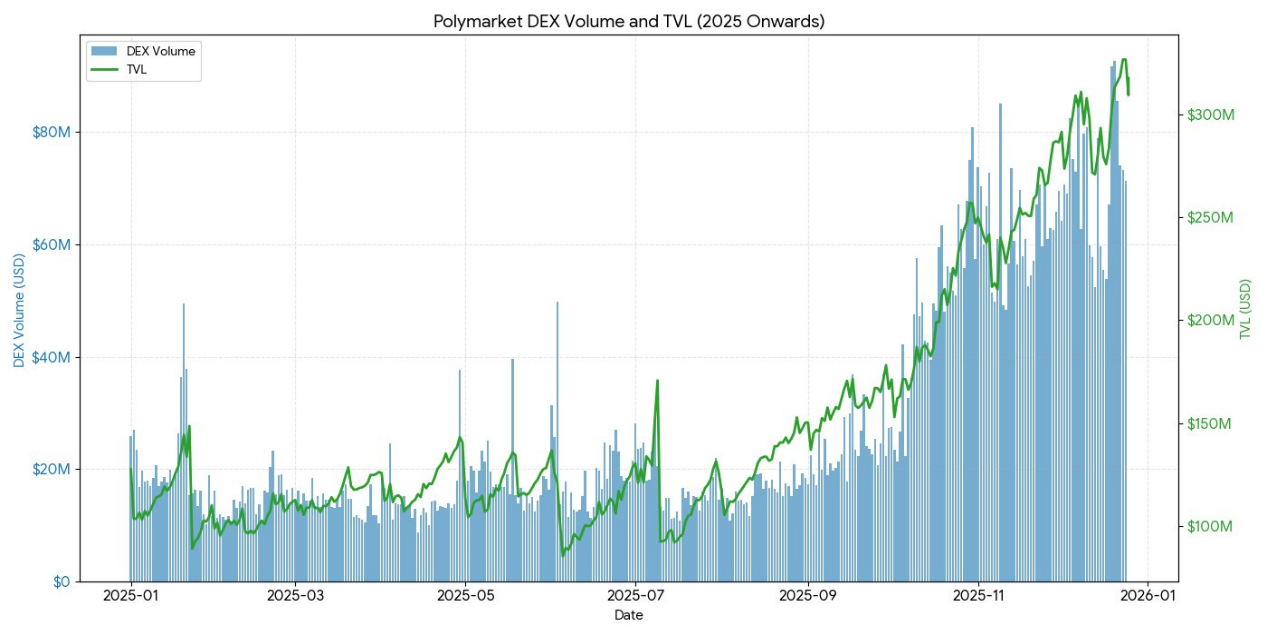

Polymarket ได้ดำเนินการธุรกรรมมูลค่า 9,000 ล้านดอลลาร์ในปี 2024 โดยการนำตัวเลือกแบบไบนารีมาปรับใหม่ พร้อมกับการตลาดที่ยอดเยี่ยม ถ้าความต้องการในการเดิมพันเชิงความน่าจะเป็นของตลาดรายย่อยได้รับการยืนยันแล้ว ตัวเลือกแบบ DeFi สามารถเปลี่ยนแปลงโครงสร้างได้เหมือนกันหรือไม่? เมื่อโครงสร้างพื้นฐานและกลไกการสร้างรายได้เริ่มสอดคล้องกัน การดำเนินการจะเป็นตัวตัดสินว่าตัวเลือกจะสามารถก้าวข้ามข้อจำกัดหรือยังคงเป็นเครื่องมือเฉพาะกลุ่มต่อไป

การสิ้นสุดของรายได้แบบพาสซีฟ

หากคุณต้องการเข้าใจว่าเหตุใดตัวเลือกการเข้ารหัสอาจเกิดการระเบิดขึ้นในปี 2026 คุณต้องเข้าใจก่อนว่า: อะไรคือสิ่งที่กำลังจะตายไป

ในช่วง 5 ปีที่ผ่านมา ระบบนิเวศของสกุลเงินดิจิทัลได้พัฒนาอย่างรวดเร็ว นักวิเคราะห์ตลาดย้อนกลับไปมองยุคนี้ว่าเป็นยุคทองของ "ผลตอบแทนแบบง่ายๆ" (Lazy Yield) ซึ่งผู้เข้าร่วมสามารถได้รับผลตอบแทนที่สูงและผ่านการปรับความเสี่ยงแล้ว แม้จะไม่ต้องใช้การดำเนินการที่ซับซ้อนหรือการจัดการอย่างกระตือรือร้นก็ตาม ตัวอย่างที่ชัดเจนไม่ใช่กลยุทธ์ตัวเลือกที่ซับซ้อน แต่คือวิธีการหาผลประโยชน์แบบง่ายๆ อย่างการขุดเหรียญใหม่ การทำกลยุทธ์แบบวงจร และการซื้อขายความแตกต่างของสัญญาซื้อขายล่วงหน้าแบบไม่มีวันหมดอายุ (Perpetual Futures)

กลยุทธ์ฐานเป็นหัวใจหลักของการสร้างรายได้ในตลาดคริปโต กลไกดูเหมือนง่ายแต่แท้จริงแล้วไม่ใช่เช่นนั้น: เนื่องจากนักลงทุนรายย่อยมีแนวโน้มชอบการถือหุ้นระยะยาว ผู้ถือหุ้นต้องจ่ายค่าธรรมเนียมผ่านอัตราค่าธรรมเนียมการเงินให้กับผู้ถือหุ้นรายใหญ่เพื่อรักษาตำแหน่งไว้ ผู้เล่นที่เฉลียวฉลาดซื้อสินทรัพย์ในตลาดจริงและขายสัญญาซื้อขายล่วงหน้าแบบไม่มีวันสิ้นสุด จึงสร้างตำแหน่งที่ไม่ได้รับผลกระทบจากความผันผวนของราคา (delta neutral) พร้อมกับยังสามารถสร้างผลตอบแทนต่อปีได้ 20-30%

อย่างไรก็ตาม โลกนี้ไม่มีมื้ออาหารฟรี ด้วยการอนุมัติ ETF บิตคอยน์แบบสปอต สถาบันการเงินแบบดั้งเดิมได้เข้าสู่ตลาดด้วยประสิทธิภาพในระดับอุตสาหกรรม ผู้เข้าร่วมการรับสิทธิ์และกองทุนเฮดจ์เริ่มใช้เงินหลายพันล้านดอลลาร์ในการทำธุรกรรมนี้ ทำให้ความแตกต่างของอัตราดอกเบี้ยถูกบีบอัดให้เหลือเพียงอัตราดอกเบี้ยพันธบัตรรัฐบาลบวกกับส่วนต่างความเสี่ยงที่ค่อนข้างน้อย จนถึงสิ้นปี 2025 ฟองสบู่นี้ก็ได้ระเหยไปแล้ว

DeFi คือการเปิดโอกาสให้ทุกคน ข้อตกลงสิทธิ์เลือกซื“คุณคสุสาน"คุณค

- Hegic เปิดตัวในปี 2020 โดยใช้การนวัตกรรมแบบ Pool-to-Pool แต่เนื่องจากข้อผิดพลาดของโค้ดและข้อบกพร่องด้านทฤษฎีเกม จึงเคยปิดตัวชั่วคราวสองครั้งในช่วงเริ่มต้น

- มูลค่าตลาดของ Ribbon ลดลงจากจุดสูงสุดที่ 300 ล้านดอลลาร์ เนื่องจากภาวะตลาดพังทลายในปี 2022 และการเปลี่ยนยุทธศาสตร์ไปสู่ Aevo ซึ่งในปี 2025 มีเพียงประมาณ 2.7 ล้านดอลลาร์ที่ถูกโจมตีโดยแฮกเกอร์

- Dopex ได้แนะนำตัวเลือกสภาพคล่องแบบรวม แต่เนื่องจากผลิตภัณฑ์ตัวเลือกที่เกิดจากโมเดลขาดความน่าสนใจในการแข่งขัน ประสิทธิภาพการใช้เงินทุนต่ำ และเศรษฐกิจโทเคนไม่สามารถดำเนินต่อไปได้ในภาวะตลาดหมีที่รุนแรง จึงสุดท้ายก็ล่มสลายลง

- หลังจากที่ Opyn ตระหนักว่าการซื้อขายออปชันยังคงถูกควบคุมโดยสถาบัน Opyn จึงเปลี่ยนไปเน้นด้านโครงสร้างพื้นฐานและละทิ้งกลุ่มผู้ลงทุนรายย่อย

รูปแบบความล้มเหลวมีความสอดคล้องกันสูง: ข้อตกลงที่ทะเยอทะยานมักจะประสบความยากลำบากในการเริ่มต้นสภาพคล่องและทำให้ประสบการณ์ผู้ใช้งานง่ายขึ้นพร้อมกัน

ข้อขัดแย้งของความซับซ้อน

น่าขันคือ ตัวเลือกที่ทฤษฎีแล้วปลอดภัยและสอดคล้องกับเจตนาของผู้ใช้มากกว่ากลับไม่ได้รับความนิยมเท่าสัญญาถาวรที่มีความเสี่ยงสูงกว่าและมีกลไกซับซ้อนกว่า

สัญญาถาวรดูเหมือนง่าย แต่กลไกภายในนั้นซับซ้อนมากทุกครั้งที่ตลาดตกต่ำ ผู้คนจะถูกปิดตำแหน่งบังคับหรือถูกปรับอัตราทดโดยอัตโนมัติ แม้แต่นักลงทุนรายใหญ่เองก็อาจไม่เข้าใจหลักการของสัญญาถาวรนี้ดีนัก

ในทางกลับกัน ตัวเลือกการซื้อขายจะไม่มีปัญหาเหล่านี้เลย การซื้อตัวเลือกการซื้อ (call option) ความเสี่ยงจะถูกจำกัดไว้เพียงแค่ค่าเบี้ยตัวเลือกเท่านั้น และความเสียหายสูงสุดจะถูกกำหนดไว้ก่อนที่จะเริ่มเข้าสู่ตลาด อย่างไรก็ตาม สัญญาซื้อขายล่วงหน้าแบบไม่มีวันสิ้นสุด (perpetual contracts) ยังคงครองตลาด เพราะการ "เลื่อนไปที่เลเวอเรจ 10 เท่า" มักจะง่ายกว่าการ "คำนวณความเสี่ยงที่ปรับแล้วตามเดลต้า" เสมอ

ข้อหลอกลวงทางความคิดเกี่ยวกับสัญญาซื้อขายแบบเป็นนิติบ

สัญญาถาวรบังคับให้คุณรับภาระค่าธรรมเนียมแบบครอสและจ่ายค่าธรรมเนียมสองครั้งในแต่ละธุรกรรม

แม้แต่การถือตำแหน่งเพื่อป้องกันความเสี่ยง ก็ยังสามารถทำให้คุณหมดตัวได้

พวกมันมีความขึ้นอยู่กับเส้นทาง คุณไม่สามารถเปิดตำแหน่งแล้วปล่อยทิ้งไว้เฉย ๆ ได้

แม้ว่าคุณจะคิดว่าเงินทุนของนักลงทุนรายย่อยในระยะสั้นยังคงไหลเข้าสู่สัญญาถาวรก็ตาม แต่ตัวเลือก (Options) ยังคงครองส่วนแบ่งตลาดหลักในสินค้าทางการเงินที่เป็นของตัวเองในเครือข่ายบล็อกเชนส่วนใหญ่ พวกมันเป็นเครื่องมือที่ยืดหยุ่นและทรงพลังมากกว่า ซึ่งสามารถใช้เพื่อป้องกันความเสี่ยงและสร้างรายได้ได้

ในอีก 5 ปีข้างหน้า โครงสร้างพื้นฐานแบบเชนจะค่อยๆ กลายเป็นโครงสร้างพื้นฐานด้านหลังของชั้นการกระจายสินค้า โดยมีขอบเขตการครอบคลุมกว้างขึ้นเมื่อเทียบกับการเงินแบบดั้งเดิม

คลังนวัตกรรมในปัจจุบัน เช่น Rysk และ Derive แสดงถึงคลื่นแรกของการเปลี่ยนแปลงนี้ ซึ่งนำเสนอผลิตภัณฑ์ที่มีโครงสร้างซับซ้อนมากกว่าการให้สินเชื่อหรือสระเงินกู้พื้นฐาน นักจัดสรรสินทรัพย์ที่เฉลียวฉลาดจำเป็นต้องมีเครื่องมือที่หลากหลายมากขึ้น เพื่อจัดการความเสี่ยง จัดการความผันผวน และเพิ่มผลตอบแทนของพอร์ตการลงทุน เพื่อให้สามารถใช้ประโยชน์สูงสุดจากระบบนิเวศแบบกระจายศูนย์ได้อย่างเต็มที่

การเงินแบบดั้งเดิมพิสูจน์ว่าผู้ลงทุนรายย่อยชื่

โรบินฮู้ด การปฏิวั

การเพิ่มขึ้นของนักลงทุนรายย่อยในการซื้อขายออปชันในตลาดการเงินแบบดั้งเดิม ได้ให้เส้นทางที่ชัดเจนไว้ให้ Robinhood ได้เริ่มต้นการเปลี่ยนแปลงครั้งใหญ่ในอุตสาหกรรมเมื่อเปิดให้ซื้อขายออปชันแบบไม่มีค่าธรรมเนียมในเดือนธันวาคม ปี 2017 ซึ่งสิ่งนี้ได้ถึงจุดสูงสุดในเดือนตุลาคม ปี 2019 เมื่อ Charles Schwab, TD Ameritrade และ Interactive Brokers ตัดสินใจยกเลิกค่าธรรมเนียมในเวลาเพียงไม่กี่วันต่อเนื่องกัน

ผลกระทบของมันนั้นยิ่งใหญ่มาก:

- ปริมาณการซื้อขายออปชันของนักลงทุนรายย่อยในสหรัฐฯ เพิ่มขึ้นจาก 34% ณ ช่วงปลายปี 2019 สู่ระดับ 45 ถึง 48% ในปี 2023

- ในปี 2024 สำนักงานกำกับดูแลสกุลเงินสหรัฐอเมริกา (OCC) ได้เคลียร์สัญญาซื้อขายออปชันรวมทั้งหมดเป็นสถิติใหม่ที่ 12.2 พันล้านสัญญา ซึ่งเป็นปีที่ 5 ติดต่อกันที่ทำสถิติใหม่

- ในปี 2020 หุ้นของคนดังออนไลน์คิดเป็น 21.4% ของปริมาณการซื้อขายออปชันทั้งหมด

ตัวเลือกการหมดอายุในวันที่ 00DTEการเติบโตแบบก้าวกระโดด

0DTE แสดงให้เห็นถึงความสนใจของนักลงทุนรายย่อยในข้อตกลงที่มีความเสี่ยงสูงในระยะสั้น โดยปริมาณการซื้อขายของตัวเลือก 0DTE คิดเป็นสัดส่วนจากปริมาณการซื้อขายตัวเลือกดัชนี S&P 500 ที่เพิ่มขึ้นจาก 5% ในปี 2016 เป็น 51% ในไตรมาสที่สี่ของปี 2024 โดยมีปริมาณการซื้อขายเฉลี่ยต่อวันมากกว่า 1.5 ล้านสัญญา

เสน่ห์ของมันชัดเจน: การลงทุนต่ำกว่า ไม่มีความเสี่ยงในการถือครองค้างคืน มีอัตราทดในตัวมากกว่า 50 เท่า และวงจรการตอบสนองในวันเดียว ซึ่งผู้เชี่ยวชาญในอุตสาหกรรมเรียกว่า "การซื้อขายโดพามีน"

ความเว้าและโอกาสที่ชัดเจน

โครงสร้างผลตอบแทนแบบไม่เป็นเชิงเส้นของตัวเลือกนั้นดึงดูดผู้ค้าที่ต้องการผลตอบแทนแบบไม่สมมาตร ผู้ซื้อตัวเลือกแบบซื้อ (Call Option) อาจต้องเสี่ยงเพียงค่าธรรมเนียมตัวเลือก 500 ดอลลาร์เท่านั้น แต่กลับมีศักยภาพในการทำกำไรสูงถึง 5,000 ดอลลาร์หรือมากกว่านั้น การซื้อขายแบบสเปรดช่วยให้สามารถปรับกลยุทธ์ได้อย่างแม่นยำยิ่งขึ้น: คุณสามารถกำหนดขอบเขตการขาดทุนสูงสุดและกำไรสูงสุดได้ก่อนที่จะเข้าสู่ตลาด

ผลิตภัณฑ์และโครงสร้างพื้นฐานสำหรับผ

การนามาใช้เป็นทางแก้ปัญหา

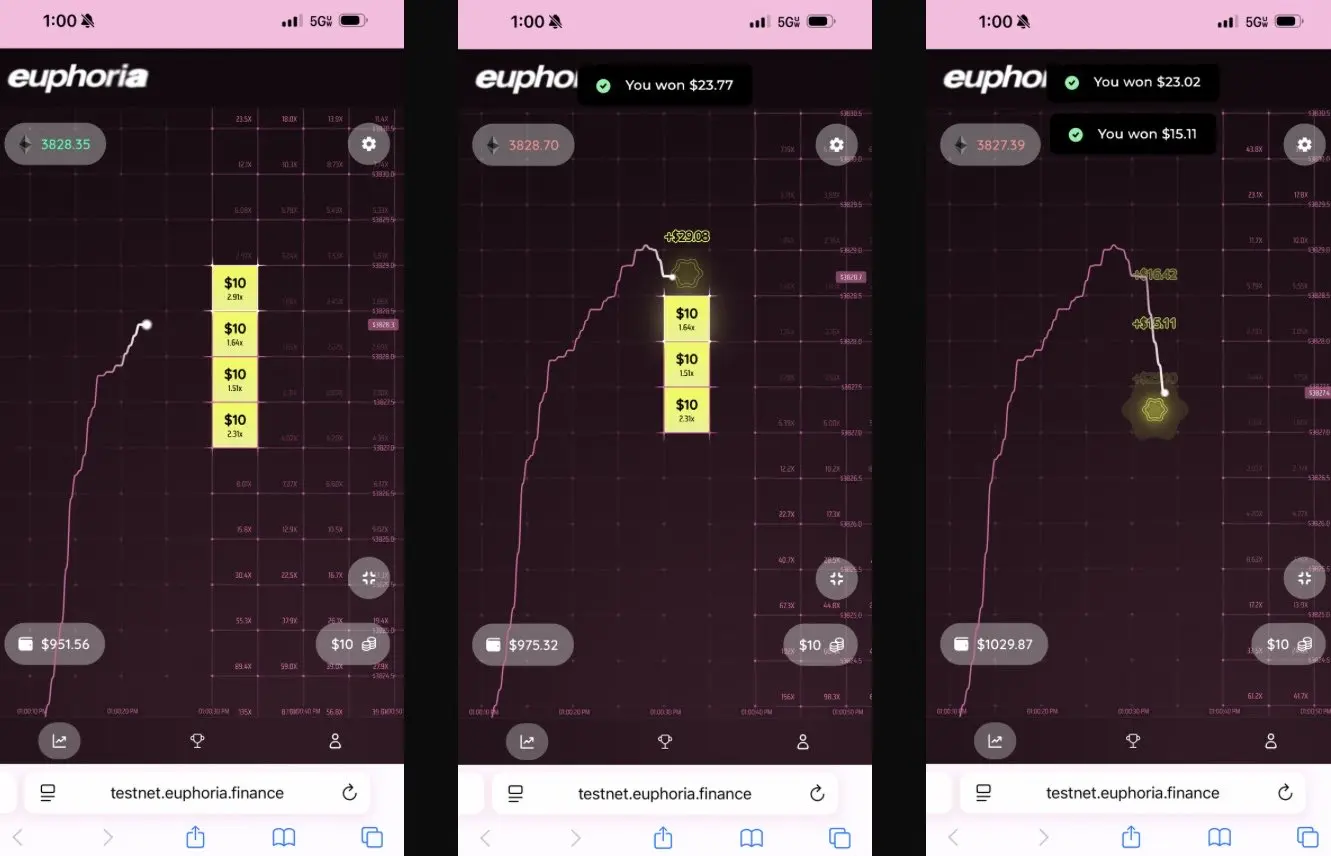

โปรโตคอลรุ่นใหม่แก้ปัญหาความซับซ้อนโดยการซ่อนตัวเลือกไว้อย่างสมบูรณ์ผ่านอินเทอร์เฟซที่เรียบง่าย ซึ่งในอุตสาหกรรมเรียกว่า "แอปพลิเคชันโดปามีน"

Euphoria ได้รับเงินทุนเริ่มต้น 7.5 ล้านดอลลาร์ด้วยแนวคิดการลดทอนที่มีความกล้าหาญ โดยมีวิสัยทัศน์ว่า "คุณเพียงแค่ดูกราฟ มองเห็นการเปลี่ยนแปลงของเส้นราคา แล้วคลิกที่ช่องในตารางที่คุณคิดว่าราคาจะแตะถึงในลำดับถัดไป" โดยไม่จำเป็นต้องมีประเภทคำสั่งซื้อขาย ไม่ต้องจัดการมาร์จิ้น และไม่ต้องใช้ตัวอักษรกรีก แค่เพียงวางเดิมพันในทิศทางที่ถูกต้องบน CLOB เท่านั้น

การสร้างโครงสร้างพื้นฐานระดับไมโครวินาทีบน MegaETH

การคาดการณ์การระเบิดของตลาดยืนยันแนวคิดของกลยุทธ์ที่ง่ายขึ้น:

- Polymarket ดำเนินการซื้อขายมูลค่าเกิน 9,000 ล้านดอลลาร์ในปี 2024 โดยมีผู้ใช้งานที่มีการซื้อขายต่อเดือนสูงสุดถึง 314,500 คน

- ปริมาณการซื้อขายรายสัปดาห์ของ Kalshi ได้คงที่เกิน 1,000 ล้านดอลลาร์สหรัฐแล้ว

โครงสร้างของแพลตฟอร์มทั้งสองนี้มีลักษณะเดียวกับตัวเลือกไบนารี (binary options) แต่แนวคิดเรื่อง "การคาดการณ์" ได้เปลี่ยนภาพลักษณ์เชิงลบของการพนันให้กลายเป็นสติปัญญาแบบรวมกลุ่ม (collective intelligence)

เช่นเดียวกับที่ Interactive Brokers ยอมรับอย่างชัดเจน ว่าสัญญาคาดการณ์ของพวกเขาคือ "ตัวเลือกไบนารีในตลาดคาดการณ์"

ประสบการณ์คือ: นักลงทุนรายย่อยไม่ต้องการเครื่องมือทางการเงินที่ซับซ้อน พวกเขาต้องการการเดิมพันที่มีความเป็นไปได้ชัดเจน ง่ายต่อการเข้าใจ และมีผลลัพธ์ที่ชัดเจน

2025 ปี DeFi คือการเปิดโอกาสให้ทุกคน สถานะปัจจุบันของ

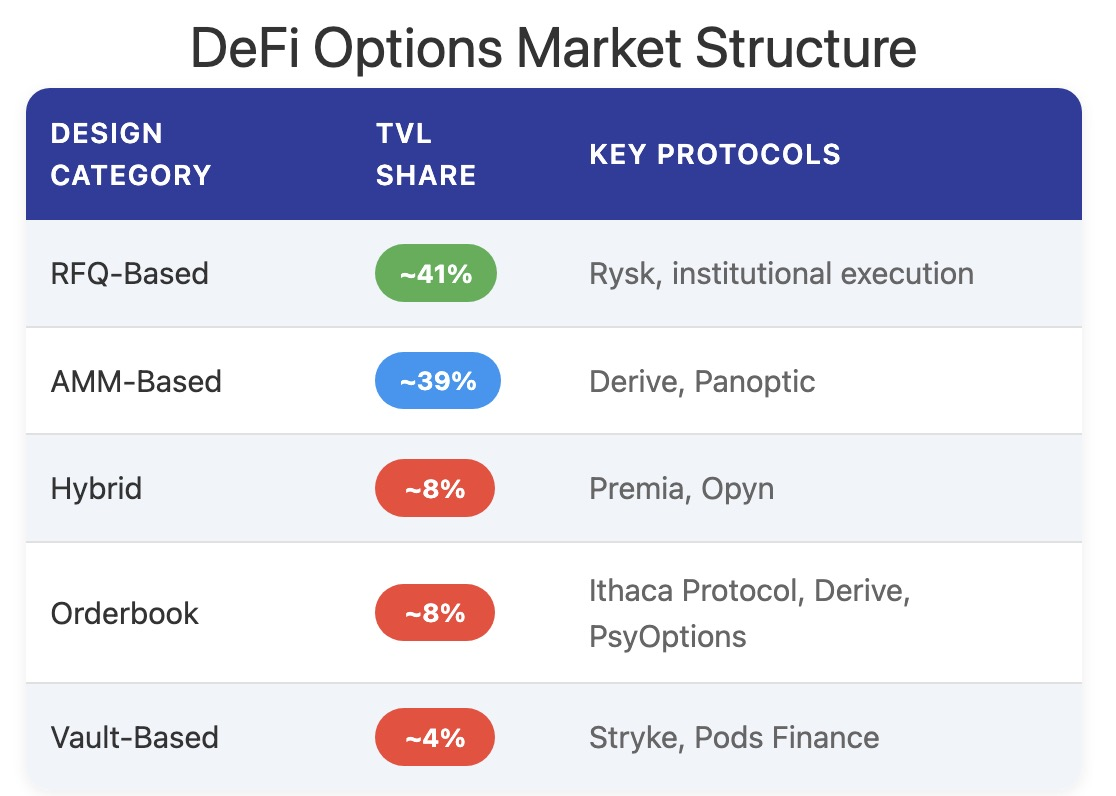

จนถึงสิ้นปี 2025 ระบบนิเวศตัวเลือก DeFi กำลังเปลี่ยนผ่านจากแบบดีไซน์เชิงทดลองไปสู่โครงสร้างตลาดที่โตเต็มที่และสามารถเชื่อมต่อเข้าด้วยกันได้มากขึ้น

กรอบแนวคิดในช่วงแรกได้แสดงให้เห็นปัญหาหลายประการ ได้แก่ การกระจายสภาพคล่องไปยังวันครบกำหนดชำระที่แตกต่างกัน การตั้งราคาที่พึ่งพาโอราเคิลทำให้เกิดความล่าช้าและเสี่ยงต่อการถูกแทรกแซง และการใช้คลังหลักประกันที่ต้องวางหลักประกันเต็มจำนวนจำกัดศักยภาพในการขยายตัว ปัญหาเหล่านี้จึงส่งผลให้เกิดการเปลี่ยนไปสู่รูปแบบสระสภาพคล่อง โครงสร้างออปชันเปอร์เปตัวล์ และระบบวางหลักประกันที่มีประสิทธิภาพมากยิ่งขึ้น

ผู้เข้าร่วมตลาดตัวเลือก DeFi ในปัจจุบันส่วนใหญ่เป็นนักลงทุนรายย่อยที่ต้องการผลตอบแทน มากกว่าสถาบันที่ต้องการป้องกันความเสี่ยง ผู้ใช้งานมองตัวเลือกเป็นเครื่องมือสร้างรายได้แบบพาสซีฟ โดยการขายตัวเลือกแบบ Covered Call เพื่อรับส่วนต่างราคา มากกว่าจะใช้เป็นเครื่องมือในการถ่ายโอนความผันผวน เมื่อความผันผวนของตลาดเพิ่มขึ้น ผู้ฝากเงินในสัญญาโภคทรัพย์จะเผชิญกับความเสี่ยงด้านการเลือกที่ผิด เนื่องจากขาดเครื่องมือป้องกันความเสี่ยง ซึ่งส่งผลให้เกิดผลการดำเนินงานที่ไม่ดีต่อเนื่องกัน และมีการไหลออกของ TVL

สถาปัตยกรรมของโปรโตคอลได้ก้าวข้ามแบบจำลองแบบดั้งเดิมที่มุ่งเน้นวันครบกำหนด จนนำไปสู่แนวคิดใหม่ๆ ในด้านการกำหนดราคา ความเป็นไปได้ในการหมุนเวียนสภาพคล่อง และอื่นๆ

รัสเซีย

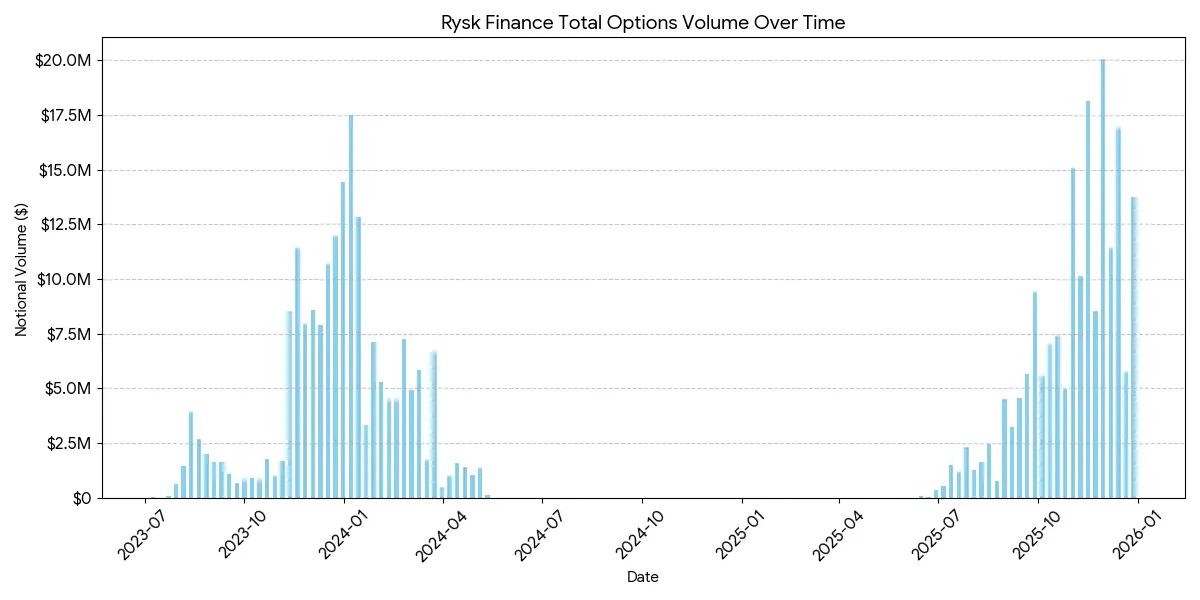

Rysk นำกลไกการขายออปชันแบบดั้งเดิมมาใช้ใน DeFi ผ่านการใช้สิ่งต่างๆ ที่เป็นพื้นฐานของบล็อกเชน (on-chain primitives) ซึ่งรองรับทั้ง Cash-secured Puts และ Covered Calls ผู้ใช้สามารถฝากหลักประกันเข้าสู่สัญญาอัจฉริยะเพื่อสร้างตำแหน่งการลงทุนแต่ละตำแหน่ง และกำหนดราคาใช้สิทธิและวันครบกำหนดเองได้ การซื้อขายดำเนินการผ่านกลไกการเสนอราคาแบบเรียลไทม์ โดยคู่ค้าการซื้อขายเสนอราคาที่แข่งขันกันได้ผ่านการประมูลบนบล็อกเชนที่รวดเร็ว ซึ่งทำให้เกิดการยืนยันทันทีและรับค่าธรรมเนียมออปชันล่วงหน้า

ผลตอบแทนเป็นไปตามโครงสร้างออปชันคอลแบบปกติ:

- หากเมื่อถึงวันครบกำหนดสัญญา ราคา < ราคาใช้สิทธิ์: ตัวเลือกหมดอายุโดยไม่มีคุณค่า ผู้ขายจะได้รับการรักษาหลักประกัน + ค่าธรรมเนียมตัวเลือก

- หากในวันครบกำหนดสัญญา ราคา ≥ ราคาใช้สิทธิ: หลักประกันจะถูกส่งมอบตามราคาใช้สิทธิ ผู้ขายจะได้รับค่าธรรมเนียมตัวเลือก แต่สละส่วนได้จากกำไรที่เพิ่มขึ้น

โครงสร้างที่คล้ายกันนี้ยังสามารถใช้ได้กับออปชันแบบปอนด์ที่มีการค้ำประกันด้วยเงินสด โดยการส่งมอบสินค้าจริงจะดำเนินการอัตโนมัติบนบล็อกเชน

Rysk มุ่งเป้าไปที่ผู้ใช้ที่ต้องการผลตอบแทนแบบยั่งยืนและไม่ทำให้เกิดอัตราเงินเฟ้อจากส่วนต่างของออปชัน โดยแต่ละตำแหน่งมีการค้ำประกันเต็มจำนวน ไม่มีความเสี่ยงจากคู่สัญญา และใช้การตั้งถิ่นฐานแบบแน่นอนบนบล็อกเชน มันรองรับสินทรัพย์หลายประเภทสำหรับการค้ำประกัน เช่น ETH, BTC, LST และ LRT จึงเหมาะสำหรับ DAO คลังสมบัติ เงินทุน และองค์กรที่ต้องการบริหารจัดการสินทรัพย์ที่มีความผันผวน

ขนาดการถือครองเฉลี่ยบนแพลตฟอร์ม Rysk อยู่ที่ระดับ 5 หลัก ซึ่งบ่งชี้ถึงการลงทุนจากเงินทุนระดับสถาบัน

derive.xyz

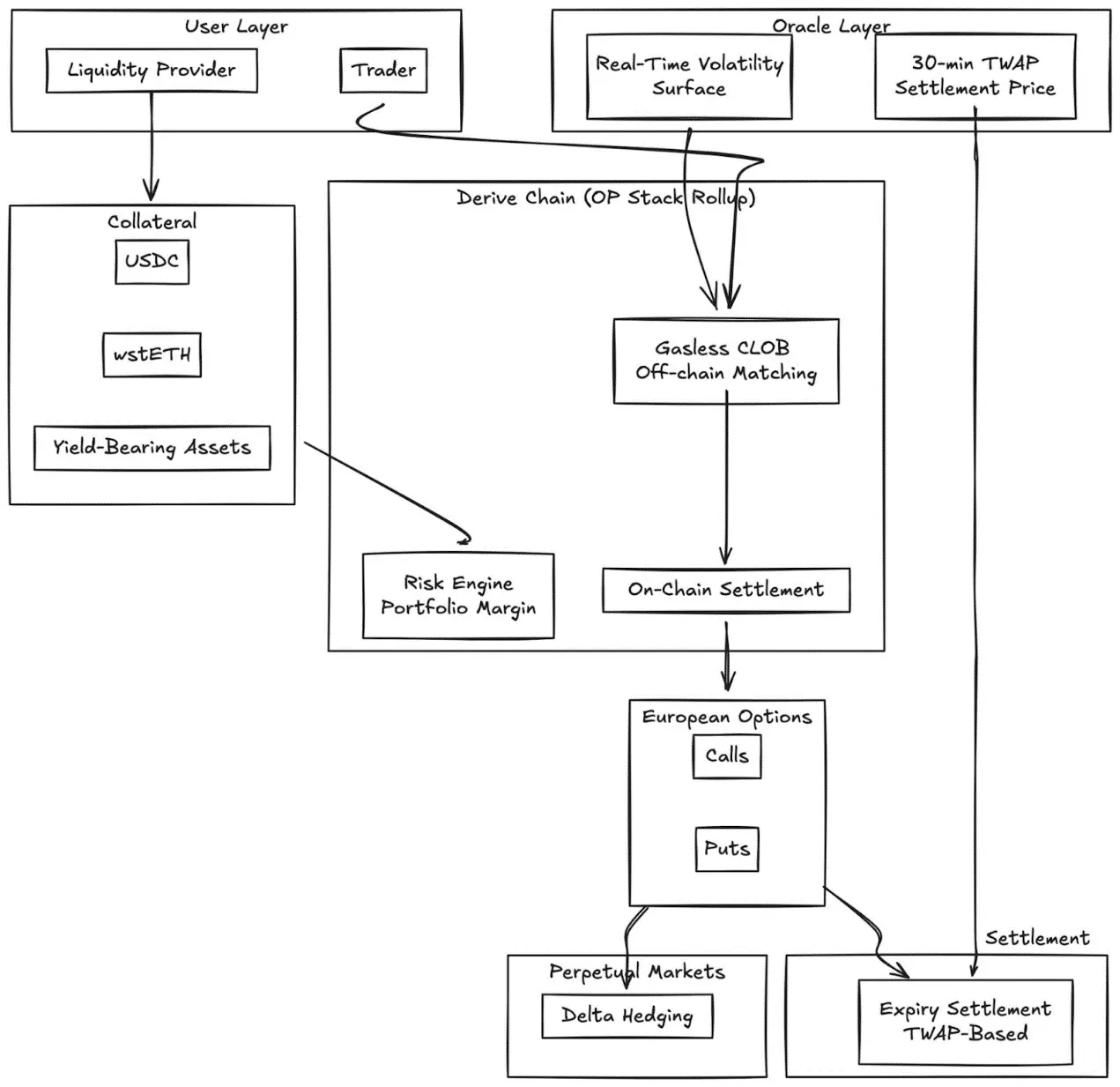

Derive (เดิมชื่อ Lyra) ได้เปลี่ยนจากสถาปัตยกรรม AMM ที่เป็นนวัตกรรมไปสู่หนังสือคำสั่งซื้อขายแบบมีขีดจำกัด (Central Limit Order Book) ที่ไม่มีค่าธรรมเนียม Gas และใช้การตั้งถาวรบนบล็อกเชน โปรโตคอลนี้ให้บริการตัวเลือกแบบยุโรปที่มีการค้ำประกันเต็มจำนวน พร้อมกับการใช้เส้นโค้งความผันผวนแบบไดนามิกและการตั้งถาวรที่คำนวณจากค่าเฉลี่ยเคลื่อนที่แบบน้ำหนักเวลา (TWAP) ภายใน 30 นาที

นวัตกรรมหลัก:

- การกำหนดราคาผ่านพื้นผิวความผันผวนแบบเรียลไทม์ผ่านการส่งข้อมูลภายนอก

- หรี่ความเสี่ยงการจัดการกับสัญญาหมดอายุด้วย TWAP ที่ใช้เวลา 30 นาที

- การผสานรวมตลาดที่ดำเนินต่อเนื่อง เพื่อให้สามารถป้องกันความเสี่ยงแบบเดลต้าได้อย่างต่อเนื่อง

- สนับสนุนการค้ำประกันด้วยสินทรัพย์ที่ให้ผลตอบแทน (เช่น wstETH) และการค้ำประกันแบบผสม เพื่อเพิ่มประสิทธิภาพการใช้ทุน

- คุณภาพในการดำเนินงาน: มีความได้เปรียบในการแข่งขันเมื่อเทียบกับพื้นที่ CeFi ขนาดเล็กกว่า

GammaSwap

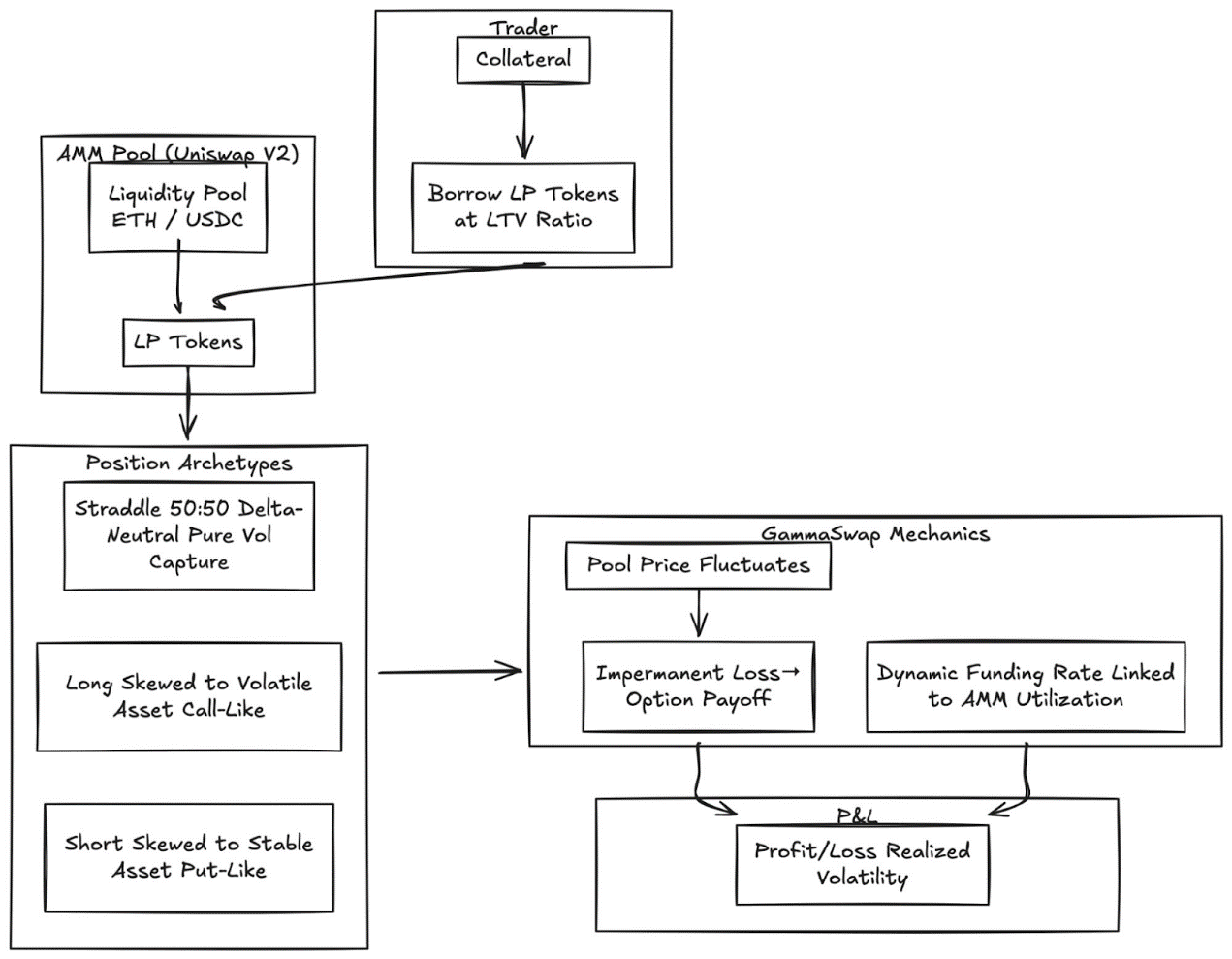

GammaSwap ได้เปิดตัวตัวเลือกถาวรแบบไม่ใช้สินค้าสังเคราะห์ที่สร้างจากสภาพคล่องแบบ AMM

มันไม่ได้พึ่งพาโอราเคิลหรือวันครบกำหนดตายตัว แต่สร้างความเสี่ยงจากความผันผวนแบบต่อเนื่องโดยการยืมสภาพคล่องจาก AMM เช่น Uniswap V2

กลไกนี้จะเปลี่ยนความสูญเสียจากความไม่แน่นอนให้กลายเป็นรายได้จากตัวเลือกที่สามารถซื้อขายได้:

- นักลงทุนกู้โทเคน LP ด้วยอัตราส่วนมูลค่ากู้ที่กำหนดไว้

- เมื่อราคาของสินทรัพย์ในสระเงินมีการเปลี่ยนแปลง คุณค่าของหลักประกันเมื่อเทียบกับจำนวนเงินที่กู้ยืมก็จะเปลี่ยนแปลงไปด้วย

- ผลกำไรและขาดทุนแปรผันตรงกับความผันผวนที่เกิดขึ้นจริง

- อัตราค่าธรรมเนียมการเงินแบบไดนามิกเชื่อมโยงกับอัตราการใช้งาน AMM

ประเภทของตำแหน่ง:

- ตัวเลือก Straddle: Delta Neutral (50:50) จับความผันผวนอย่างแท้จริง

- ตัวเลือกหลายตัวเลือก: หลักประกันมีแนวโน้มไปที่สินทรัพย์ที่มีความผันผวนสูงขึ้น (คล้ายกับตัวเลือกแบบซื้อ)

- วอร์แรนต์ว่างเปล่า: หลักประกันมีแนวโน้มไปที่สินทรัพย์ที่มีความมั่นคงสูงขึ้น (คล้ายกับออปชันพุต)

กลไกนี้กำจัดความต้องการต่อ Oracle อย่างสมบูรณ์โดยการส่งออกราคาทั้งหมดจากสถานะ AMM ที่เกิดขึ้นภายในระบบ

พานอพติก

ตัวเลือกแบบไม่มี Oracle แบบถาวรบน Uniswap

Panoptic แสดงถึงการเปลี่ยนแปลงที่ลึกซึ้ง: ตัวเลือกแบบไม่มี Oracle แบบถาวรที่สร้างขึ้นบนสภาพคล่องแบบมีศูนย์กลางของ Uniswap v3 ตำแหน่งใดๆ ของ Uniswap LP ก็สามารถถูกตีความเป็นการรวมตัวเลือก Long และ Short ได้ และค่าธรรมเนียมจะอยู่ในรูปแบบของกระแสค่าธรรมเนียมตัวเลือกที่ต่อเนื่อง

ข้อมูลสำคัญ: ตำแหน่งของ Uniswap v3 ภายในช่วงราคาที่กำหนดมีลักษณะคล้ายกับการถือสัญญาออปชันพื้นฐาน (short option position) ซึ่งค่าเดลต้า (delta) จะเปลี่ยนแปลงตามราคา Panoptic ได้นำแนวคิดนี้มาใช้ในรูปแบบที่ชัดเจนขึ้น โดยอนุญาตให้นักลงทุนสามารถฝากหลักประกันและเลือกช่วงความเป็นไปได้ของสภาพคล่อง เพื่อสร้างตำแหน่งการซื้อขายสัญญาออปชันแบบถาวร (perpetual option position)

คุณสมบัติหลัก:

- การประเมินมูลค่าโดยไม่ต้องใช้ Oracle: ทุกตำแหน่งจะถูกประเมินมูลค่าโดยใช้ข้อมูลราคาและสภาพคล่องภายในของ Uniswap

- สิทธิ์การซื้อขายแบบไม่มีวันหมดอายุ: สามารถถือครองออปชันได้ตลอดไป ค่าธรรมเนียมของออปชันจะไหลอย่างต่อเนื่อง ไม่ใช่การหมดอายุแบบเป็นช่วงเวลาที่กำหนด

- ความสามารถในการผสมผสาน: สร้างขึ้นบน Uniswap และรวมโปรโตคอลการกู้ยืม การลงทุนรูปแบบโครงสร้าง และการป้องกันความเสี่ยงไว้ด้วยกัน

และ CeFi คือการผสมผสานระหว่างระบบกลาง ( การเปรียบเทียบ:

ความแตกต่างจากตลาดซื้อขายแบบมีศูนย์กลางยังคงชัดเจน Deribit ยังคงครองตำแหน่งผู้นำระดับโลก โดยมีมูลค่าสัญญาคงค้างรายวันมากกว่า 3,000 ล้านดอลลาร์สหรัฐ

มีปัจจัยโครงสร้างหลายประการที่เป็นสาเหตุของความแตกต่างนี้ ดังนี้

ความลึกและการไหลเวียน

CeFi รวมสภาพคล่องไว้ในสัญญาที่เป็นมาตรฐาน มีช่วงราคาใช้สิทธิที่ใกล้กัน และรองรับหนังสือคำสั่งซื้อขายหลายล้านดอลลาร์ต่อช่วงราคาใช้สิทธิ ในขณะที่สภาพคล่องของ DeFi ยังคงกระจัดกระจายอยู่ในโปรโตคอล ช่วงราคาใช้สิทธิ และวันครบกำหนด ซึ่งแต่ละโปรโตคอลมีสระว่ายน้ำเงินของตัวเอง ไม่สามารถแบ่งปันหลักประกันร่วมกันได้

คุณภาพการดำเนินการ: Deribit และ CME ให้การดำเนินการตามหนังสือคำสั่งซื้อขายได้เกือบจะทันที ในขณะที่โมเดลแบบ AMM เช่น Derive ให้ความได้เปรียบของราคาที่แคบลงสำหรับสินค้าที่มีสภาพคล่องสูงและตัวเลือกที่ใกล้กับราคาตลาด แต่คุณภาพการดำเนินการจะลดลงสำหรับคำสั่งซื้อขายที่มีปริมาณมากและราคาใช้สิทธิ์ที่ลึกกว่าค่าเฉลี่ย

ประสิทธิภาพของเงินมัดจำ: แพลตฟอร์ม CeFi อนุญาตให้ใช้เงินมัดจำข้ามเครื่องมือต่าง ๆ ร่วมกันได้ ในขณะที่โปรโตคอล DeFi ส่วนใหญ่ยังคงแยกเงินมัดจำตามกลยุทธ์หรือสระวารุณเงินต่าง ๆ

อย่างไรก็ตาม ตัวเลือก DeFi มีข้อได้เปรียบที่เป็นเอกลักษณ์: การเข้าถึงที่ไม่ต้องขออนุญาต ความโปร่งใสบนบล็อกเชน และความสามารถในการเชื่อมต่อร่วมกันกับเทคโนโลยี DeFi ที่กว้างขึ้น เมื่อประสิทธิภาพในการใช้ทุนเพิ่มขึ้นและโปรโตคอลกำจัดการแบ่งส่วนโดยการยกเลิกวันครบกำหนด ช่องว่างนี้จะลดลง

การกำหนดตำแหน่งขององค์กร

ซูเปอร์สแต็ก Coinbase-Deribit:

Coinbase ซื้อกิจการ Deribit ด้วยมูลค่า 2.9 พันล้านดอลลาร์ ส่งผลให้เกิดการรวมตัวเชิงยุทธศาสตร์ครอบคลุมทั้งชุดเงินทุนดิจิทัล:

- การผสานรวมในแนวตั้ง: บิตคอยน์สปอตที่ผู้ใช้ถืออยู่บน Coinbase สามารถใช้เป็นหลักประกันสำหรับการซื้อขายออปชันบน Deribit ได้

- เงินมัดจำแบบข้ามแพลตฟอร์ม: ใน DeFi ที่ไม่เป็นระบบ เงินทุนจะกระจายอยู่ในแต่ละแพลตฟอร์ม ในขณะที่ Coinbase/Deribit เงินทุนจะถูกจัดเก็บรวมกันไว้ในสระเดียว

- การควบคุมตลอดวงจรชีวิต: ด้วยการซื้อกิจการ Echo Coinbase ได้ควบคุมการออกเหรียญ => การซื้อขายสินทรัพย์จริง => การซื้อขายอนุพันธ์

สำหรับองค์กร DAO และองค์กรที่เกิดขึ้นในระบบนิเวศของสกุลเงินดิจิทัลแล้ว ตัวเลือก (Options) มอบกลไกการจัดการความเสี่ยงด้านการเงินที่มีประสิทธิภาพ

- การซื้อออปชันพุตเพื่อป้องกันความเสี่ยงในการลดลง และกำหนดค่าความมั่งคั่งขั้นต่ำของเงินทุน

- การขายออปชันคอลแบบค้ำประกันเพื่อป้องกันความเสี่ยงของสินทรัพย์ที่ว่างอยู่ และสร้างกระแสรายได้แบบมีระบบ

- การแปลงสินทรัพย์ความเสี่ยงให้กลายเป็นโทเคน โดยการเปลี่ยนความเสี่ยงของสิทธิ์ในการซื้อขายเป็นโทเคน ERC-20

กลยุทธ์เหล่านี้เปลี่ยนสินทรัพย์โทเคนที่มีความผันผวนให้กลายเป็นเงินกองทุนที่มีความมั่นคงและปรับความเสี่ยงแล้ว ซึ่งมีความสำคัญต่อการยอมรับ DAO โดยสถาบันการเงิน

LP การปรับปรุงกลยุทธ์

ชุดเครื่องมือ LP ที่สามารถขยายได้ ช่วยเปลี่ยนสภาพคล่องแบบพาสซีฟให้กลายเป็นกลยุทธ์การป้องกันความเสี่ยงแบบแอคทีฟหรือการเพิ่มผลตอบแทน:

- ตัวเลือกเป็นเครื่องมือในการป้องกันความเสี่ยงแบบไดนามิก: ผู้ให้สภาพคล่อง (LP) ใน Uniswap v3/v4 สามารถลดความสูญเสียที่ไม่แน่นอนได้โดยการซื้อตัวเลือกขาย (Put Option) หรือสร้างการกระจายราคาที่มีเดลต้าเป็นกลาง GammaSwap และ Panoptic อนุญาตให้สภาพคล่องถูกใช้เป็นหลักประกันเพื่อสร้างผลตอบแทนจากตัวเลือกแบบต่อเนื่อง ซึ่งช่วยลดความเสี่ยงที่เกี่ยวข้องกับ AMM

- ตัวเลือกเป็นการเพิ่มผลตอบแทน: คลังสามารถทำงานอัตโนมัติเพื่อใช้กลยุทธ์ตัวเลือกคอลแบบปกป้องด้วยเงินสด (cash-secured put) และตัวเลือกคอลแบบปกป้อง (covered call) สำหรับตำแหน่ง LP หรือตำแหน่งสินทรัพย์จริง

- กลยุทธ์ที่มุ่งเน้นไปที่เดลต้า: ตัวเลือกสัญญาซื้อขายล่วงหน้าแบบถาวรของ Panoptic อนุญาตให้เลือกการเปิดรับความเสี่ยงแบบเดลต้ากลาง หรือการถือครองหุ้นในเชิงบวกหรือเชิงลบ ได้โดยการปรับราคาการใช้สิทธิและระยะเวลาการหมดอายุ

ผลิตภัณฑ์โครงสร้างแบบผสมผสานได้

- การผสานรวมคลังสินทรัพย์: คลังสินทรัพย์อัตโนมัติจัดกลุ่มกลยุทธ์การแกว่งตัวในระยะสั้นให้กลายเป็นเครื่องมือสร้างผลตอบแทนที่มีลักษณะเป็นโทเคน ซึ่งคล้ายกับตราสารทางบัญชีที่มีโครงสร้างบนบล็อกเชน

- Multi-leg ตัวเลือก: โปรโตคอลเช่น Cega ได้ออกแบบผลตอบแทนที่ขึ้นอยู่กับเส้นทาง (Dual Currency Notes, ตัวเลือกการไถ่ถอนอัตโนมัติ) พร้อมกับความโปร่งใสของบล็อกเชน

- การผสมผสานข้ามโปรโตคอล: สร้างเครื่องมือความเสี่ยงแบบผสมโดยการรวมผลตอบแทนของออปชันเข้ากับการกู้ยืม การค้ำประกันซ้ำ หรือสิทธิไถ่คืน

มุมมองในอนาคต

ตลาดออปชันจะไม่พัฒนาเป็นกลุ่มเดียว แต่มันจะพัฒนาเป็นสองระดับที่แตกต่างกันอย่างชัดเจน แต่ละระดับจะให้บริการกลุ่มผู้ใช้ที่แตกต่างกัน และนำเสนอผลิตภัณฑ์ที่ต่างกันอย่างสิ้นเชิง

ระดับแรก: ตัวเลือกการลงทุนที่เป็นนามธรรมสำหรับนักลงทุนรายย่อยทั่วไป

กรณีความสำเร็จของ Polymarket ได้พิสูจน์แล้วว่า นักลงทุนรายย่อยไม่ได้ปฏิเสธตัวเลือก (Options) แต่พวกเขาปฏิเสธความซับซ้อน ปริมาณการซื้อขาย 9,000 ล้านดอลลาร์ไม่ได้มาจากนักลงทุนที่เข้าใจความผันผวนที่ฝังอยู่ (Implied Volatility) แต่มาจากผู้ใช้ที่เห็นปัญหา เลือกฝั่งของตนเอง และคลิกปุ่มเท่านั้น

แอปพลิเคชันอย่าง Euphoria และแอปพลิเคชันที่เกี่ยวข้องกับโดปามีนอื่น ๆ จะช่วยผลักดันแนวคิดนี้ให้พัฒนาต่อไป กลไกของออปชันจะทำงานอย่างลับ ๆ ภายใต้ส่วนอินเทอร์เฟซการซื้อขายแบบคลิก ไม่มีตัวอักษรกรีก ไม่มีวันหมดอายุ ไม่มีการคำนวณมาร์จิ้น แต่มีเพียงเป้าหมายราคาบนกริดเท่านั้น ผลิตภัณฑ์คือออปชันนั่นเอง

ประสบการณ์ผู้ใช้เหมือนกับการเล่นเกม

ระดับนี้จะจับความนิยมของสัญญาอนุพันธ์ที่มีการซื้อขายอยู่ในขณะนี้: การเดิมพันทิศทางระยะสั้น ความถี่สูง และขับเคลื่อนด้วยโดปามีน จุดแข็งทางการแข่งขันไม่ใช่การวิศวกรรมทางการเงิน แต่คือการออกแบบประสบการณ์ผู้ใช้ (UX) หน้าจอสำหรับมือถือเป็นหลัก และการตอบสนองแบบไม่เกินหนึ่งวินาที ผู้ชนะในระดับนี้จะดูเหมือนแอปพลิเคชันสำหรับผู้บริโภคมากกว่าแพลตฟอร์มการซื้อขาย

ระดับที่สอง: เป็นสิ่งอำนวยความสะดวกขององค์กร DeFi คือการเปิดโอกาสให้ทุกคน ตัวเลือก

โปรโตคอลเช่น Derive และ Rysk จะไม่แข่งขันกับนักลงทุนรายย่อย พวกเขาจะให้บริการตลาดที่แตกต่างกันอย่างสิ้นเชิง: DAO ที่บริหารคลังเงินหลายล้านดอลลาร์ หน่วยงานที่ต้องการผลตอบแทนที่ไม่สัมพันธ์กัน ผู้ถือสินทรัพย์ที่ต้องการป้องกันความสูญเสียจากความผันผวน และผู้จัดสรรสินทรัพย์ที่สร้างผลิตภัณฑ์ที่มีโครงสร้าง

ชั้นนี้ต้องใช้ทักษะความชำนาญสูง คุณสมบัติเช่น การค้ำประกันพอร์ตการลงทุน การค้ำประกันแบบข้ามกัน ระบบการสอบถามราคา และเส้นโค้งความผันผวนแบบไดนามิก อาจไม่ใช่สิ่งที่นักลงทุนรายย่อยใช้บ่อยนัก แต่กลับเป็นสิ่งจำเป็นสำหรับนักลงทุนสถาบัน

ผู้ให้บริการห้องนิรภัยในปัจจุบันเป็นโครงสร้างพื้นฐานในระดับองค์กรในช่วงเริ่มต้น

นักจัดสรรสินทรัพย์บนบล็อกเชนจำเป็นต้องใช้ความสามารถในการแสดงออกของออปชันทั้งหมด: กลยุทธ์การป้องกันความเสี่ยงที่ชัดเจน ผลตอบแทนที่เพิ่มขึ้น กลยุทธ์เดลต้ากลาง และผลิตภัณฑ์โครงสร้างที่สามารถรวมกันได้

เลเวอเรจสไลเดอร์และตลาดการกู้ยืมที่เรียบง่ายไม่สามารถตอบสนองได้

อ่านเพิ่มเติม:ตลาดการคาดการณ์ คือรูปแบบการพัฒนาของตัวเลือกไบนารีหรือไม่?