Principais Descobertas

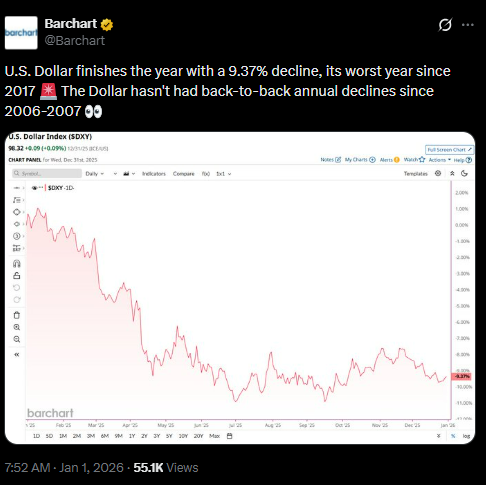

- O Índice do Dólar Americano (DXY) caiu aproximadamente 9,6% em 2025 (com a Barchart relatando 9,37%), fechando em 98,28. Isso marcou sua pior performance anual desde uma queda de aproximadamente 10% em 2017.

- A queda foi impulsionada por três cortes nas taxas do Federal Reserve, reduzindo a taxa de fundos para 3,50% a 3,75%. Isso reduziu as diferenças de rendimento, combinado com tarifas comerciais e incerteza política sob a administração Trump.

- Um dólar mais fraco impulsionou a competitividade das exportações dos EUA e fortaleceu moedas concorrentes, ao mesmo tempo que aumentou os custos das importações. Analistas veem isso como uma mudança cíclica, e não como uma perda estrutural do status de moeda de reserva.

O Índice do Dólar Americano (DXY) encerrou o ano de 2025 em 98,28 no dia 31 de dezembro. Isso marcou uma queda acentuada anual de cerca de 9,6%. Esta foi a maior queda desde 2017, quando o índice caiu cerca de 10%.

Dados da Trading Economics, Reuters e Yahoo Finance confirmam a queda. Ao mesmo tempo, o resumo do Barchart de 1º de janeiro de 2026 relatou uma queda de 9,37% no ano até o momento.

Variações menores refletem cálculos de linha de base diferentes, mas o consenso mostra a fraqueza do dólar. A queda destaca o impacto da política monetária, das tensões comerciais e das pressões fiscais.

Política Monetária e Diferenciais de Rendimento

O Índice do Dólar Americano (DXY) mede o dólar contra seis principais moedas. O euro tem o maior peso, de 57,6%. O índice começou em 2025 com 109,39 em 2 de janeiro. A partir desse momento, continuou a cair constantemente ao longo do ano.

O Federal Reserve reduziu as taxas de juros três vezes em 2025. Cada redução foi de 25 pontos base. As reduções ocorreram em setembro, outubro e dezembro. Ao final do ano, a taxa de fundos federais estava em 3,50% a 3,75%.

Essas ações reduziram as diferenças de rendimento entre os Estados Unidos e outras economias. O dólar perdeu sua vantagem nas operações de carry trade. Os investidores voltaram-se para moedas que ofereciam retornos mais fortes.

A mudança na política enfraqueceu a demanda pelo dólar. A queda constante no índice refletiu essa mudança. O afrouxamento monetário foi um fator central por trás da fraqueza do dólar em 2025, reforçando a tendência de queda vista nos mercados globais.

Pressões Comerciais e Fiscais

As políticas comerciais sob a administração Trump adicionaram mais pressão. Tarifas foram impostas sobre importações da China, Europa e outras regiões. Essas medidas perturbaram as cadeias de suprimento. Elas aumentaram os riscos de inflação e criaram incertezas.

As condições fiscais ofereceram suporte limitado. O déficit orçamental de FY2025 totalizou 1,8 trilhão de dólares. Isso foi ligeiramente abaixo do ano anterior. As receitas de tarifas ajudaram a compensar parte do gasto, mas o déficit permaneceu substancial.

A combinação de atritos comerciais e desequilíbrio fiscal pesou na confiança. A queda do dólar refletiu tanto pressões externas quanto domésticas.

Contexto Histórico e Impacto Global

A queda de 2025 reflete o padrão visto em 2017. Naquele ano, o dólar enfraqueceu enquanto a Fed pausou o aperto e a recuperação global ganhou força. Importante notar, não houve quedas consecutivas anuais desde 2006-2007.

Um dólar mais fraco melhora a competitividade das exportações dos EUA. Bens americanos ficam mais baratos no exterior. No entanto, os custos de importação sobem. Isso adiciona pressão à monitoração da inflação.

Globalmente, moedas concorrentes ganharam terreno. O euro apreciou cerca de 13-14% contra o dólar em 2025. Outras moedas importantes também se fortaleceram.

Os analistas atribuem a fraqueza do dólar principalmente à convergência cambial, tensões comerciais e incerteza política. Eles enfatizam que o status de moeda de reserva não está em questão.

Previsões para 2026 sugerem uma possível estabilização. Alguns esperam quedas limitadas adicionais. Muito dependerá dos dados econômicos e do caminho da política da Reserva Federal.

A queda de 9,6% do Índice do Dólar Americano em 2025, confirmada por múltiplas fontes, marca sua maior retração anual desde 2017. A figura de 9,37% da Barchart está próxima do consenso.

A queda reflete o afrouxamento monetário, os desacordos comerciais e o desequilíbrio fiscal. O resultado destaca como as decisões de política moldam o desempenho da moeda.

À medida que 2026 começa, o dólar enfrenta um teste para ver se pode se estabilizar ou continuar sua queda.

O post Dólar Americano cai 9,4% em 2025, pior queda anual desde 2017 apareceu primeiro em O Periódico de Mercado.