Título original: A Receita de Receitas da Criptomoeda

Autor original: Prathik Desai, Token Dispatch

Traduzido por Chopper, Foresight News

Adoro as tradições sazonais da indústria de criptomoedas, como o "Uptober" (subida de outubro) e o "Recktober" (período de sustos de outubro). As pessoas da comunidade sempre trazem montes de dados em torno desses eventos, e não é isso que os humanos sempre adoraram, curiosidades desse tipo?

A análise e os relatórios sobre tendências em torno destes pontos são ainda mais interessantes: "Nesta ocasião, o fluxo de fundos para ETFs é diferente", "O financiamento do setor de criptomoedas finalmente amadureceu este ano", "O Bitcoin está acumulando força para subir em 2025", e assim por diante. Recentemente, ao folhear o "Relatório do Setor DeFi de 2025", fiquei particularmente atraído por alguns gráficos que mostravam como os protocolos de criptomoedas geram "receitas significativas".

Estes gráficos listam os principais protocolos criptográficos com receitas mais elevadas ao longo do ano, comprovando um fato que muitos no setor discutiram ao longo do último ano: o setor criptográfico finalmente está a tornar a receita atrativa. Mas o que exatamente está a impulsionar esse crescimento nas receitas?

Por trás destes gráficos, há ainda outro problema menos conhecido digno de investigação: aonde, afinal, estas taxas acabam a fluir?

Na semana passada, mergulhei profundamente nos dados de taxas e receitas da DefiLlama (Nota: receita refere-se às taxas retidas após os pagamentos aos fornecedores e provedores de liquidez), tentando encontrar respostas. Na análise de hoje, vou adicionar mais detalhes a esses dados, analisando como e para onde se movem os fundos no setor de criptomoedas.

Os protocolos de criptografia geraram mais de 16 mil milhões de dólares em receita no ano passado, mais do dobro dos cerca de 8 mil milhões de dólares em 2024.

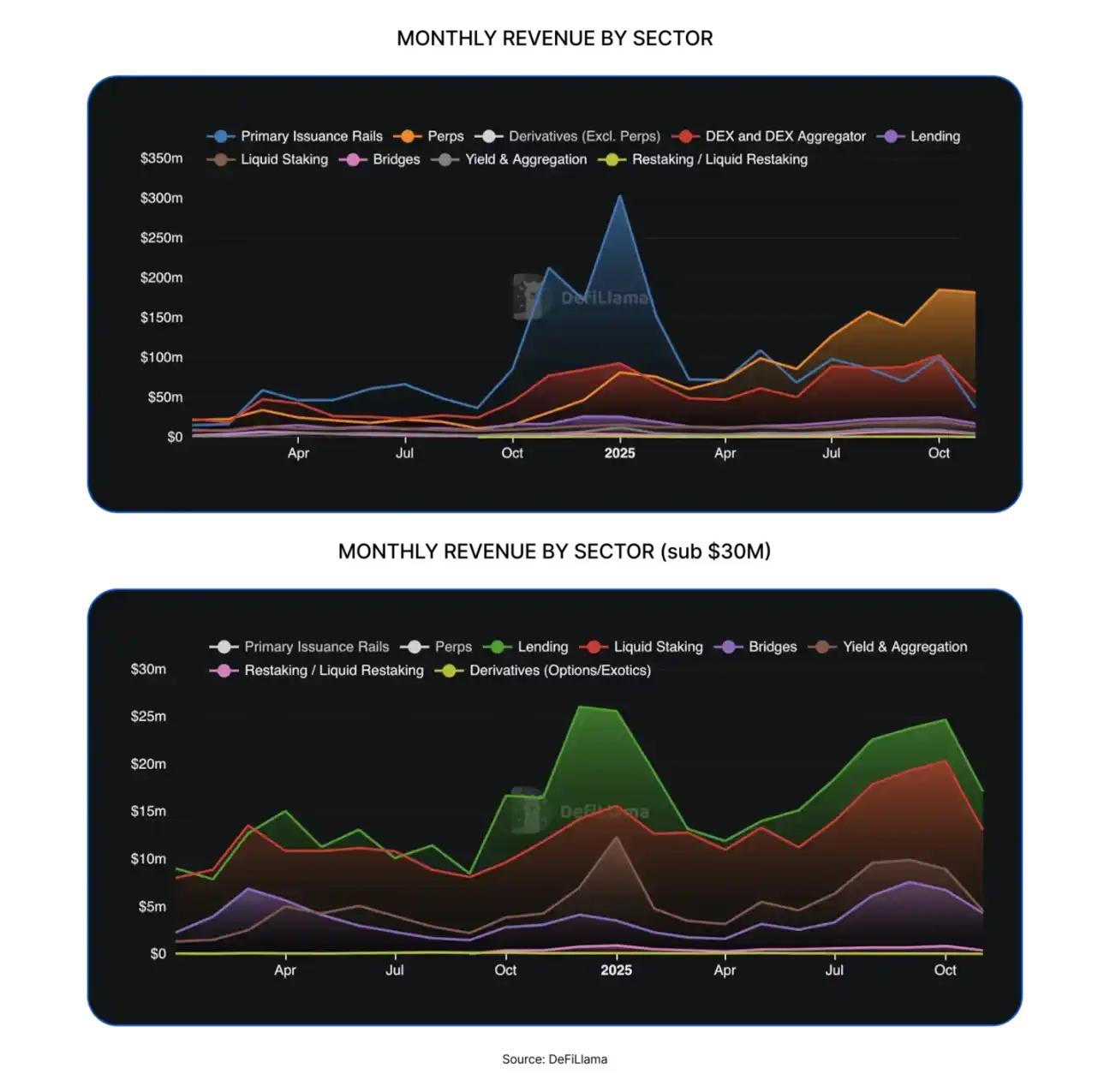

A capacidade de captação de valor da indústria da criptomoeda aumentou significativamente. Nos últimos 12 meses, surgiram muitos novos setores no domínio do Finanças Descentralizadas (DeFi), como plataformas de negociação descentralizadas (DEX), plataformas de emissão de tokens e plataformas de negociação descentralizadas de contratos perpétuos (perp DEX).

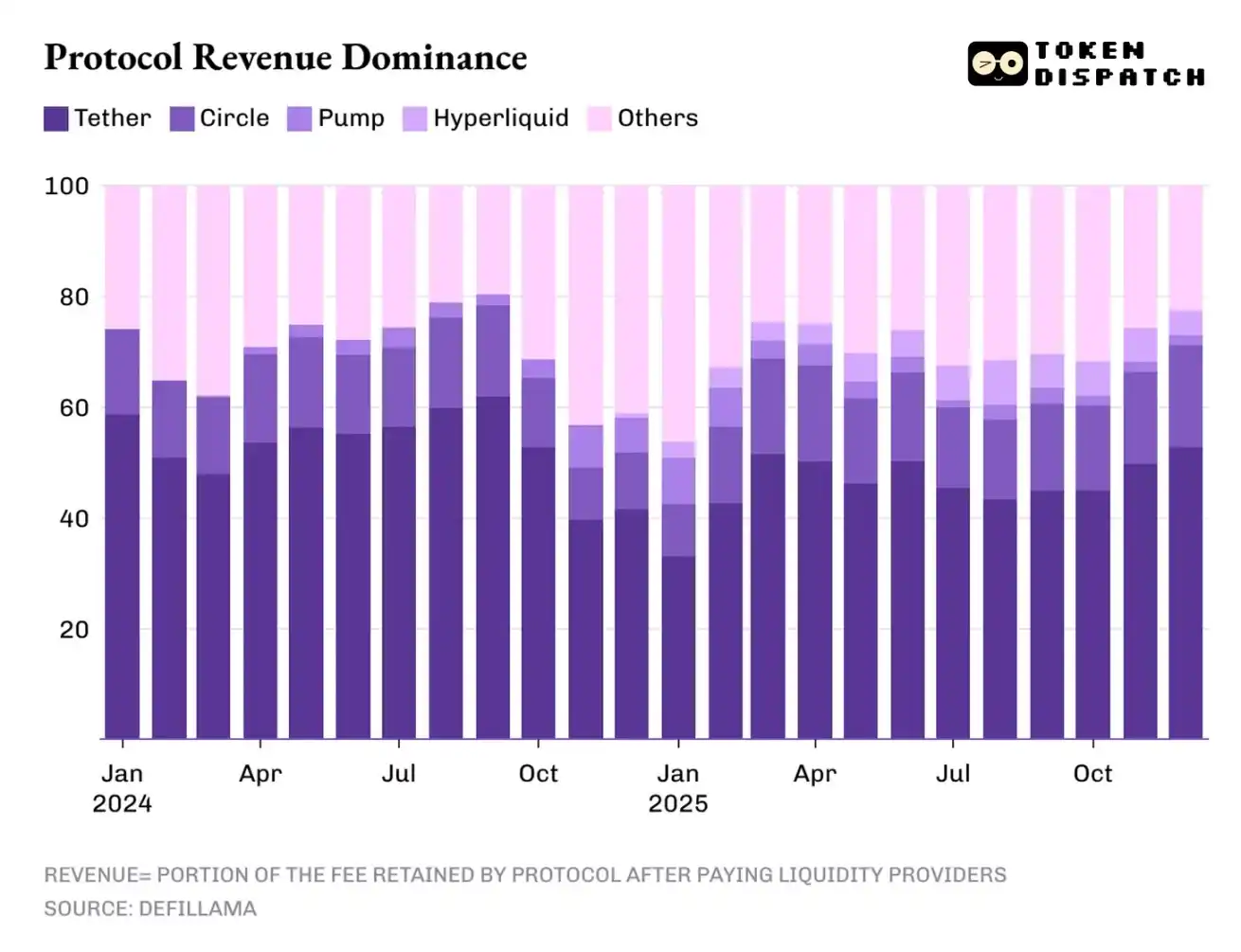

No entanto,O centro de lucro que gera maior receita continua a concentrar-se nas áreas tradicionais, sendo os editores de stablecoins os mais proeminentes.

As duas maiores emissoras de stablecoins, Tether e Circle, contribuíram com mais de 60% das receitas totais da indústria de criptomoedas. Em 2025, a sua quota de mercado diminuiu ligeiramente para 60%, descendo dos cerca de 65% registados em 2024.

No entanto, o desempenho das plataformas de negociação de contratos perpétuos descentralizados em 2025 não deve ser subestimado, uma vez que este setor era praticamente insignificante em 2024.As quatro plataformas Hyperliquid, EdgeX, Lighter e Axiom juntas representam entre 7% e 8% das receitas totais da indústria, superando de longe a soma das receitas dos protocolos de sectores maduros da DeFi, como empréstimos, garantias, pontes multibloco e agregadores descentralizados de transações.

Então, qual será o motor do crescimento das receitas em 2026? Encontrei a resposta nos três fatores que influenciaram o panorama das receitas do setor de criptomoedas no ano passado:Rendimentos das diferenças de juros, execução de transações e distribuição por canais.

A arbitragem de juros significa que qualquer um que detenha e transfira fundos pode obter lucro com esse processo.

O modelo de receita dos emissores de moedas estáveis combina aspectos estruturais e frágeis. A componente estrutural manifesta-se no facto de que a escala da receita expande-se em sincronia com a oferta e circulação da moeda estável; cada dólar digital emitido pelos emissores é respaldado por títulos do Tesouro dos Estados Unidos e gera juros. A fragilidade, por outro lado, reside no facto de que este modelo depende de variáveis macroeconómicas que os emissores têm quase nenhuma capacidade de controlar: as taxas de juro da Reserva Federal. Atualmente, o ciclo de expansão monetária está apenas a começar, e à medida que as taxas de juro forem reduzidas ao longo deste ano, a posição dominante dos emissores de moedas estáveis em termos de receita também será enfraquecida.

Em seguida, está a camada de execução de negociações, que também é a pista mais bem-sucedida no campo do DeFi até 2025, o local de nascimento das plataformas descentralizadas de contratos perpétuos.

A forma mais simples de compreender por que as plataformas descentralizadas de negociação de contratos futuros conseguem rapidamente conquistar uma quota significativa de mercado é analisar como estas plataformas ajudam os utilizadores a realizar operações de negociação. Estas plataformas criam mercados com baixa fricção, permitindo que os utilizadores entrem e saiam de posições de risco conforme necessário. Mesmo com volatilidade reduzida no mercado, os utilizadores ainda podem fazer hedge, alavancagem, arbitragem, reequilíbrio de carteira ou antecipar posições para futuras oportunidades.

Ao contrário das plataformas descentralizadas de negociação à vista, as plataformas descentralizadas de contratos perpétuos permitem aos utilizadores efectuar transacções contínuas e de alta frequência, sem terem de se preocupar com a transferência de activos subjacentes.

Apesar de a lógica por trás da execução das transacções parecer simples e operar a uma velocidade extremamente elevada, a tecnologia subjacente é muito mais complexa do que parece à primeira vista. Estas plataformas têm de construir interfaces de negociação estáveis, garantindo que não falhem mesmo sob carga elevada; criar sistemas confiáveis de emparelhamento e liquidação de encomendas, mantendo a estabilidade mesmo em mercados caóticos; e também fornecer uma profundidade de liquidez suficiente para satisfazer as necessidades dos traders. Nas plataformas descentralizadas de contratos perpétuos, a liquidez é a chave do sucesso: quem conseguir fornecer continuamente uma liquidez abundante atrairá a maior quantidade de actividades de negociação.

Em 2025, o Hyperliquid domina a corrida de negociação descentralizada de contratos perpétuos, graças à liquidez abundante fornecida pelo maior número de market makers dentro da plataforma. Isso também fez com que a plataforma se tornasse a plataforma de contratos perpétuos descentralizados com maior receita de taxas por 10 meses nos últimos 12 meses.

Ironicamente, a razão pela qual estas plataformas de contratos perpétuos de DeFi tiveram sucesso é precisamente porque não exigiram que os traders compreendessem blockchain e contratos inteligentes, optando em vez disso por um modelo de operação de plataformas tradicionais, familiar aos utilizadores.

Assim que todos os problemas mencionados acima forem resolvidos, a plataforma de negociação conseguirá aumentar automaticamente as receitas ao cobrar pequenas taxas de comissão por transações frequentes e de grande valor por parte dos traders. Mesmo que os preços à vista oscilem lateralmente, as receitas continuarão estáveis, pois a plataforma oferece aos traders uma ampla gama de opções operacionais.

Esta é também a razão pela qual acredito que, apesar de as plataformas descentralizadas de negociação de contratos perpétuos terem representado apenas uma percentagem de unidades no último ano, são a única via com potencial para desafiar a posição dominante dos emissores de stablecoins.

O terceiro fator é a distribuição por canais, que traz receitas adicionais para projetos de criptomoedas, como a infraestrutura de emissão de tokens, nos exemplos de plataformas como pump.fun e LetsBonk. Isto não difere muito do padrão que vemos em empresas Web2: o Airbnb e a Amazon não possuem qualquer estoque, mas, graças a canais de distribuição extensos, já ultrapassaram a posição de plataformas de agregação, reduzindo também o custo marginal de novas ofertas.

A infraestrutura de emissão de tokens criptográficos não detém ativos criptográficos, como moedas meme, vários tokens e microcomunidades, criados através da sua plataforma. No entanto, ao criar uma experiência de utilizador sem atritos, automatizar o processo de listagem de tokens, fornecer liquidez suficiente e simplificar as operações de negociação, estas plataformas tornam-se no local preferido para a emissão de ativos criptográficos.

Em 2026, duas questões podem determinar o trajecto do desenvolvimento destes motores de receita: Com os cortes nas taxas de juro a afectarem as operações de arbitragem de spread, a receita do sector dos emissores de stablecoins manter-se-á acima dos 60%? Com a estrutura da camada de execução de operações a tornar-se mais concentrada, os mercados de contratos perpétuos conseguirão ultrapassar os 8% de quota de mercado?

As três principais fontes de receita do setor de criptomoedas são a receita de spread cambial, a execução de transações e a distribuição por canais. No entanto, esta é apenas metade da história. Da mesma forma importante é compreender qual a percentagem das taxas totais que é atribuída aos detentores de tokens antes que a receita líquida seja retida pelo protocolo.

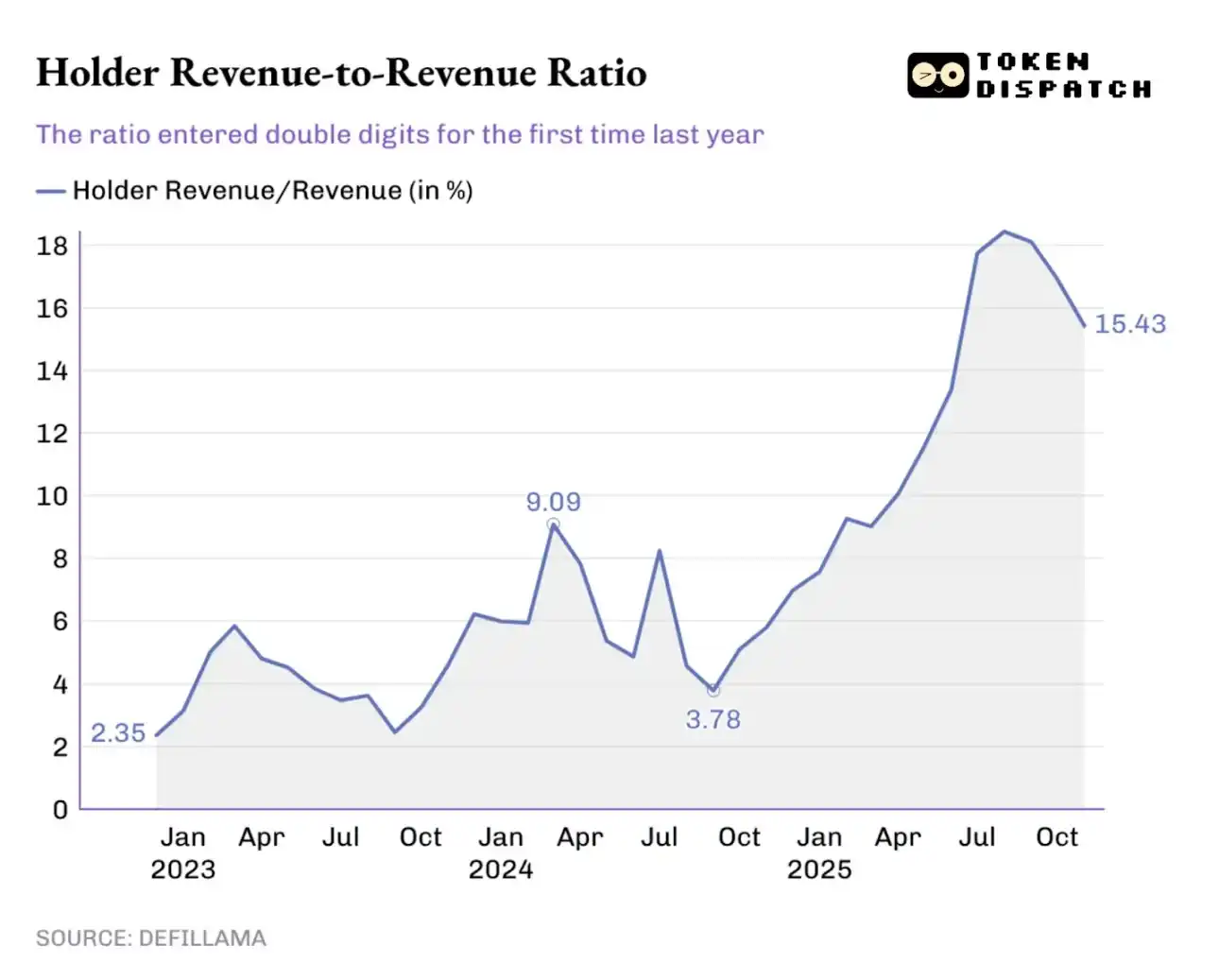

A transferência de valor realizada através de recompras de tokens, queima de tokens e divisão das taxas de transação significa que os tokens não são apenas凭证 de governança, mas representam a propriedade económica do protocolo.

Em 2025, os utilizadores de protocolos de finanças descentralizadas e outros protocolos pagaram um total de aproximadamente 30.300 milhões de dólares em taxas. Destes, os protocolos retiveram receitas de cerca de 17.600 milhões de dólares, após pagarem aos fornecedores de liquidez e outros fornecedores. Das receitas totais, cerca de 3.360 milhões de dólares foram devolvidos aos detentores de tokens através de recompensas de staking, partilha de taxas, recompras e queima de tokens. Isto significa que 58% das taxas foram convertidas em receitas dos protocolos.

Este é um viragem significativa em comparação com o ciclo anterior da indústria. Um número crescente de protocolos está a tentar tornar os tokens em reivindicações de propriedade sobre os resultados operacionais, o que fornece incentivos reais aos investidores para que continuem a detê-los e apostem a favor dos projetos em que acreditam.

O setor da criptografia está longe de ser perfeito, e a maioria dos protocolos ainda não distribuiu quaisquer rendimentos aos detentores de tokens. No entanto, vendo a partir de uma perspectiva macro, já ocorreram mudanças significativas na indústria, um sinal de que tudo está a caminhar na direção certa.

Nos últimos 12 meses, a proporção dos lucros dos detentores de tokens relativamente às receitas totais do protocolo tem vindo a aumentar continuamente, ultrapassando a marca histórica de 9,09% no início do ano passado e atingindo mais de 18% no pico em agosto de 2025.

Esta mudança também se reflete nas transações com tokens: se os tokens que detenho nunca geraram qualquer retorno, as minhas decisões de negociação seriam influenciadas apenas pela narrativa da mídia; no entanto, se os tokens que detenho me proporcionarem rendimento através de recompras ou divisão de taxas, passarei a vê-los como ativos geradores de renda. Apesar de não ser necessariamente seguro ou estável, esta transição influenciará ainda assim a forma como o mercado valoriza os tokens, tornando a sua avaliação mais próxima das bases fundamentais, em vez de ser determinada pela narrativa da mídia.

Quando os investidores olharem para trás em 2025, tentando prever para onde os rendimentos do setor de criptomoedas fluirão em 2026, os mecanismos de incentivo tornar-se-ão fatores importantes de consideração. No ano passado, as equipas de projetos que priorizaram a transferência de valor realmente se destacaram.

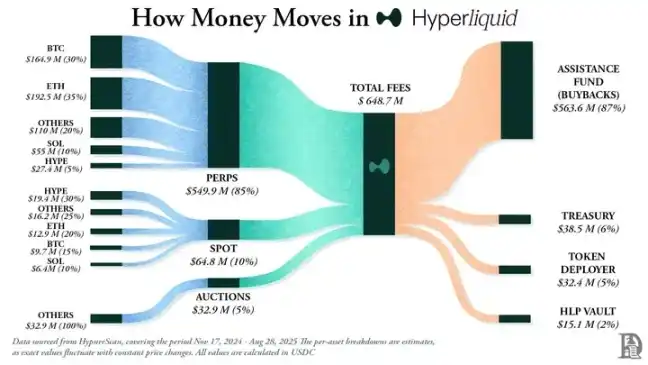

O Hyperliquid criou uma ecologia comunitária única, devolvendo cerca de 90% das receitas aos utilizadores através do Fundo de Subsídio do Hyperliquid.

Na plataforma de emissão de tokens, o pump.fun reforçou o conceito de "recompensar os utilizadores ativos da plataforma", tendo já destruído 18,6% da oferta circulante do token nativo PUMP através de recompras diárias.

Em 2026, espera-se que a "transferência de valor" deixe de ser uma escolha minoritária e torne-se uma estratégia essencial para todos os protocolos cujos tokens desejam ser negociados com base em fundamentos. As mudanças no mercado do ano passado ensinaram aos investidores a distinguir entre receita do protocolo e valor para os detentores de tokens. Uma vez que os detentores de tokens perceberem que os seus tokens podem representar reivindicações de propriedade, voltar ao modelo anterior tornar-se-á irracional.

Penso que o relatório "Indústria DeFi 2025" não revela uma nova essência sobre como a indústria das criptomoedas está a explorar modelos de receita, uma tendência que já tem sido amplamente discutida nos últimos meses. O valor deste relatório reside no facto de revelar a verdade com dados, e ao analisar estes dados de forma mais aprofundada, conseguimos descobrir os segredos mais prováveis para o sucesso financeiro na indústria das criptomoedas.

Ao analisar as tendências dominantes de receita de vários protocolos, o relatório aponta claramente que:Quem controlar os canais centrais, as margens de lucro, a execução das transações e a distribuição dos canais, será quem auferirá os maiores lucros.

Em 2026, prevê-se que mais projetos convertam taxas de transação em retornos a longo prazo para os detentores de tokens, especialmente num contexto em que o ciclo de redução de taxas de juro torna menos atraentes as operações de arbitragem de margem.

Clique para saber mais sobre as vagas da BlockBeats.

Bem-vindo à comunidade oficial da律动 BlockBeats:

Canal de subscrição do Telegram:https://t.me/theblockbeats

Grupo de discussão do Telegram:https://t.me/BlockBeats_App

Conta oficial do Twitter:https://twitter.com/BlockBeatsAsia