KuCoin विकल्प ट्रेडिंग उत्पाद गाइड

I. शब्दों की परिभाषा

- ऑप्शन्स ट्रेडिंग: ऑप्शन्स एक वित्तीय डेरिवेटिव है जो खरीदार को पूर्व निर्धारित कीमत और तारीख पर आधारभूत संपत्ति को खरीदने या बेचने का अधिकार देता है। कॉल ऑप्शन खरीदकर, होल्डर को भविष्य में निर्दिष्ट तारीख पर अपनी आधारभूत संपत्ति को खरीदने का अधिकार प्राप्त होता है, ऐसा करने की बाध्यता के बिना। पुट ऑप्शन के लिए होल्डर को आधारभूत संपत्ति को बेचने का अधिकार होता है।

- ऑप्शन्स के प्रकार: विकल्पों को उनके व्यायाम विधियों के आधार पर वर्गीकृत किया गया है, जैसे कि यूरोपीय, अमेरिकी और अन्य। {{साइट}} यूरोपीय शैली के विकल्प प्रदान करती है।

- आधारभूत संपत्ति: डेरिवेटिव अनुबंध में निर्दिष्ट परिसंपत्ति। KuCoin बिटकॉइन (BTC) और एथेरियम (ETH) पर आधारित विकल्प अनुबंधों का समर्थन करता है।

- एक्सपायरेशन की तारीख: वह तारीख जब ऑप्शन्स कॉंट्रैक्ट एक्सपायर हो जाता है। इस तारीख के बाद यह ऑप्शन निरर्थक हो जाएगा। यह तारीख ऑप्शन में दर्शाई गई है।

- स्ट्राइक कीमत: वह सहमत कीमत जिस पर ऑप्शन एक्सपायर होने के बाद आधारभूत संपत्ति को खरीदा या बेचा जा सकता है। कॉल ऑप्शन्स के लिए, यह वह कीमत है जिस पर खरीदार संपत्ति खरीद सकता है। पुट ऑप्शन्स के लिए, यह वह कीमत है जिस पर संपत्ति बेची जा सकती है।

- सूचकांक कीमत: KuCoin पर विकल्प अनुबंध में अंतर्निहित परिसंपत्ति, जैसे कि बीटीसी या ईटीएच, का सूचकांक कीमत ।

- मार्क कीमत: ब्लैक-स्कोल्स मॉडल का इस्तेमाल करके ऑप्शन का उचित कीमत गिनती किया जाता है।

- सेटलमेंट कीमत: एक्सपायरेशन तारीख पर 13:00 और 13:30 (IST) के बीच आधारभूत संपत्ति की टाइम-वेटेड औसत कीमत, जिसका इस्तेमाल ऑप्शन्स के लिए सेटलमेंट कीमत के रूप में किया जाता है।

- प्रीमियम: किसी ऑप्शन को खरीदने के लिए भुगतान की गई कीमत। खरीदार विक्रेता को प्रीमियम का भुगतान करता है, जो ऑप्शन की खर्च के रूप में कार्य करता है।

- कॉल/पुट ऑप्शन्स: ऑप्शन्स ट्रेडिंग में, 'C' (कॉल) कॉल ऑप्शन (तेजी) को दर्शाता है, और 'P' (पुट) पुट ऑप्शन (मंदी) को दर्शाता है। ये संक्षिप्ताक्षर अक्सर ऑप्शन्स विवरण में प्रदर्शित होते हैं।

II. {{साइट}} विकल्प अनुबंध नियम

KuCoin यूरोपीय शैली के क्रिप्टो विकल्प प्रदान करता है, जहां उपयोगकर्ता केवल समाप्ति की तारीख पर ही अपने विकल्पों का प्रयोग कर सकते हैं, लेकिन उससे पहले किसी भी समय अपनी स्थिति बंद कर सकते हैं। फ़िलहाल, यह प्लेटफॉर्म उपयोगकर्ताओं को केवल ऑप्शन खरीदार के रूप में ट्रेड करने की अनुमति देता है।

| ऑप्शन प्रकार | कॉल ऑप्शन्स, पुट ऑप्शन्स |

| ट्रेडिंग जोड़ी |

[संपत्ति-एक्सपायरेशन तारीख-स्ट्राइक कीमत-ऑप्शन प्रकार] के रूप में दिखाया गया है, जैसे कि BTC-241205-75000-C या ETH-241012-5000-P। उदाहरण: BTC-241205-75000-C, 75,000 USDT के स्ट्राइक कीमत पर, 5 दिसंबर 2024 की एक्सपायरेशन तारीख के साथ BTC/USDT पर कॉल ऑप्शन को दर्शाता है। उदाहरण: ETH-241012-5000-P, ETH/USDT पर एक पुट ऑप्शन को दर्शाता है, जिसकी एक्सपायरेशन तारीख 12 अक्टूबर, 2024 है और स्ट्राइक कीमत 5,000 USDT है। |

| आधारभूत संपत्ति | BTC, ETH |

| कीमत/सेटलमेंट संपत्ति | USDT |

| न्यूनतम ऑर्डर साइज़ | 10 USDT मूल्य के ऑप्शन्स कॉंट्रैक्ट्स के समान। |

| प्रयोग का तरीका | USDT में सेटल होता है, एक्सपायरेशन तारीख को 13:30 (IST) पर स्वचालित रूप से सेटलमेंट होती है। |

| ऑप्शन यूनिट | 1 ऑप्शन कॉंट्रैक्ट दर्शाता है: BTC ऑप्शन्स के लिए 1 BTC, ETH ऑप्शन्स के लिए 1 ETH। |

| मार्क कीमत | KuCoin विकल्पों के वास्तविक समय के उचित कीमत की गणना करने के लिए ब्लैक-स्कोल्स मॉडल का उपयोग करता है। |

| सेटलमेंट कीमत | समाप्ति की तारीख को 07:30 और 08:00 (UTC) के बीच अंतर्निहित परिसंपत्ति का समय-भारित औसत मूल्य। KuCoin इसका उपयोग विकल्प के सेटलमेंट कीमत के रूप में व्यायाम राशि की गणना करने के लिए करता है। |

| एक्सपायरेशन की तारीख | वह तारीख जब ऑप्शन का प्रयोग किया जाता है। |

| शुल्क |

ट्रेडिंग शुल्क: 0.03% प्रयोग शुल्क: 0.02% |

| ट्रेडिंग शुल्क |

[ट्रेडिंग शुल्क दर × सूचकांक कीमत × ऑप्शन यूनिट्स × कॉंट्रैक्ट्स की संख्या, या 10% × प्रीमियम × कॉंट्रैक्ट्स की संख्या] में से जो भी कम हो, उसके रूप में गिनती की जाती है

|

| प्रयोग शुल्क |

[प्रयोग शुल्क दर × सेटलमेंट कीमत × कॉंट्रैक्ट्स की संख्या, या 10% × ऑप्शन मुनाफ़ा × पोज़ीशन] में से जो कम हो, उसके रूप में गिनती की जाती है

|

| ब्रेक-इवन कीमत |

उदाहरण के तौर पर 1 ऑप्शन कॉंट्रैक्ट का उपयोग: कॉल्स के लिए: ब्रेक-इवन कीमत = स्ट्राइक कीमत + प्रीमियम (प्रति कॉंट्रैक्ट) + ट्रेडिंग शुल्क पुट्स के लिए: ब्रेक-इवन कीमत = स्ट्राइक कीमत - प्रीमियम (प्रति कॉंट्रैक्ट) - ट्रेडिंग शुल्क |

| पोज़ीशन मुनाफ़ा और नुकसान |

मुनाफ़ा और नुकसान की गिनती ऑप्शन्स के मार्क कीमत और औसत पोज़ीशन कीमत के आधार पर की जाती है। अप्राप्त मुनाफ़ा और नुकसान = (मार्क कीमत - औसत पोज़ीशन कीमत) * ऑप्शन्स की संख्या उदाहरण: यदि आप 0.1 BTC-20251010-9000-C होल्ड करते हैं, तो औसत पोज़ीशन कीमत 800 USDT है। जब BTC मूल्य बढ़ता है और ऑप्शन्स की मार्क कीमत 900 USDT हो जाती है, तो आपके ऑप्शन्स का अप्राप्त मुनाफ़ा और नुकसान = (900-800)*0.1=10 USDT। वास्तविक मुनाफ़ा, पोज़ीशन क्लोज़ होने/प्रयोग किए जाने के बाद हिस्टॉरिकल ट्रांज़ैक्शन/प्रयोग हिस्ट्री में प्रदर्शित किया जाएगा। |

III. मुनाफ़ा और नुकसान गिनती

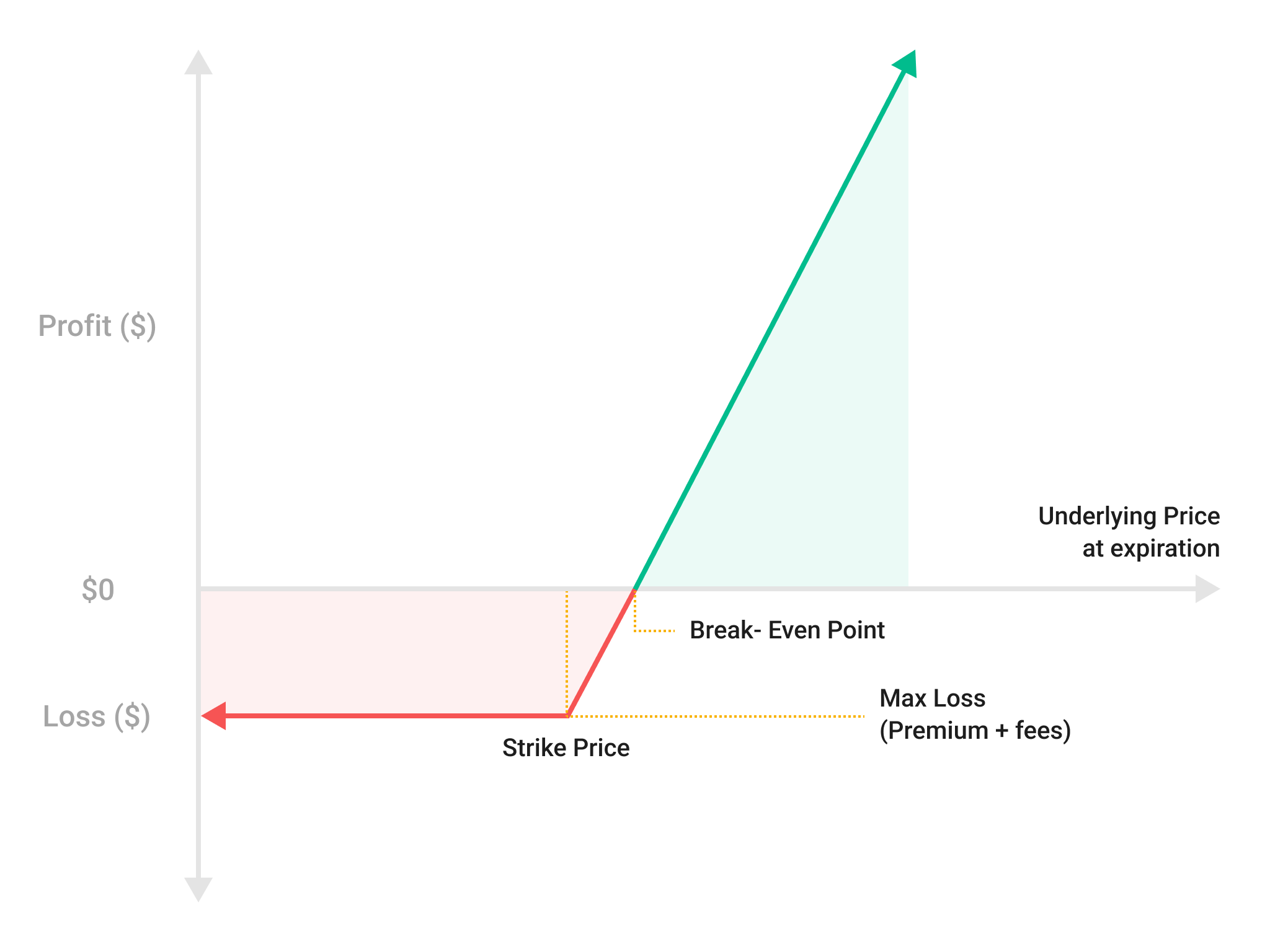

कॉल ऑप्शन खरीदार PNL चार्ट

यदि 1 अक्टूबर को ETH का सेटलमेंट कीमत 4,100 USDT तक पहुंच जाती है, तो उपयोगकर्ता कॉल ऑप्शन विक्रेता से 1 ETH खरीदने के लिए 4,000 USDT के स्ट्राइक कीमत का भुगतान करके ऑप्शन का प्रयोग कर सकता है। सिस्टम स्वचालित रूप से ETH को 4,100 USDT के मार्केट कीमत पर बेच देगा।

यह मानते हुए कि 1 अक्टूबर को ETH 4,100 USDT पर सेटल हो जाता है, नेट मुनाफ़े की गिनती नीचे दिए गए सूत्रों से की जा सकती है:

ऑप्शन मुनाफ़ा = सेटलमेंट कीमत - स्ट्राइक कीमत, इस मामले में: 4,100 USDT - 4,000 USDT = 100 USDT

प्रयोग शुल्क = न्यूनतम[प्रयोग दर × सेटलमेंट कीमत × कॉंट्रैक्ट्स की संख्या, 10% × ऑप्शन मुनाफ़ा × पोज़ीशन], इस मामले में: न्यूनतम[0.02% × 4,100 × 1, 10% × 100 × 1] = 0.82 USDT

नेट मुनाफ़ा = मुनाफ़ा - प्रीमियम - ट्रेडिंग शुल्क - प्रयोग शुल्क, इस मामले में: 100 USDT - 10 USDT - 0.1 USDT - 0.84 USDT = 89.06 USDT

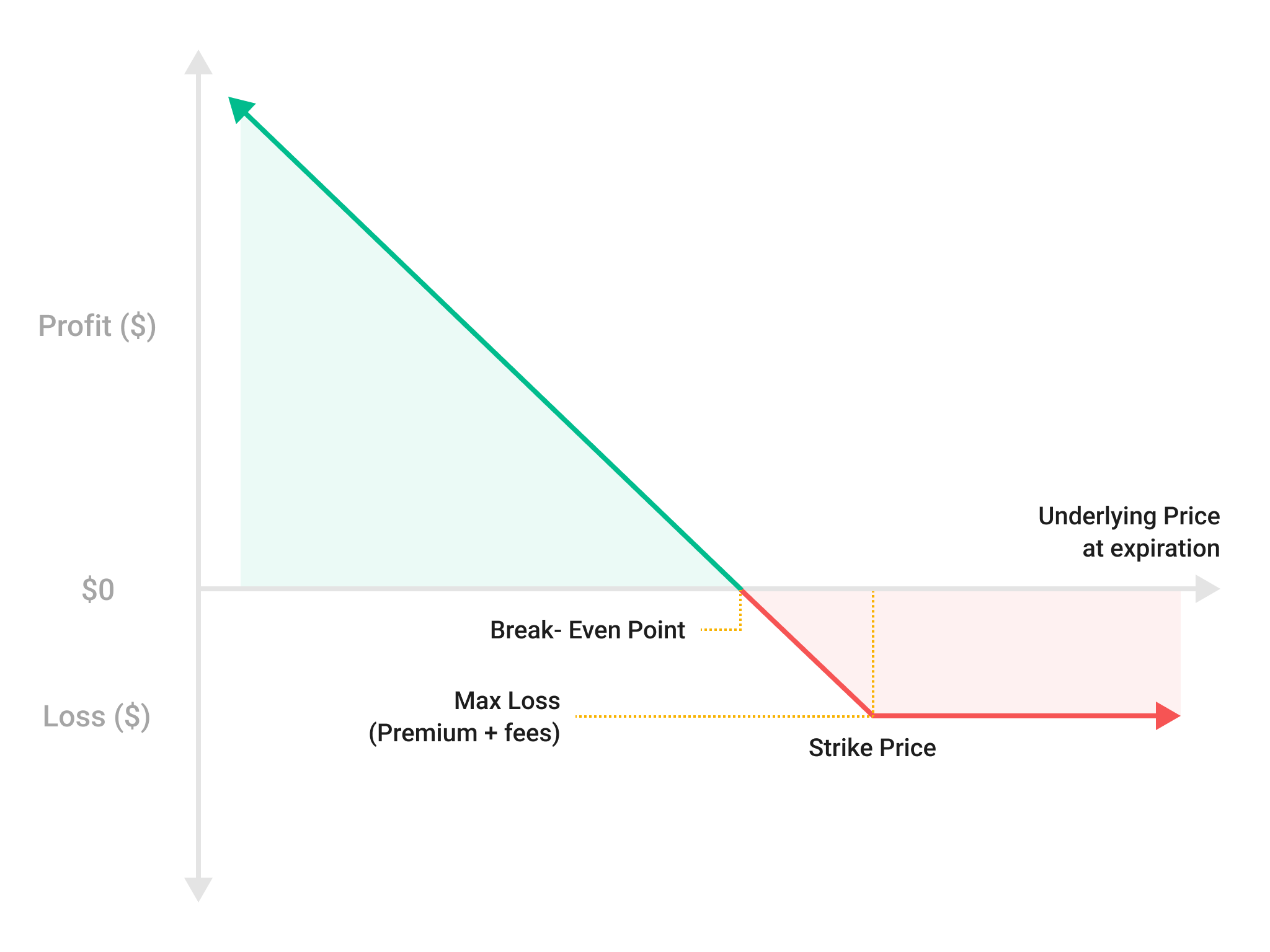

यदि 1 अक्टूबर को ETH की सेटलमेंट कीमत 3,900 USDT तक गिर जाती है, तो उपयोगकर्ता ऑप्शन का प्रयोग कर सकता है। सिस्टम स्वचालित रूप से आधारभूत ETH संपत्ति को 3,900 USDT के मार्केट कीमत पर खरीद लेगा और इसे 4,000 USDT के सहमत स्ट्राइक कीमत पर पुट ऑप्शन विक्रेता को बेच देगा।

यह मानते हुए कि 1 अक्टूबर को ETH 3,900 USDT पर सेटल हो जाता है, नेट मुनाफ़े की गिनती नीचे दिए गए सूत्रों से की जा सकती है:

ऑप्शन मुनाफ़ा = स्ट्राइक कीमत - सेटलमेंट कीमत, इस मामले में: 4,000 USDT - 3,900 USDT = 100 USDT

प्रयोग शुल्क = न्यूनतम [प्रयोग दर × सेटलमेंट कीमत × कॉंट्रैक्ट्स की संख्या, 10% × ऑप्शन मुनाफ़ा × पोज़ीशन], इस मामले में: न्यूनतम[0.02% × 3,900 × 1, 10% × 100 × 1] = 0.78 USDT

नेट मुनाफ़ा = मुनाफ़ा - प्रीमियम - ट्रेडिंग शुल्क - प्रयोग शुल्क, इस मामले में: 100 USDT - 10 USDT - 0.1 USDT - 0.78 USDT = 89.12 USDT

IV. ऑप्शन्स ट्रेडिंग के लाभ

1. कम खर्च, अधिक उपज

ऑप्शन्स उपयोगकर्ताओं को कम अग्रिम निवेश के साथ बड़ी पोज़ीशन को नियंत्रित करने की अनुमति देते हैं।

उदाहरण के लिए, मान लें कि मौजूदा BTC सूचकांक कीमत 65,000 USDT है। यदि कोई व्यक्ति 1 BTC खरीदना चाहता है और यह मानता है कि अगले महीने कीमत में वृद्धि जारी रहेगी, तो स्पॉट बनाम ऑप्शन में समान BTC पोज़ीशन खरीदने के बीच खर्च की तुलना इस प्रकार है:

| मेरा मानना है कि एक महीने में BTC की कीमत होगी | मुनाफ़ा | ROI | अंतिम नतीजा | |||

| 5,000 USDT | 5,000 / 65,000 = 7.69% | स्पॉट कीमत अंतर से मुनाफ़ा | ||||

| 3,000 USDT | 3,000 / 2,000 = 150% |

कम खर्च, निवेश पर अधिक लाभ |

स्पॉट मार्केट की तुलना में, एक ट्रेडर को बाजार में प्रवेश करने के लिए केवल ऑप्शन प्रीमियम का भुगतान करना होगा, जिससे उसे कम खर्च पर अपेक्षित रिटर्न प्राप्त होगा।

2. सीमित नुकसान, कम जोखिम

ऑप्शन्स ट्रेडिंग में, ट्रेड में दोनों पक्षों को सेटलमेंट के लिए कॉंट्रैक्ट की शर्तों का पालन करना होगा। खरीदार को यह निर्णय लेने का अधिकार है कि उसे ऑप्शन का प्रयोग करना है या नहीं, जिससे उसे संभावित नुकसान को यथासंभव सीमित करने की सुविधा मिलती है।

खरीदार की अधिकतम हानि ऑप्शन्स के लिए भुगतान किए गए प्रीमियम पर सीमित होती है, तथा इसके लिए कोई अतिरिक्त मार्जिन आवश्यकता नहीं होती, जिससे यह सुनिश्चित होता है कि हानि को नियंत्रित किया जा सके।

परपेचुअल कॉंट्रैक्ट के विपरीत, जहां कम-अवधि मार्केट की अस्थिरता के कारण लिक्विडेशन हो सकता है, ऑप्शन्स ट्रेडिंग केवल एक्सपायरेशन की तारीख पर सेटलमेंट कीमत से प्रभावित होती है।

3. निर्णय लेने की बड़ा समय

एक बार जब उपयोगकर्ता कोई ऑप्शन खरीद लेता है, तो उसके पास बाजार की स्थितियों का आकलन करने के लिए कुछ समय होता है। छोटा प्रीमियम, एक्सपायरेशन से पहले सूचित निर्णय लेने के लिए पर्याप्त बफर समय की गारंटी देता है।

4. विविध ट्रेडिंग रणनीतियाँ

जबकि फ़्यूचर्स ट्रेडिंग केवल लॉन्ग और शॉर्ट पोज़ीशन्स प्रदान करता है, ऑप्शन ट्रेडिंग 4 संयोजनों की अनुमति देता है: कॉल खरीदना, पुट खरीदना, कॉल बेचना और पुट बेचना। ऑप्शन ट्रेडर्स अपनी रणनीतियों को न केवल संपत्ति के कीमत हालचालों पर आधारित कर सकते हैं, बल्कि उनके समय होराइजन और अस्थिरता पर भी आधारित कर सकते हैं।

जोखिम से बचने वाले निवेशक उच्च जोखिम से बचते हुए ऑप्शन खरीदार बनना चुन सकते हैं। दूसरी ओर, जो लोग जोखिम-तटस्थ या अधिक जोखिम-सहिष्णु हैं, वे ऑप्शन विक्रेता बनने का विकल्प भी चुन सकते हैं। अनेक ऑप्शन रणनीतियों के उपलब्ध होने से, ट्रेडर्स अलग-अलग जोखिम-इनाम नतीजे प्राप्त कर सकते हैं।